Un falò di scadenze: come migliorare la liquidità nel mercato del credito

Negli ultimi mesi la liquidità dei mercati del credito è stata un argomento caldo. La Banca d’Inghilterra ha lanciato un allarme sulla bassa volatilità dei mercati finanziari che porta a una ricerca eccessiva di rendimento, il Financial Times ha suggerito che le autorità statunitensi starebbero considerando commissioni di uscita per i fondi obbligazionari, in caso di fuga sull’asset class, e abbiamo visto tutti i grafici che mostrano il brusco rialzo degli asset nei fondi di obbligazioni societarie, proprio quando la propensione di Wall Street a destinare capitali all’obbligazionario è diminuita. Ma perché è la liquidità del mercato delle obbligazioni societarie a destare preoccupazioni, anziché quella dei mercati azionari? Ci sono almeno due motivi. Prima di tutto, i mercati dei titoli societari sono incredibilmente frammentati, poiché le società emettono obbligazioni con scadenze, strutture e valute diverse, contrariamente ai mercati azionari dove in genere ci sono solo una o due tipologie di azioni per ogni soggetto emittente. In secondo luogo, le azioni sono scambiate in borsa e i market maker assumono l’impegno di comprare e vendere tali titoli in tutte le condizioni di mercato. Non esiste nessun impegno del genere nei mercati del credito: dopo il processo di nuova emissione, è possibile vedere offerte di acquisto o di vendita, ma non è detto che accada, e la liquidità non si può mai dare per scontata.

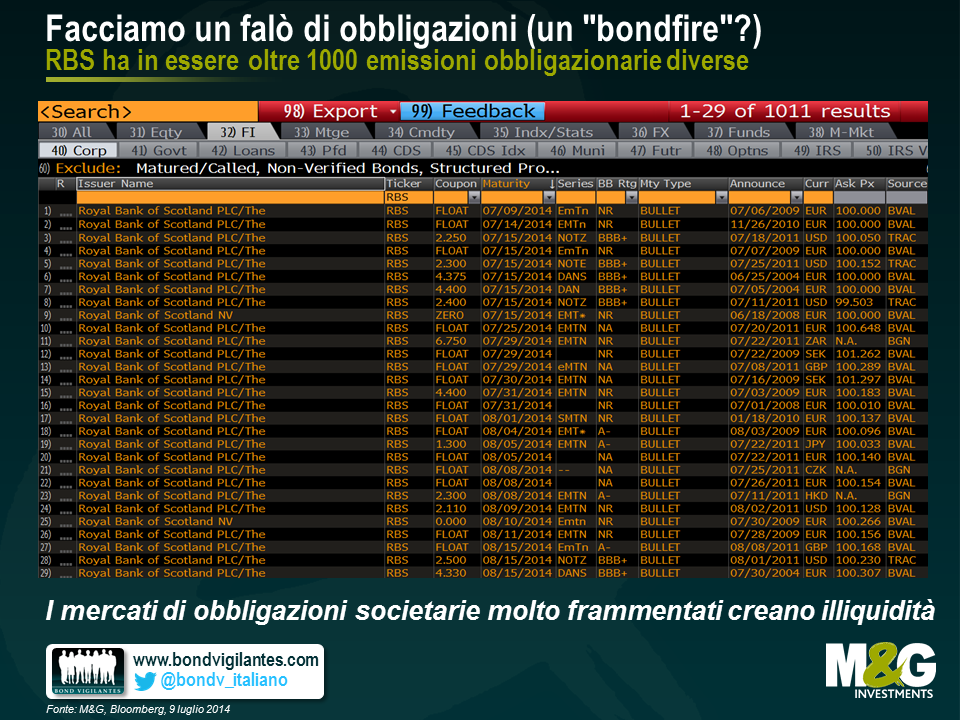

Ma allora come possiamo rendere i mercati di titoli societari e di credito liquidi quanto quelli azionari? Innanzitutto dobbiamo considerare la frammentazione. Se digito “RBS Corp” in Bloomberg e premo “Invio”, ottengo 1011 risultati. Ci sono ancora in circolazione 1011 obbligazioni di diverso tipo della Royal Bank of Scotland: 19 pagine di singoli titoli, in una gamma di valute che spazia dal dollaro australiano al rand sudafricano. Sono titoli a tasso variabile, obbligazioni a tasso fisso con cedole che vanno da meno dell’1% a oltre il 10%, scadenze da qui all’eternità (titoli perpetui), obbligazioni indicizzate all’inflazione, titoli con possibilità di rimborso anticipato (opzione call incorporata), nonché vari livelli di priorità nella struttura di capitale (senior, lower tier 2, upper tier 2, tier 1, privilegiati). Per alcune di queste emissioni non ci sono praticamente più titoli in essere mentre altre hanno dimensioni di oltre un miliardo di dollari. Ognuna ha un prospetto informativo di centinaia di pagine che descrive dettagliatamente le caratteristiche specifiche, le protezioni e i rischi dello strumento in questione. C’è da sentirsi solidali con i poveri stagisti nella divisione mercati dei capitali di RBS costretti a fare fotocopie alle 3 del mattino. Il primo modo possibile di migliorare la liquidità dei mercati obbligazionari è fare un bel falò di emissioni. Un emittente societario, un titolo azionario e uno obbligazionario.

Come funzionerebbe? Beh, il solo modo di avere un’emissione obbligazionaria pienamente fungibile e infinitamente ripetibile è renderla perpetua. L’obbligazione liquida di riferimento per ogni titolo societario non avrebbe una data di scadenza. Se una società vuole incrementare il proprio onere debitorio, deve emettere quantità aggiuntive della stessa obbligazione, mentre se vuole rimborsare il debito, deve fare esattamente ciò che farebbe con la propria base di capitale azionario: annunciare al mercato un’operazione di riacquisto, per poi comprare e annullare le obbligazioni riacquistate sul mercato aperto.

E la cedola? Si potrebbe stabilire per tutte le obbligazioni una cedola, diciamo, del 5%, anche se questo porterebbe a lunghi periodi in cui la quotazione delle obbligazioni si allontana molto dalla pari (100) quando i rendimenti sono in un ambiente di tassi d’interesse alti o bassi. Ma vedete i problemi che ciò provoca in un mercato dei future su obbligazioni, in cui c’è l’esigenza di modificare sporadicamente la cedola nominale sul future, per riflettere l’evoluzione dell’ambiente dei tassi. Per questo motivo – e per uno scopo di cui parlerò fra un momento – tutte queste nuove obbligazioni perpetue offriranno un tasso d’interesse variabile. Saranno titoli a tasso variabile (FRN) perpetui. E, contrariamente al mercato attuale dei titoli FRN in cui ogni obbligazione offre, diciamo, il Libor o l’Euribor più un certo margine (o talvolta anche meno un certo margine, nel caso di emittenti estremamente forti), tutte le obbligazioni offrirebbero un interesse esattamente pari al Libor o all’Euribor. Se tutte le emissioni societarie hanno esattamente la stessa (non) scadenza e distribuiscono esattamente la stessa cedola, classificare l’affidabilità creditizia percepita diventa un gioco da ragazzi: è il prezzo che dice tutto. Le emissioni high yield deboli quoterebbero sotto la pari, i titoli sovranazionali AAA, come la Banca mondiale, sopra la pari.

L’obiezione immediata probabilmente sarà questa: che succede se io, come investitore finale, non voglio flussi di cassa a tasso variabile perpetui? In questo caso, si può aggiungere duration (rischio tassi d’interesse) nei mercati dei titoli governativi profondamente liquidi o in quelli altrettanto liquidi dei future su obbligazioni e, con le emissioni societarie ora altamente liquide a loro volta, l’investitore otterrebbe “proventi di rimborso” dalla vendita dello strumento per finanziare una passività. Il bello dei nuovi strumenti che pagano tutti tassi variabili è che si potrebbero combinare con i mercati dei derivati finanziari più liquidi del mondo: quelli degli swap. L’investitore sarebbe in condizione di scambiare i flussi di cassa a tasso variabile con flussi di cassa a tasso fisso. Questo succede già su ampia scala presso la maggior parte degli asset manager. Creare mercati più grandi e più profondi per le obbligazioni societarie renderebbe tutto questo ancora più banale: i mercati degli swap diventerebbero più importanti e più liquidi, quando l’unico titolo FRN perpetuo per ogni società viene trasformato nella valuta e nella duration richieste dall’investitore finale (ma anche la società emittente può trasformare i propri fabbisogni di finanziamento nello stesso modo, come molte fanno già). Gli investitori potrebbero addirittura creare flussi di cassa indicizzati all’inflazione, in quanto anche il mercato degli swap sull’IPC (indice dei prezzi al consumo) diventerebbe più profondo.

Ma allora quali sono le criticità e le obiezioni ipotizzabili riguardo a tutto questo? Posso solo immaginare che sarebbero moltissime, inclusa quella non trascurabile dei produttori di carta, prospetti e dei cosiddetti “tombstone” (quelle targhe in plexiglass distribuite a chiunque abbia contribuito all’emissione di un nuovo titolo obbligazionario). Ma l’enorme incremento dell’attività di swap farà aumentare l’esigenza di garanzie (liquidità, titoli di Stato, ecc.) nel sistema e, potenzialmente, anche il rischio sistemico man mano che il mercato diventa più complesso. La collateralizzazione e il trasferimento in borsa dovrebbero ridurre questi rischi sistemici. Un altro aspetto riguarda la tassazione: gli emittenti di titoli spazzatura presumibilmente venderanno i loro titoli a un forte sconto rispetto alla pari. Questo non piace molto alle autorità fiscali (che lo considerano un modo per evitare le imposte sul reddito) e questo vuol dire che gli investitori dovrebbero tenere conto del fatto che la differenza di prezzo fino alla pari sarebbe trattata come reddito, anziché come plusvalenza di capitale. Infine, ammetto con una certa riluttanza che potrebbe essere necessario avere due emissioni obbligazionarie distinte per banche e finanziari: una che rifletta il rischio senior e l’altra che rifletta il rischio legato ai cosiddetti CoCos subordinati. Ma se proprio non se ne può fare a meno, le autorità dovrebbero creare una struttura standard anche qui, con condizioni comuni in termini di evento trigger e conversione. Al momento ci sono vari livelli di eventi trigger e alcune obbligazioni vengono convertite in azioni mentre altre fanno piazza pulita di tutto il capitale investito. La complessità è tale che non stupisce il risultato di un recente sondaggio RBS condotto fra gli investitori obbligazionari, da cui emerge che ben il 90% ritiene di avere una comprensione più approfondita dei CoCos che non del mercato.

Passando alla seconda differenza fra obbligazioni e azioni, l’altro requisito è che le banche di investimento trasferiscano l’intera attività di negoziazione del credito in borsa e che i broker responsabili della gestione delle transazioni obbligazionarie assumano l’obbligo di “fare il mercato”. Ovviamente ciò non impedisce un calo del prezzo delle obbligazioni se gli investitori decidono di vendere in massa, però vuol dire che ci sarà sempre un prezzo. Questa maggiore liquidità dovrebbe comportare costi di prestito inferiori per le società e meno timori di una crisi del credito sistemica in futuro.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes