Buon Halloween. È il momento giusto per qualche grafico spaventoso.

Halloween è alle porte e questo significa una cosa sola… tempo di grafici da paura. Ogni anno in questo periodo mettiamo in evidenza le variabili e le statistiche economiche che potrebbero far venire gli incubi ai banchieri centrali. Se i prestiti in sofferenza, le previsioni negative e i grandi numeri vi mettono i brividi, probabilmente è arrivato il momento di spegnere il computer e dimenticare di aver mai visto questo post. Quello che segue non è per i deboli di cuore.

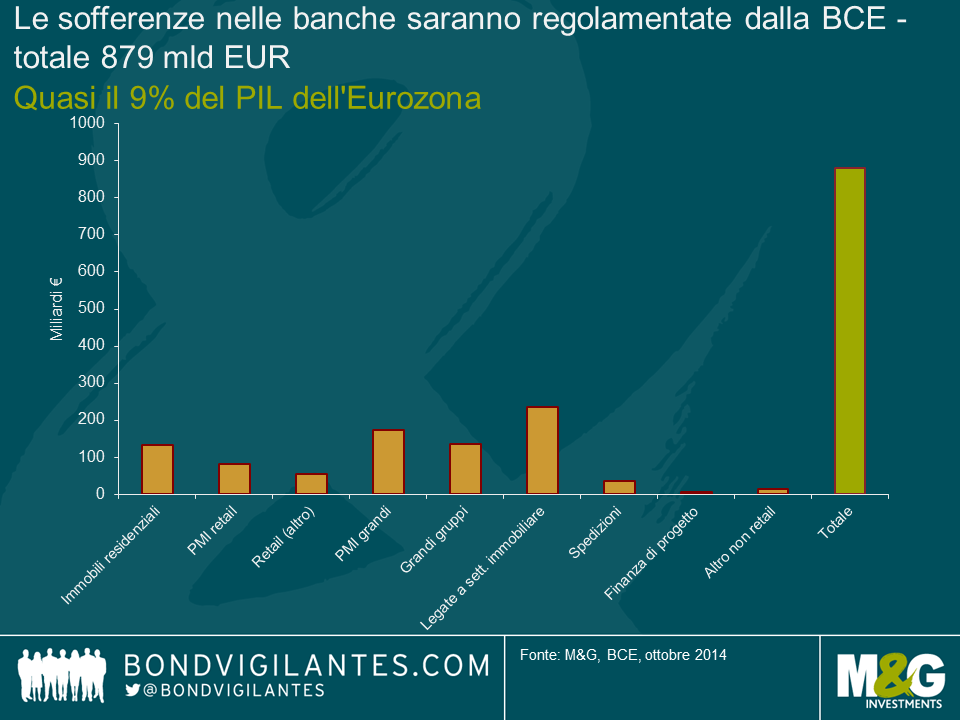

1. Il credito inesigibile nell’Eurozona è pari al 9% del PIL

Aspettavamo ormai da un po’ i risultati della revisione della qualità degli asset (AQR) e degli stress test della Banca centrale europea (BCE), che finalmente sono stati diffusi la settimana scorsa. In sostanza, l’AQR ha preso in esame 130 banche europee per stabilire in che misura gli istituti di prestito potrebbero reggere di fronte a un declino dell’economia di varia gravità. Le banche considerate rappresentano nel complesso l’82% degli asset bancari dell’Eurozona.

Per farla breve, 25 di queste hanno fallito o l’AQR o lo stress test. Non c’è stata molta attività nel mercato obbligazionario, dato che era un esito previsto per le banche interessate. L’aspetto importante è che la carenza di capitale identificata dai test è stata di soli 7 miliardi di euro: è un importo che sembra gestibile e le banche dovranno preparare piani di capitale entro le prossime due settimane.

La parte spaventosa dell’AQR è sepolta a pagina 67 del rapporto, in una tabella che identifica le esposizioni in sofferenza nei bilanci delle banche (altrimenti note come crediti inesigibili). Quando l’Autorità bancaria europea ha applicato la propria definizione di esposizione in sofferenza, anziché quelle interne delle banche commerciali, i crediti inesigibili sono schizzati a 879,1 miliardi di euro, con un’impennata del 18,3%. Ciò corrisponde a quasi il 9% del PIL dell’Eurozona.

Quello che ci terrorizza della revisione dei cosiddetti bad debt è che i prestiti in sofferenza sono un indicatore ritardato. Gli 879,1 miliardi di svalutazioni non sono tutto: probabilmente c’è molto di peggio. E con l’Eurozona a rischio di scivolare in deflazione (uno scenario non considerato nell’AQR), mentre intanto flirta con la recessione, è inevitabile chiedersi se i prestiti in sofferenza stiano per varcare la soglia dei 1000 miliardi di euro in un futuro non troppo lontano. Alla luce dell’ampio eccesso di crediti inesigibili che sarà necessario eliminare dal sistema bancario europeo, non sorprende che la crescita dei prestiti bancari sia così fiacca in Europa. La risposta potrebbe essere una bad bank europea.

2. Gli economisti professionisti stanno perdendo colpi nelle previsioni di inflazione

Dal 1999 la BCE raccoglie con frequenza trimestrale i pareri di oltre 75 economisti professionisti, che lavorano per banche e istituti finanziari dell’Unione Europea. Questo sondaggio ha lo scopo di valutare le aspettative sugli sviluppi economici futuri e, auspicabilmente, ottenere qualche anticipazione che aiuti Francoforte a capire se sta perdendo credibilità politica oppure no.

La BCE chiede agli economisti una previsione puntuale su inflazione, crescita del PIL reale e disoccupazione in diversi orizzonti temporali. Una domanda importante chiede agli economisti quali sono le loro aspettative di inflazione a 12 mesi. La BCE cerca di capire se tali aspettative stiano cominciando a diventare “disancorate”, ossia se stiano iniziando a discostarsi in misura significativa dall’obiettivo di stabilità dei prezzi dei banchieri centrali, che fissa l’inflazione intorno al 2%.

Confrontando le previsioni a 12 mesi con i livelli effettivi di inflazione si nota che gli economisti professionisti stanno notevolmente sopravvalutando l’andamento dell’inflazione. In realtà, dal 2000 al 2007, le previsioni di inflazione erano state piuttosto accurate. In quel periodo, gli economisti intervistati hanno sottostimato l’inflazione di circa lo 0,5%.

Nel 2008 è scoppiato il finimondo. Vale la pena di ricordare che gli economisti hanno formulato le previsioni per marzo 2008 con un anticipo di 12 mesi, a marzo 2007, quindi dovremmo mostrare un po’ di clemenza. Tuttavia, non hanno visto l’impennata dell’inflazione dovuta al rincaro del petrolio fra il 2007 e il 2008, e quindi hanno sottostimato l’inflazione di ben l’1,7% per tutto il 2008. Dal 2008 in poi, le previsioni di inflazione a 12 mesi degli economisti professionisti sono state smentite, talvolta per eccesso e talvolta per difetto.

L’aspetto spaventoso del grafico che segue è che dal 2013 gli economisti hanno regolarmente sovrastimato l’inflazione nell’UE. Quand’è che gli economisti europei cominceranno a chiedersi “cosa mi sfugge”? La possibilità molto concreta che l’Eurozona entri in una fase deflazionistica oggi è il problema principale del mondo e proprio chi avrebbe il compito di monitorare questa minaccia in realtà non la vede neanche.

3. Il nuovo “creatore di vedove”

Quello che segue è un estratto da un articolo che ho scritto qualche mese fa, intitolato “Gli schiaccia-rendimenti“.

Per gli investitori, un’operazione che ha sempre comportato perdite, in qualsiasi arco di tempo ragionevole, è stata l’assunzione di posizioni corte in titoli di stato giapponesi (JGB). Questo tipo di investimento, unico per costanza, si è guadagnato anche un nome: il “creatore di vedove”. Negli ultimi 24 anni, i rendimenti dei JGB sono crollati senza tregua, da un picco di circa l’8% toccato nel 1990 all’attuale 0,62%. Nonostante il grande esperimento monetario dell’ “Abenomics”, il creatore di vedove è vivo e vegeto.

La storia forse non si ripeterà perfettamente, ma quasi. Come illustrato nei grafici, i rendimenti sui titoli di Stato americani, tedeschi e britannici stanno seguendo un percorso pericolosamente simile a quello dei titoli nipponici all’inizio degli anni Novanta. La domanda da farsi ora è questa: l’esposizione corta ai titoli governativi dei mercati sviluppati è il nuovo “creatore di vedove”?

Per chi investe in titoli di Stato o mantiene una duration breve nei portafogli obbligazionari, il grafico che segue è terrificante. Che succede se il mondo sviluppato entra in un periodo di stagnazione secolare? E se i rendimenti sugli asset privi di rischio sono perennemente inferiori? E se gli sforzi delle banche centrali non riescono a evitare la deflazione?

4. Il debito mondiale totale è pari a 99.620.935.229.797,10 dollari

Per la prima volta nella storia, il debito mondiale sta per sforare la soglia dei 100 trilioni di dollari USA. È una cifra difficile solo da immaginare. Quindi ho fatto una rapida ricerca e ho scoperto i fatti seguenti, nel tentativo di visualizzare l’enormità di 1/100 del debito mondiale in essere, ossia 1 trilione di dollari USA. Dunque, ecco qua.

- 1 trilione di dollari in banconote messe una accanto all’altra coprirebbe la distanza dalla terra al sole (149 milioni di chilometri)

- 1 trilione di dollari in banconote è alto come 85 miliardi di persone in piedi una sopra l’altra

- Se riuscite a contare 3 banconote al secondo, dovreste vivere 124 vite contando senza sosta dalla nascita fino all’età di 85 anni

È semplicemente sconvolgente che il mondo abbia aggiunto altri 20 trilioni di dollari al debito da giugno 2009, periodo in cui l’economia globale si stava riprendendo da una crisi finanziaria devastante, provocata in parte dall’eccesso di leva. Purtroppo il sistema finanziario sembra dipendente dal debito. Le banche centrali hanno agevolato questa dipendenza attraverso l’allentamento quantitativo e le politiche monetarie ultra espansive, spingendo i risparmiatori ad assumere rischi di investimento maggiori, nella speranza di ottenere rendimenti reali positivi.

5. L’ascesa dei prodotti di gestione della ricchezza in Cina

A 14 trilioni di yuan, la quantità di denaro in prodotti di gestione della ricchezza cinesi è grosso modo pari all’intera economia del Brasile (2,2 trilioni di dollari USA). I prodotti di gestione della ricchezza (wealth management products o WMP) somigliano ai depositi a tempo per gli investitori, ma non sono necessariamente garantiti dalle banche che li emettono. La maggior parte investe in obbligazioni e mercati monetari, anche se alcuni usano azioni, derivati e prestiti per offrire ai clienti rendimenti maggiori. Ma ciò che preoccupa di più è che la garanzia per alcuni di questi WMP è data da investimenti sul mercato immobiliare cinese e su progetti infrastrutturali.

Il problema è che molti investitori in WMP probabilmente non sanno cosa comprano e sono attratti dagli alti tassi di interesse. La maggior parte degli investitori cinesi semplicemente non ha idea che i WMP non sono veri depositi. La grande maggioranza degli investitori probabilmente non va a spulciare il prospetto di un prodotto in modo abbastanza approfondito da scoprire cosa siano in realtà gli asset sottostanti a questi veicoli di investimento. Spesso si tratta di immobili e, considerando che il mercato immobiliare cinese ha subito un forte declino negli ultimi mesi, la pressione sulle banche cinesi per offrire il rendimento promesso sui WMP aumenta di giorno in giorno. I WMP sono il più grande “dolcetto o scherzetto” del mondo.

Le banche cinesi hanno fatto affidamento su questi prodotti per incrementare la base di depositi. Le banche poi prendono questi depositi ed erogano prestiti immobiliari. Si instaura così un circolo vizioso di rovina, per quando il mercato immobiliare cinese finirà per subire una correzione (proprio come quello giapponese nel 1992). Se gli investitori cominciano a perdere fiducia nelle banche e a ritirarsi in massa dai WMP, lo scenario più probabile sarebbe una stretta di liquidità. A causa dell’entità e della diffusione dei WMP, le banche sarebbero chiamate a coprire le perdite e rimborsare agli investitori sia il capitale che l’interesse garantito sui prodotti. È un altro caso di “troppo grandi per fallire”. Resta da vedere in che misura ciò avrebbe ripercussioni sul sistema finanziario e se le banche minori sarebbero in grado di gestire richieste massicce di rimborsi sui prodotti di gestione della ricchezza.

Cinque grafici da paura. Uno più terrificante dell’altro. Mi auguro che tutti i banchieri centrali e gli economisti che hanno letto questo post riusciranno a dormire stanotte. Non dite che non vi avevo avvertiti.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes