Perché la stagionalità dei prezzi al consumo conta per i mercati obbligazionari

Collaboratore esterno, Jean-Paul Jaegers CFA (Senior Investment Strategist, Prudential Portfolio Management Group)

Un’asset class per la quale la stagionalità gioca un ruolo fondamentale è quella del reddito fisso indicizzato all’inflazione. Ciò ha senso, in quanto l’inflazione è la variabile macroeconomica sottostante e per sua stessa natura è fortemente stagionale. Ad esempio, le vendite dopo Halloween o i pacchetti vacanza tendono ad aver luogo in periodi regolari. Di conseguenza, la stagionalità diventa predittiva e offusca la tendenza sottostante. Pertanto, istituzioni quali gli uffici di statistica pubblicano serie adeguate stagionalmente per i prezzi al consumo (CPI).

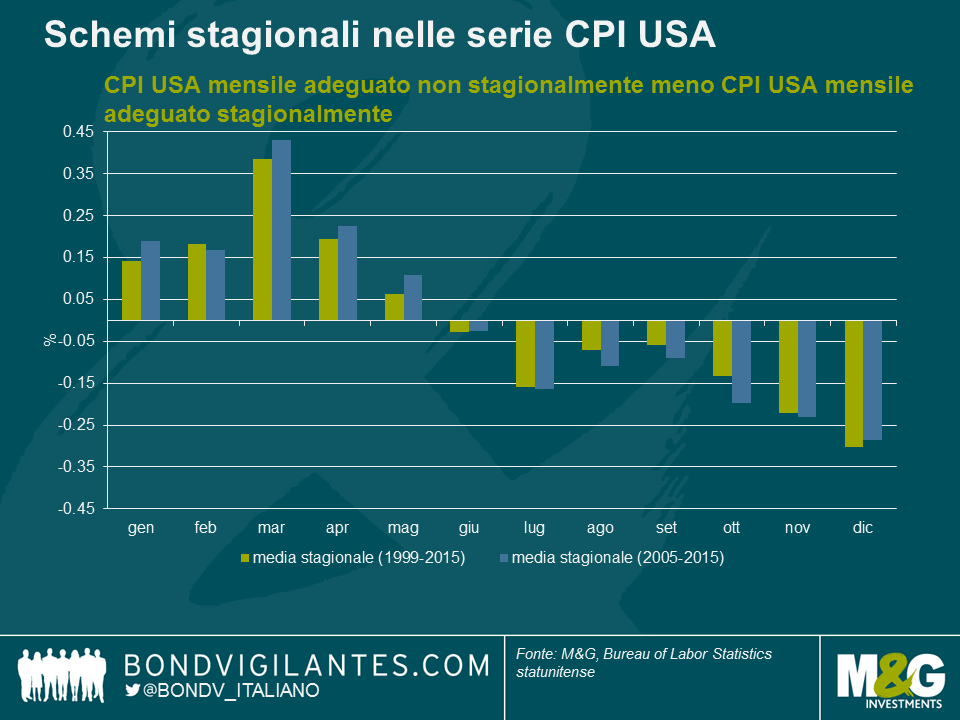

Quando paragoniamo serie CPI adeguate stagionalmente a quelle adeguate non stagionalmente pubblicate dal Bureau of Labour Statistics statunitense e guardiamo al fattore stagionale medio che hanno applicato negli ultimi 10 e 15 anni, notiamo uno schema, come illustrato nel grafico seguente. Nella prima metà dell’anno i prezzi al consumo tendono a salire, mentre nella seconda metà dell’anno essi tendono a calare. Si tratta di uno schema fortemente persistente.

È facile osservare uno schema nelle variabili macroeconomiche, ma l’elemento più cruciale è stabilire se esso abbia un impatto sui mercati finanziari. Gli investitori puramente razionali dovrebbero aspettarsi schemi stagionali e pertanto la stagionalità dovrebbe essere una strategia non redditizia. Per esempio, negli inflation swap la curva forward include fattori stagionali, pertanto aprire un inflation swap a dicembre e chiuderlo a giugno non si traduce in guadagni se l’inflazione segue il normale schema stagionale. Per prodotti a pronti ciò diventa un po’ più difficile in quanto non c’è una curva forward, ci sono flussi di cassa ritardati e c’è bisogno di arbitraggio in quanto ci sono due asset coinvolti.

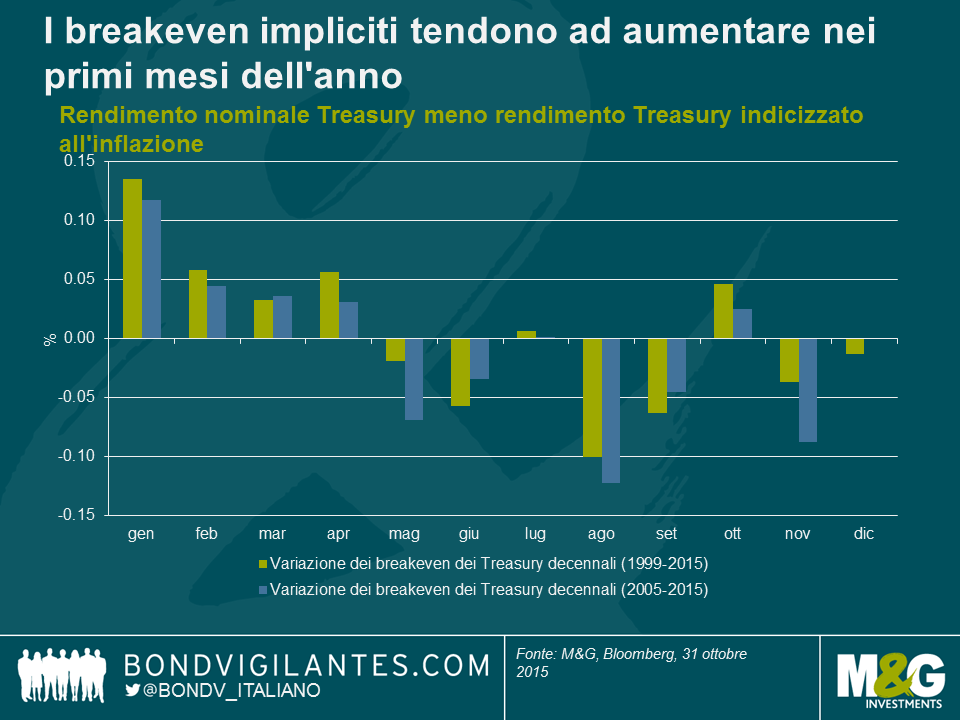

Un modo di guardare ai prodotti a pronti consisterebbe nel guardare al tasso di breakeven implicito, ovvero il rendimento nominale di un titolo di Stato convenzionale meno il rendimento su un’obbligazione indicizzata all’inflazione della stessa scadenza, emessa dallo stesso governo. Il risultato è la compensazione di inflazione e un premio di rischio di inflazione implicito nei bond nominali. Pertanto, guardando a questo differenziale tra obbligazioni nominali e obbligazioni indicizzate all’inflazione possiamo avere un’idea di come si comporti la componente di inflazione scontata per le obbligazioni nominali. Di seguito possiamo osservare che nel periodo durante il quale l’inflazione tende “stagionalmente” a crescere, i breakeven impliciti tendono in media a salire anch’essi. Vediamo che i breakeven impliciti in media tendono a scendere in agosto, settembre e novembre, mesi che coincidono anche con il periodo in cui l’inflazione tende “stagionalmente” ad essere debole. Come argomento a parte, negli ultimi anni la BCE e la Fed (http://www.federalreserve.gov/econresdata/notes/feds-notes/2014/residual-seasonality-in-core-consumer-price-inflation-20141014.html ) hanno anch’esse osservato che la stagionalità dei prezzi al consumo è divenuta più forte, in parte per via delle variazioni a livello di metodologia/misurazione.

Perché questo fenomeno ha importanza?

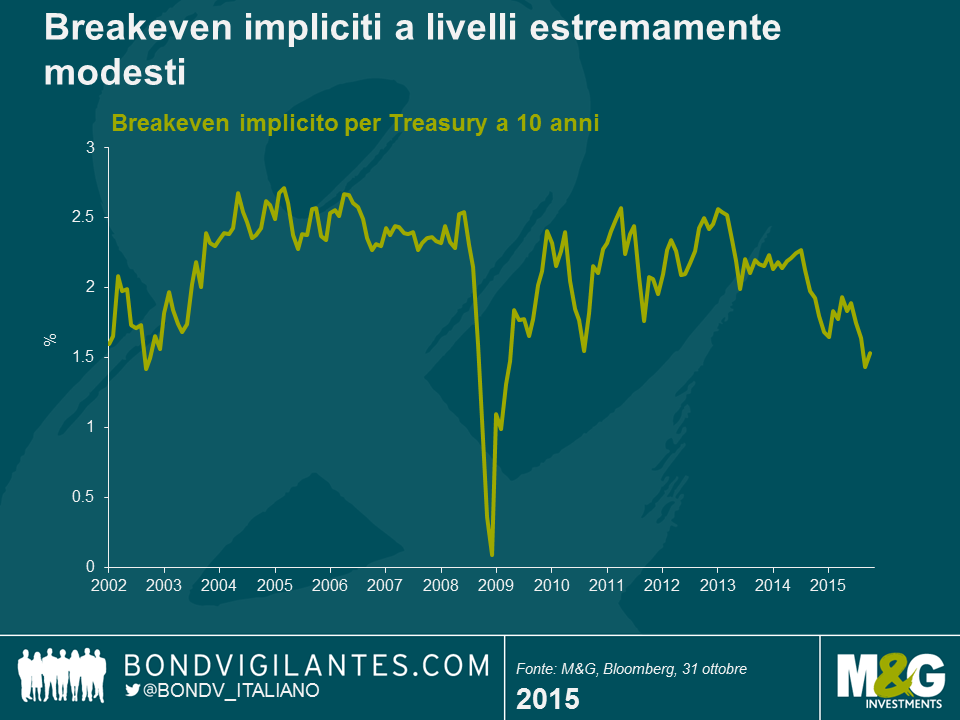

Nel grafico seguente possiamo vedere che la compensazione dell’inflazione scontata (ovvero i breakeven impliciti) è al momento molto modesta, in quanto il consenso fatica a individuare un fattore catalizzante per l’inflazione, e date le dinamiche di offerta/domanda nel settore energetico, l’energia dovrebbe rimanere a livelli contenuti. Tuttavia, dobbiamo ricordare che il breakeven implicito include un premio di rischio per l’inflazione. Questo ovviamente varia nel tempo ed è estremamente difficile da misurare, ma gli accademici lo stimano tra i 40 e i 70 punti base. Pertanto, quando osserviamo 1,5% per i prossimi 10 anni, è probabilmente più prossimo a prezzare una compensazione di inflazione per un investitore pari a circa l’1% per i prossimi 10 anni. Inoltre, l’inflazione è un concetto di tasso di variazione, pertanto gli effetti base sono importanti ed emergono dopo un periodo di 12 mesi (ad esempio, affinché l’inflazione resti costante, i prezzi devono continuare a scendere/salire allo stesso ritmo nei 12 mesi precedenti). Dunque, con l’impatto favorevole di alcuni fattori stagionali nella prima metà dell’anno, in combinazione con l’emergere dell’effetto base dell’energia, potrebbe esserci la possibilità di un aumento dei breakeven.

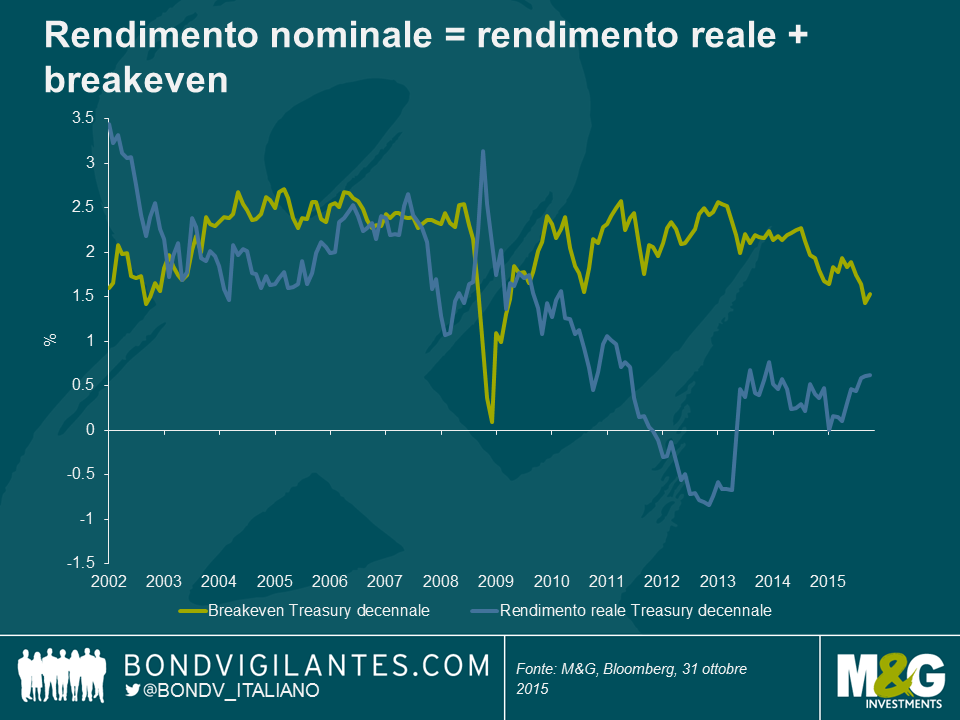

La repressione finanziaria da parte delle banche centrali ha spinto al ribasso i rendimenti reali (preferibilmente in territorio negativo per essere il più possibile efficace), ma con la normalizzazione dell’economia USA è molto probabile che i rendimenti reali possano restare agli attuali livelli o addirittura crescere leggermente a un passo misurato (altrimenti le condizioni diventerebbero troppo tese). Qui abbiamo visto un certo recupero dal fondo del 2012.

Se la Federal Reserve aumenterà i tassi a dicembre, proprio quando gli effetti base dell’energia comincerebbero a non incidere più sulle cifre di inflazione (si paragoni l’inflazione complessiva allo 0,2% con l’inflazione di fondo all’1,9%), assieme al fatto che i breakeven impliciti tendono in media a salire nei primi mesi dell’anno per via degli aumenti stagionalmente più forti dei prezzi al consumo, ciò potrebbe potenzialmente rappresentare un elemento a sfavore per i Treasury nei prossimi sei mesi.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes