Eurobond: un titolo solo per finanziarli tutti

Le elezioni federali tedesche di settembre sembrano ancora molto lontane, ma per la prima volta da anni, esiste la possibilità concreta che Angela Merkel le perda. Martin Schulz, il presidente del Partito Social Democratico candidato cancelliere, comincia a vedere qualche segnale di successo nei sondaggi e sta guadagnando terreno. Di conseguenza, può essere utile per chi investe nel debito europeo (ma anche britannico) un breve ripasso dei cinque anni di Schulz da presidente del Parlamento europeo.

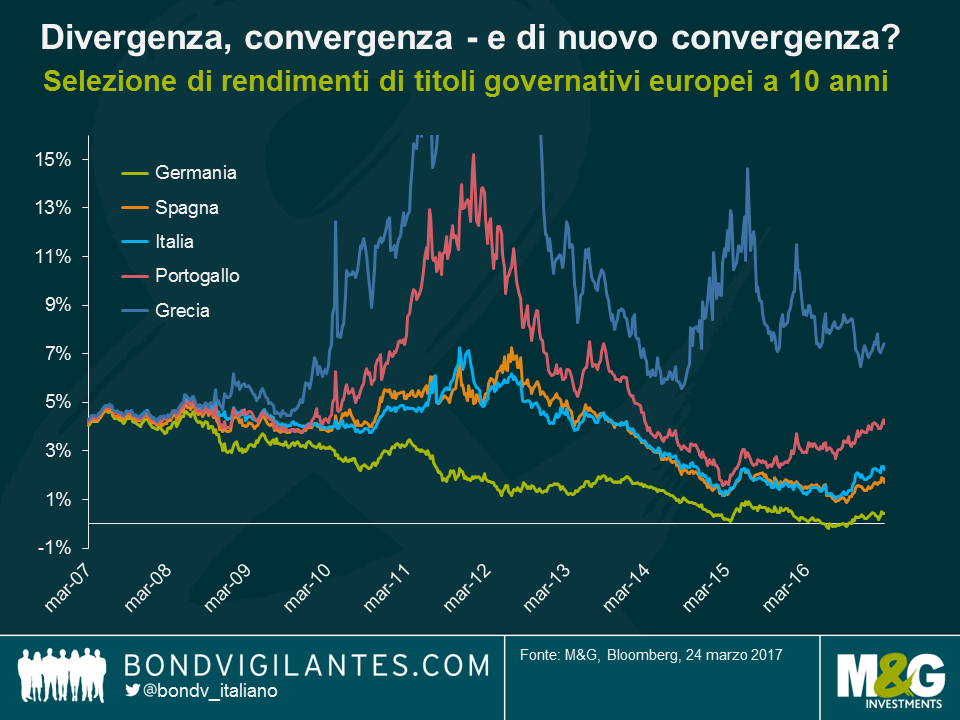

Nel 2011 e 2012, in piena crisi del debito dell’Eurozona, Schulz ha ripetutamente invocato la mutualizzazione del debito in forma di Eurobond, ossia debito sovrano emesso congiuntamente da tutti gli Stati membri dell’Eurozona. La logica sottesa a questa idea è chiara: i Paesi periferici in difficoltà trarrebbero beneficio dai costi di finanziamento inferiori. Con il progressivo rafforzamento della fiducia nella capacità della BCE di fare “tutto il necessario” per sostenere l’area dell’euro, gli spread di rendimento delle obbligazioni sovrane periferiche si sono ridotti. Nel corso dell’ultimo anno, i premi al rischio periferico in generale si sono mossi verso l’alto, anche se a un ritmo molto più lento rispetto al 2011/2012, segno che la proposta di Schulz potrebbe tornare in auge.

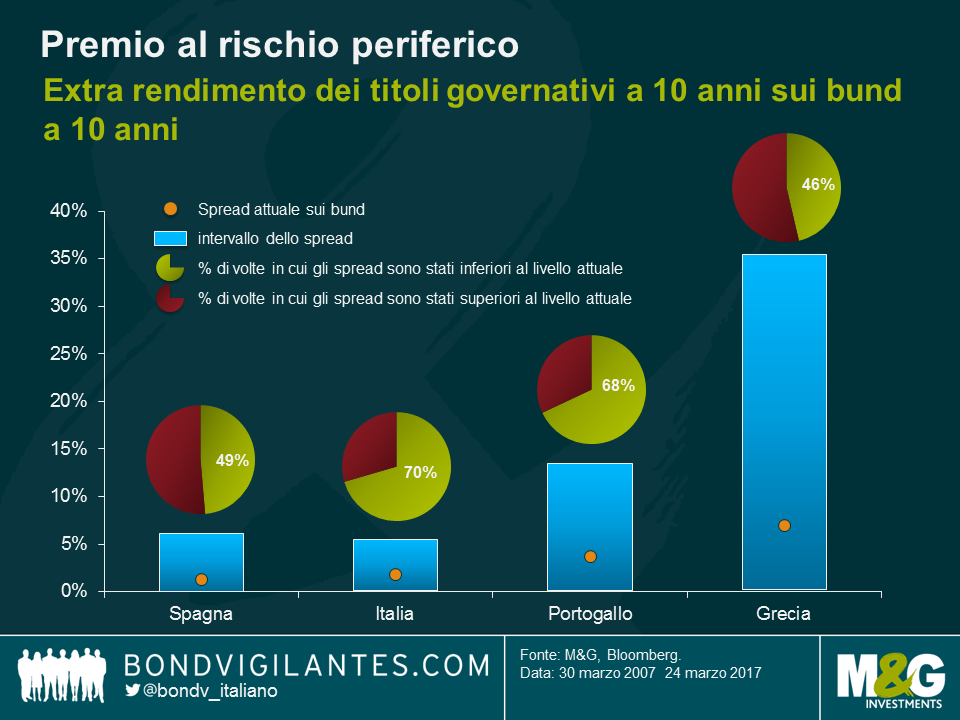

Se guardiamo ai livelli di spread storici, le valutazioni dei titoli emessi dagli Stati periferici dell’Eurozona indicano un aumento della tensione su alcuni mercati obbligazionari. Il rendimento dei titoli governativi spagnoli a 10 anni superano quelli offerti dai bund di pari scadenza di circa l’1,3%, un livello vicino alla mediana degli ultimi 10 anni. Lo spread dei titoli decennali italiani è più alto di appena mezzo punto percentuale (1,8%), che non sembra granché in termini assoluti, ma se confrontato con la sua storia decennale, riflette una situazione più seria: il differenziale è stato inferiore a quello attuale per il 70% di questo periodo. Le cose stanno più o meno allo stesso modo per il Portogallo: per oltre due terzi degli ultimi 10 anni, il differenziale di rendimento è stato inferiore al 3,7% attuale. Al 7,0% l’extra rendimento dei titoli greci rispetto ai bund è il più alto della periferia europea, eppure si attesta al di sotto del valore mediano storico. In base a questo parametro, la situazione meno grave è proprio quella della Grecia: una frase che non si legge molto spesso.

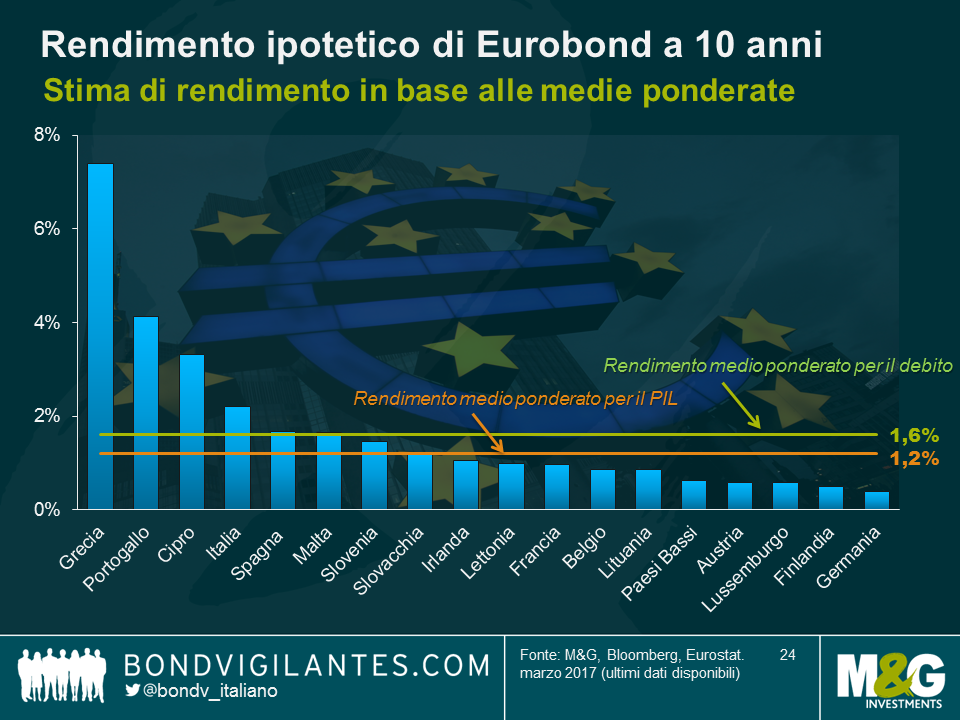

A titolo puramente accademico, ipotizziamo che vengano adottati gli Eurobond comuni a 10 anni proposti da Schulz. I premi al rendimento periferici sparirebbero immediatamente, ma che interesse dovrebbero aspettarsi gli investitori sugli Eurobond? Tutti i Paesi dell’Eurozona, a parte l’Estonia, hanno titoli governativi in essere in base ai quali è possibile calcolare i rendimenti medi ponderati a 10 anni, che potrebbero essere un buon punto di partenza. In questo caso abbiamo usato due fattori di ponderazione: il PIL e il livello del debito. Il rendimento ponderato per il PIL tiene conto della potenza economica dei Paesi e quindi della loro capacità di raccogliere entrate fiscali e rimborsare il debito. Alla Germania viene assegnato un peso considerevole per via del PIL elevato. Di conseguenza, il rendimento medio si abbassa all’1,2%, un livello praticamente analogo a quello offerto attualmente dai titoli decennali della Slovacchia. Se fosse questo il rendimento effettivo degli Eurobond, i costi di finanziamento per la Germania alla scadenza dei 10 anni sarebbero grosso modo triplicati, mentre quelli dei Paesi periferici scenderebbero sensibilmente. Per contro, il rendimento ponderato per il debito riflette il grado di leva finanziaria e la qualità del credito dei vari Paesi. Il peso notevole dell’Italia, dovuto al gravoso onere debitorio, spinge la media verso l’alto portandola all’1,6%, un livello analogo al rendimento decennale odierno dei titoli di Malta e quattro volte superiore a quello del bund tedesco di pari durata.

Le stime del rendimento sugli ipotetici Eurobond, ponderato per il PIL e per il debito, sono probabilmente troppo alte e non considerano i vantaggi in termini di spessore e liquidità del mercato. La creazione di una classe di Eurobond comuni produrrebbe una trasformazione radicale del frammentato mercato europeo dei titoli governativi rendendolo molto più “commoditizzato”. La possibilità di attingere a un mercato degli Eurobond spesso e liquido sarebbe un grosso vantaggio soprattutto per i Paesi di dimensioni minori, che spesso vedono gli investitori ignorare i loro mercati di titoli governativi locali.

L’adozione degli Eurobond in un futuro prossimo è piuttosto improbabile. A parte il potenziale azzardo morale creato dalla mutualizzazione del debito e i possibili conflitti con il Trattato di Lisbona, esistono anche enormi resistenze politiche in Germania. La Cancelliera Merkel, il ministro delle Finanze Schäuble e altri esponenti dei partiti conservatori, CDU e CSU, hanno già opposto un rifiuto netto agli Eurobond in passato. E quand’anche Schulz riuscisse a organizzare una maggioranza parlamentare stabile senza il blocco CDU/CSU dopo il voto, sarebbe davvero intenzionato a riaprire il dibattito sugli Eurobond? Comprensibilmente, quella degli Eurobond non è propriamente una proposta popolare in Germania, il che potrebbe spiegare il motivo per cui non l’ha nominata di recente, ora che è candidato a Berlino. Cade a proposito, in questo senso, la famosa citazione del primo cancelliere tedesco del dopo guerra, Adenauer: “Che mi importa di cosa andavo blaterando ieri […]”.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes