Century bond argentino: molto rumore per nulla

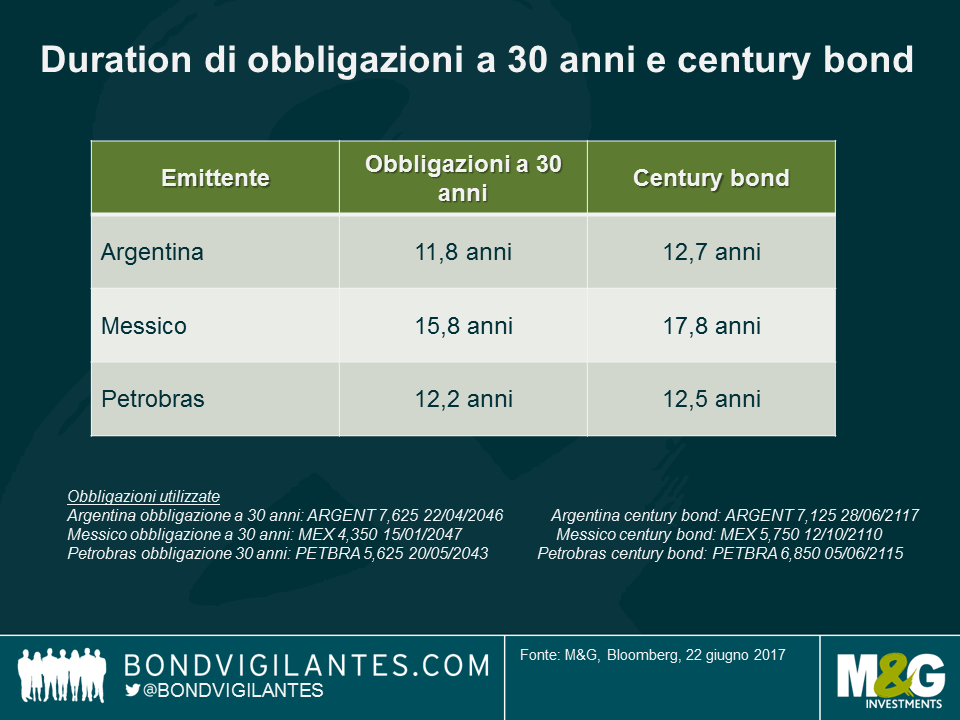

I tempi e la scadenza della recente emissione di century bond da parte del governo argentino hanno colto di sorpresa i mercati. Le obbligazioni centenarie nei mercati emergenti sono rare (la tabella seguente è piuttosto esaustiva) e tendono quindi a conquistare le prima pagine dei giornali, soprattutto quando ad emetterle è un paese che ha fatto default molte (molte) volte, come l’Argentina.

I century bond sono molto più rischiosi?

- Duration: Come abbiamo scritto, la duration dei century bond non è molto più lunga della duration delle obbligazioni a 30 anni, che sono piuttosto diffuse tra i mercati emergenti, Argentina compresa.

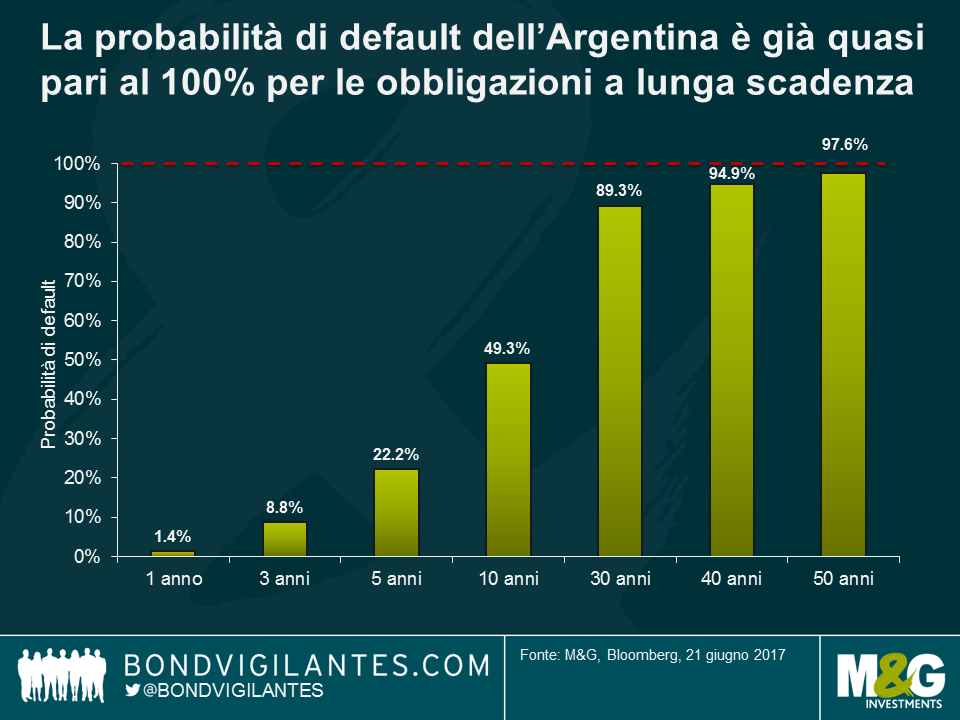

- Probabilità implicita di default. Un altro modo per misurare il rischio di questa obbligazione è calcolarne la probabilità implicita di default. Utilizzando un modello ISDA standard, abbiamo assegnato un valore di recupero del 30% (simile a quello dell’ultimo default dell’Argentina nel 2001) e il premio di lungo termine dei century bond di recente emissione (T+ 515 pb) per estrapolare la curva degli spread. Con questi presupposti (ignorando ogni CDS-bond basis), la probabilità di default è la seguente:

Vista la scadenza insolita dell’obbligazione, il modello si è bloccato dopo i 50 anni. Tuttavia, notiamo che la probabilità implicita di default alla luce di questi presupposti si attesta già al 97% per una obbligazione con scadenza tra 50 anni. Di conseguenza, un century bond non dovrebbe essere considerato molto più rischioso. In altri termini, il livello corrente degli spread argentini presenta un equilibrio instabile: o i fondamentali continueranno a migliorare e gli spread del credito continueranno a diminuire nei prossimi decenni oppure la storia si ripeterà, i fondamentali non miglioreranno e l’Argentina dichiarerà nuovamente insolvenza sul debito. In quest’ultimo scenario, non fa quasi alcuna differenza che si possegga una obbligazione a 50 anni oppure un century bond.

‘Nel lungo termine siamo tutti morti’ John Maynard Keynes

In conclusione, la duration di un’obbligazione argentina a 30 anni pari a 11,8 anni è poco diversa da quella di un century bond (12,7 anni), e quindi il rischio di spread non è nettamente superiore. Vista la valutazione attuale del rischio argentino di lungo termine, il rischio di default di un’obbligazione a 30 anni è prossimo al 100% – quindi quanto può peggiorare nel caso di un’obbligazione a 100 anni?

Quali sono le prospettive per l’economia argentina?

In termini di fondamentali, la nuova amministrazione argentina sta tentando di affrontare i problemi ereditati dal governo precedente. Vi sono stati rapidi progressi nella liberalizzazione dei controlli sui capitali, e il mercato valutario è stato unificato con un nuovo regime di tassi di cambio fluttuanti. I rapporti con gli investitori hanno registrato un miglioramento significativo, come dimostra l’emissione di questa obbligazione. Sul fronte interno, tuttavia, i miglioramenti sono stati più graduali. L’inflazione (misurata dell’IPC della Città di Buenos Aires) sta diminuendo con il venire meno degli effetti del deprezzamento del Peso, ma continua ad aggirarsi oltre il 20%.

La crescita è in accelerazione, trainata dagli investimenti, un fattore che sarà essenziale per affrontare due dei rischi dell’Argentina nel medio termine:

- La posizione fiscale resta molto debole, con un deficit superiore al 6% del PIL. Questo significa che l’Argentina dipende ancora in modo significativo dal finanziamento di questi deficit da parte dei mercati esteri, dal momento che il mercato interno non è sufficiente. Livelli di crescita superiori e sostenuti saranno necessari per migliorare la dinamica fiscale attraverso un aumento del gettito, e per offrire margini di manovra politica per continuare a ridurre alcune spese rigide, compresi i sussidi su tariffe e trasporti.

- Il rischio principale è la sostenibilità delle politiche economiche ortodosse e favorevoli al mercato di Macri. Il primo test sarà il risultato delle elezioni di metà mandato a ottobre, ma la cartina di tornasole saranno le elezioni presidenziali del 2019. In assenza di miglioramenti economici, di un aumento della crescita, di un calo dell’inflazione e di un incremento dei salari reali, non si può escludere il ritorno a politiche populiste qualora il partito peronista dovesse iniziare a recuperare il terreno perduto e vincere le elezioni del 2019. Questa ipotesi sarebbe piuttosto negativa per i corsi degli asset finanziari argentini.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes