Gli indici di sorpresa economica mettono in evidenza tori negli Stati Uniti e orsi in Europa

Un altro mese è arrivato a conclusione, e sembra un momento adatto per fare il punto e analizzare gli sviluppi recenti, a cominciare dagli indici di sorpresa di Bloomberg che – un nome, un destino – hanno prodotto risultati inattesi ad agosto.

1) Regno Unito: di nuovo in verde, con un’altra sorpresa positiva

A quanto pare, gli analisti economici sono stati troppo pessimisti in agosto, ipotizzando che il mercato dei tassi britannico avesse scontato un eccesso di negatività.

Sotto l’ombra della Brexit, come altri economisti anch’io ho condiviso il pessimismo sulle prospettive economiche del Regno Unito (anzi, dal referendum sull’UE, non ho incontrato un solo istituto di ricerca che si dichiari rialzista o quanto meno vagamente ottimista). Dopo la buona tenuta dei dati economici britannici fino a tutto il 2016, la situazione è cambiata drasticamente, in particolare sul fronte dei consumi, da cui sono arrivati dati particolarmente preoccupanti. La crescita degli utili rimane fiacca, le vendite al dettaglio mostrano una tendenza al ribasso e il sondaggio di YouGov/Cebr sulla fiducia dei consumatori ha rivelato di recente che le percezioni della situazione finanziaria delle famiglie hanno registrato un deterioramento per il quinto mese consecutivo (la tendenza negativa più protratta dall’inizio delle rilevazioni, otto anni fa).

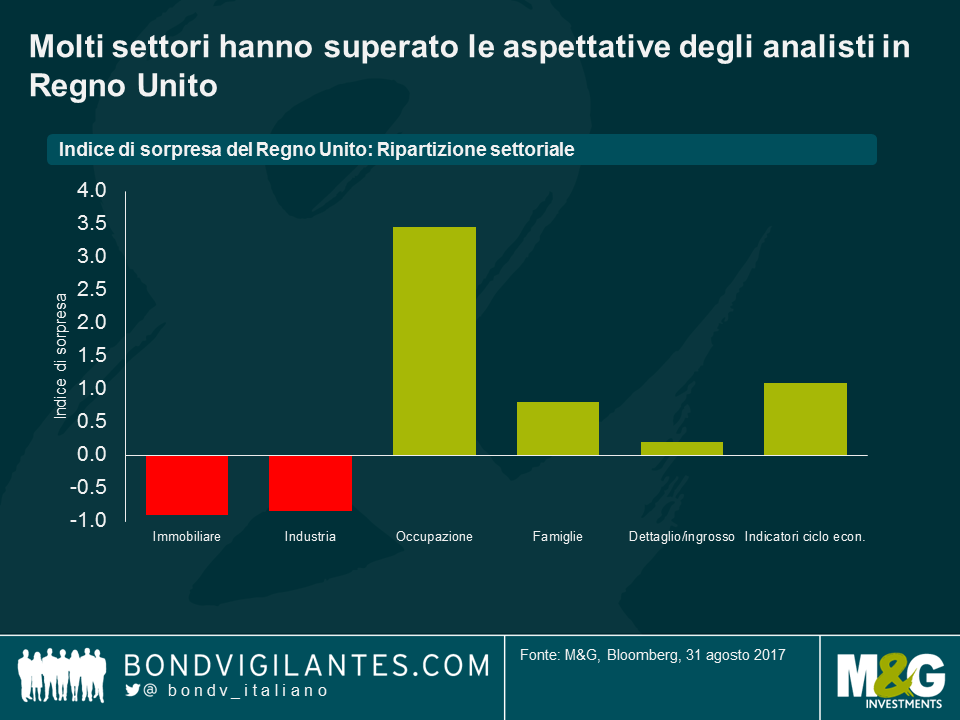

Ciononostante, date le aspettative estremamente basse, i dati effettivi sono risultati comunque superiori al previsto. Gli indici di sorpresa economica di Bloomberg monitorano le aspettative degli analisti e segnalano a che punto il ciclo economico sottostante si rivela migliore o peggiore del previsto. Come si vede qui di seguito, molti settori, primo fra tutti il mercato del lavoro, hanno superato le attese in agosto.

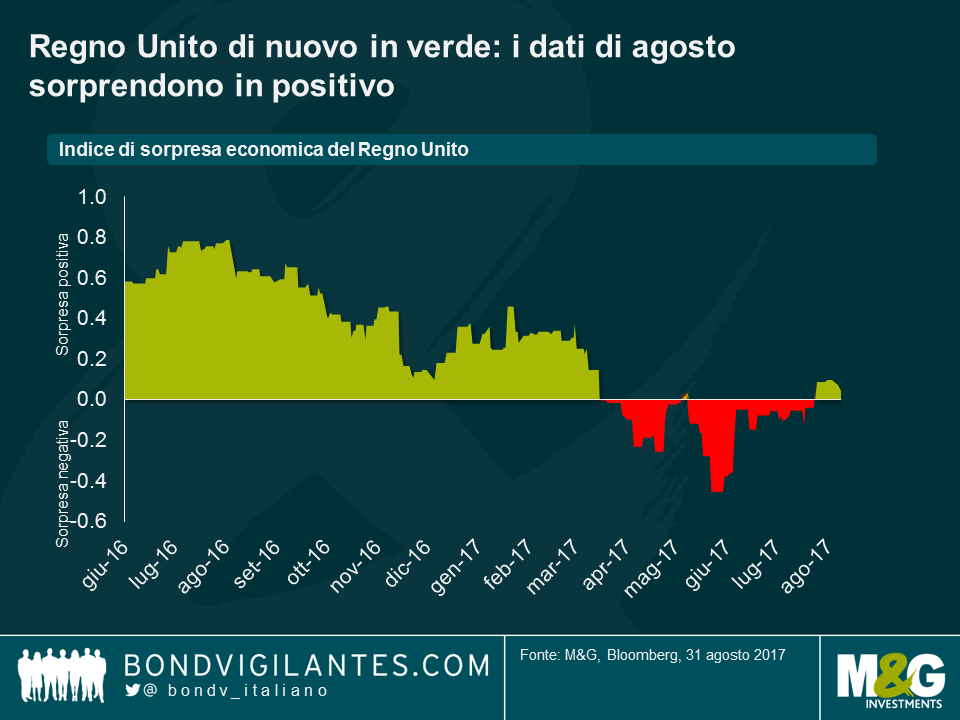

L’aspetto interessante è l’impatto generato sull’indice complessivo, con l’indicatore di sorprese aggregato del Regno Unito tornato in verde nel mese, a segnalare un’economia sovraperformante rispetto alle aspettative degli esperti, dopo una serie di sorprese negative nei dati a partire dall’aprile di quest’anno. Se questa tendenza di previsioni economiche che sottostimano la performance del Regno Unito dovesse continuare, potremmo vedere una correzione dei tassi in corrispondenza della pubblicazione di singoli dati, man mano che gli operatori di mercato cominciano a tenere conto dei fondamentali sorprendentemente robusti.

2) Eurozona: prosegue la tendenza sorprendentemente positiva

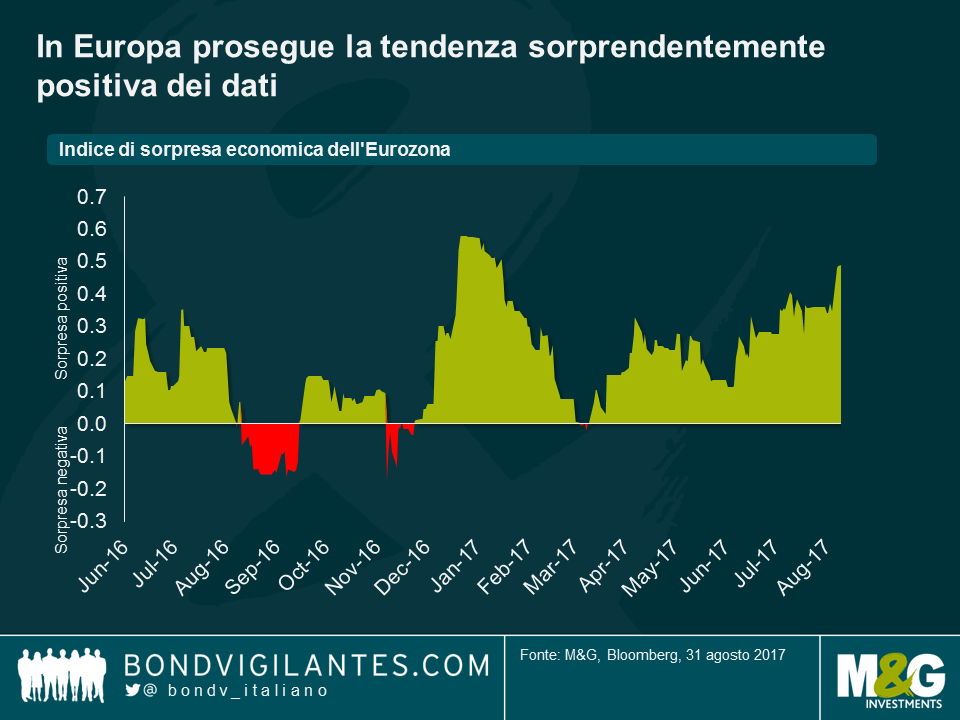

Contrariamente al Regno Unito, l’Europa ha mostrato una tendenza alle sorprese positive nei dati dello stesso periodo (quello successivo al referendum britannico sull’UE), con il settore del dettaglio e la fiducia delle imprese in particolare evidenza di recente. La costanza delle sorprese positive indica che gli economisti sono stati forse troppo cauti nel prevedere la ripresa dell’Eurozona, allineandosi ai toni prudenti usati da Draghi nelle sue comunicazioni. Dopo questa serie di risultati solidi, se gli economisti dovessero diventare più rialzisti d’ora in avanti, mi aspetterei un’ondata di vendite sui tassi dell’Eurozona core, per riflettere il miglioramento dell’economia di fondo e l’aspettativa di una più imminente normalizzazione della politica da parte della BCE.

3) Stati Uniti: sorprese costantemente negative dopo il rialzo più recente

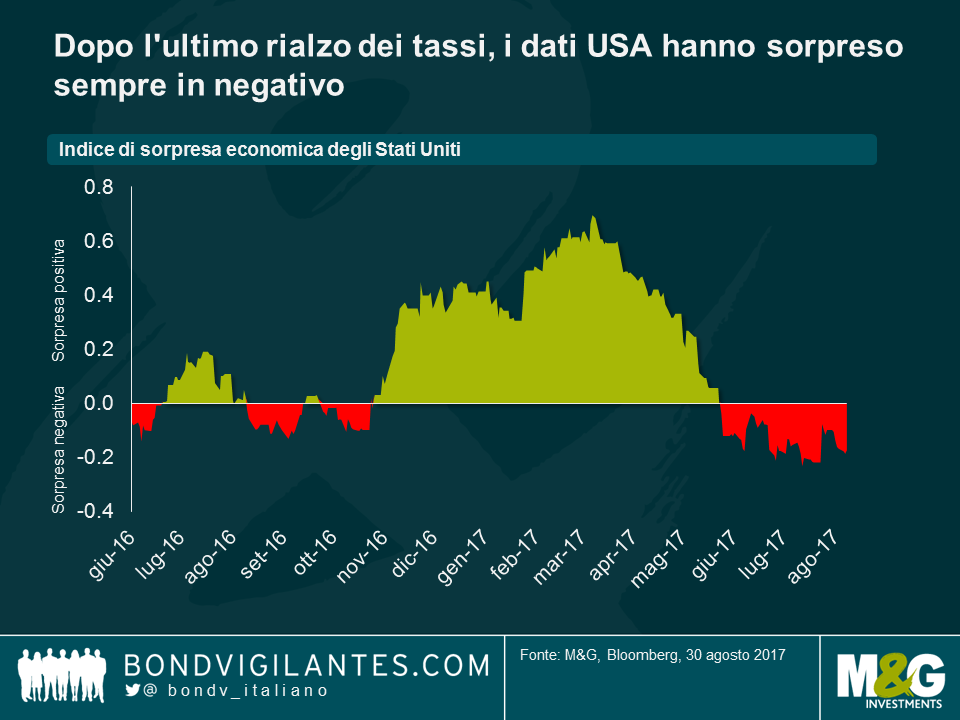

Quello che sorprende, riguardo agli Stati Uniti, è che dall’ultimo ritocco al rialzo dei tassi effettuato dal FOMC a metà giugno, i dati relativi all’economia di fondo hanno regolarmente deluso le aspettative ottimistiche degli analisti. Al contrario, nei mesi successivi ai due rialzi precedenti di dicembre 2016 e marzo 2017, i dati avevano continuato a superare le previsioni. Questo non vuol dire che l’economia stia rallentando (il PIL del secondo trimestre è stato rivisto al rialzo dal 2,6% al 3% a fine agosto, grazie al forte impulso della domanda interna che ha beneficiato di un contributo più significativo sia dei consumi che degli investimenti, le vendite al dettaglio hanno superato le attese, ecc.), ma solo che gli analisti sono stati eccezionalmente ottimisti sul fronte dei dati.

Quello che emerge chiaramente da questi grafici è che, negli ultimi tempi, gli economisti sono diventati troppo scettici sul Regno Unito e l’Eurozona, ma anche troppo euforici nei confronti degli Stati Uniti. Questa situazione non promette troppo bene per chi auspica un percorso di rialzi dei tassi aggressivo da parte del FOMC: anzi, i dati deludenti negli USA hanno trovato riflesso nelle aspettative di mercato sugli aumenti dei tassi della Fed, che estraggono 60 punti base dalla curva dei Fed fund (nell’arco dei prossimi tre anni). Il giudizio pessimista sull’Eurozona, invece, rende indubbiamente più facile per la BCE restare fedele al piano di interventi lenti e graduali verso la normalizzazione della politica monetaria, dato che i previsori sono altrettanto reticenti a diventare troppo rialzisti troppo presto. In Regno Unito, questo mi ha fatto riflettere sul tasso ufficiale della Banca d’Inghilterra. Il “taglio di emergenza” che ha portato i tassi allo 0,25% ad agosto del 2016 potrebbe essere invertito, se questa tendenza dovesse continuare (ci sono già un paio di falchi nel Comitato di politica monetaria), anche se non è certo questo che si aspetta la maggior parte degli economisti.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes