Preparatevi al tramonto del Libor

Ospitiamo un contributo di David Covey (Financial Institutions Analyst, team Fixed Income di M&G)

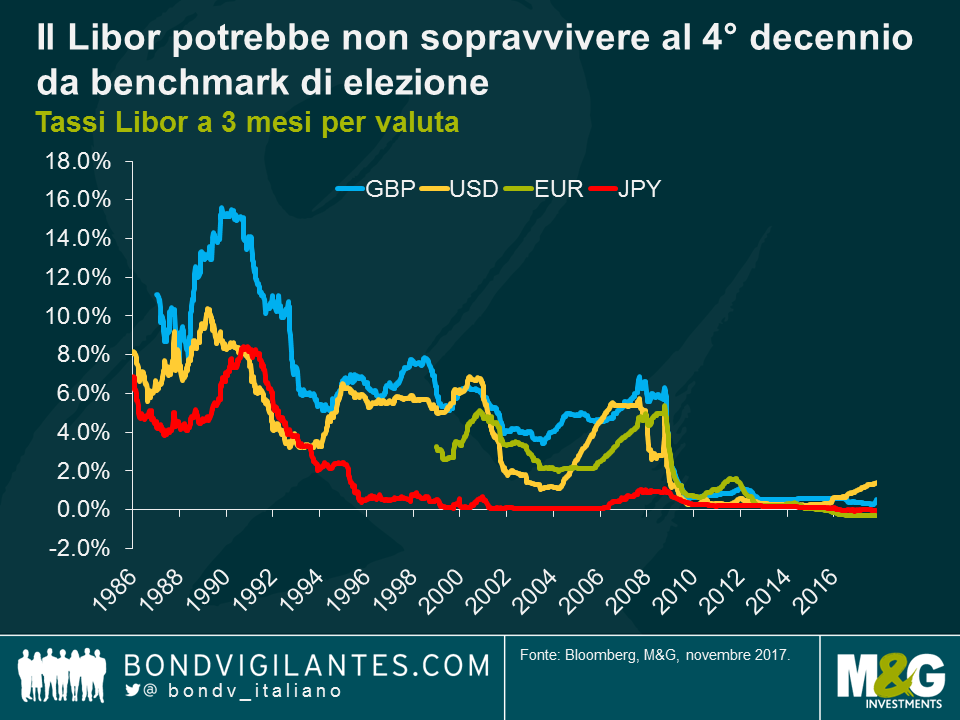

Si avvicina la fine per il London interbank offered rate, meglio noto come Libor. A dieci anni da quando è emerso il sospetto di manipolazioni su questo importante tasso di riferimento durante la crisi finanziaria, gli enti regolatori stanno intensificando gli sforzi per rimpiazzarlo. A guidare la carica sono la Banca d’Inghilterra (BoE) e la Federal Reserve statunitense, che propongono nuovi benchmark fissando l’obiettivo di gennaio 2022 per la relativa adozione, ma non sono sole. Anche Giappone e Svizzera stanno lavorando per sostituire il Libor, mentre la Banca centrale europea (BCE) ha annunciato di recente l’intenzione di creare un’alternativa all’Euribor (Euro interbank offered rate) entro il 2020.

Il tramonto del Libor ha implicazioni molto rilevanti e soprattutto incerte: bisognerà vedere non solo come sarà rimpiazzato, ma anche da cosa.

All’origine della riforma non ci sono soltanto i timori di manipolazione, che pure rientrano nella motivazione: ci sono anche le aspirazioni dei regolatori a una maggiore trasparenza e credibilità, sotto forma di tassi basati sulle transazioni e amministrazione delle banche centrali. Un altro fattore è il semplice problema che l’attività di prestito teoricamente riflessa dai tassi Libor (prestiti interbancari non garantiti) ha visto un brusco declino dai tempi della crisi. Nel mercato statunitense, secondo la Fed, gli scambi su oltre la metà delle scadenze Libor standard sono scarsi se non inesistenti. Ovviamente chiedere alle banche di fornire quotazioni Libor non è la soluzione ideale, quando non ci sono transazioni su cui possano basarle.

Praticamente non esistono mercati finanziari che non abbiano una qualche esposizione al Libor. Quelli degli swap e di altri derivati sono chiaramente i principali, con oltre 400.000 miliardi di dollari di volume nozionale in essere, alla fine del 2016. I titoli garantiti da asset europei sono quasi tutti basati sul Libor, come pure un’ampia porzione del mercato ABS statunitense. Anche se il debito societario è per la maggior parte a tasso fisso, i prestiti a leva sono tipicamente floater legati al Libor e molti titoli corporate ibridi e strumenti di capitale bancari/assicurativi prevedono adeguamenti basati sul Libor o su swap. Qualsiasi modifica a questo tasso d’interesse chiave potrebbe farsi sentire non solo a Wall Street, ma nella quotidianità di tutti noi, dato che anche una quota dei mutui residenziali e dei prestiti delle piccole e medie imprese fa riferimento al Libor. Alcune di queste esposizioni potrebbero arrivare a scadenza prima del 2022, ma una parte significativa sarà ancora in essere alla data prevista per la transizione.

Non è dato sapere né come saranno i nuovi benchmark, né come il mercato effettuerà il passaggio richiesto. Sul primo fronte, ci sono stati dei progressi: un comitato creato dalla BoE ha raccomandato il SONIA (Sterling Overnight Interest Average) come tasso di riferimento, mentre gli Stati Uniti hanno suggerito il “Broad Treasury Financing Rate” o BTFR, un tasso basato sulle operazioni pronti contro termine a un giorno. Resta però una certa confusione su come verranno estrapolati questi tassi overnight per creare una curva completa. Inoltre, il fatto che un benchmark sia garantito (BTFR) e l’altro no (SONIA) potrebbe renderli difficilmente comparabili. Tuttavia, a mio avviso questi sono aspetti minori, in confronto alle difficoltà di transizione: quand’anche si raggiungesse un accordo unanime sui nuovi tassi, come si farà a convertire ai nuovi benchmark contratti basati sul Libor per migliaia di miliardi di dollari? E cosa succede se qualche contratto non viene modificato?

Le soluzioni possibili sono diverse, ma nessuna ideale. Si sta elaborando un protocollo ISDA (International Swaps and Derivatives Association), ma nell’ambito dei derivati i protocolli sono volontari e non sarebbero automaticamente applicati alle obbligazioni e ad altri strumenti fisici. Si può ipotizzare una soluzione legislativa, che imponga la conversione dei contratti ai nuovi tassi di riferimento, ma le autorità normative sembrano poco propense a questa idea, anche per le incertezze sulla gestione dei contratti transfrontalieri.

Un approccio scaltro sarebbe cambiare la definizione del Libor sulle piattaforme di riferimento come Bloomberg e Reuters, ma è un gioco non proprio pulito, e come nel caso delle altre soluzioni appena citate, la domanda chiave su come stabilire spread adeguati fra i nuovi tassi e il Libor attuale resta senza risposta. Per esempio, uno spread sarebbe giustificato quando il rischio di credito insito in un tasso sostitutivo si differenzia da quello del Libor, un aspetto particolarmente importante quando il rimpiazzo è garantito, dal momento che il Libor non lo è e quindi dovrebbe essere più alto. Se si imponesse alle banche di continuare a quotare il Libor a tempo indefinito, questa domanda diventerebbe irrilevante, ma sospettiamo che la disponibilità delle banche ad accetare sia limitata, per questioni di responsabilità legale.

Gli investitori dovrebbero preoccuparsi. Presumendo che si adotti un protocollo ISDA per gli swap, emittenti e investitori potrebbero essere costretti a modificare i documenti delle obbligazioni e dei prestiti uno per uno, con un enorme lavoro amministrativo e, in certi casi, il consenso del 100% degli investitori. È probabile che almeno alcuni investimenti “orfani” resterebbero invariati, con conseguente distruzione di valore. Il tipico tasso di riferimento “di riserva” indicato nella documentazione delle obbligazioni, nel caso in cui le quotazioni Libor non siano disponibili, è un fixing Libor precedente, ma di fatto, non è raro che i titoli corporate non prevedano neanche un tasso alternativo per queste eventualità. L’effetto possibile potrebbe essere la fissazione permanente del tasso all’ultimo Libor disponibile, a tutto svantaggio degli investitori nelle situazioni di curva dei rendimenti ascendente. Gli emittenti che accedono ripetutamente al mercato dei capitali sono incentivati a trattare gli investitori in modo equo (ossia, a non ricorrere a questa misura come soluzione predefinita), ma per altri che magari emettono titoli “una tantum” e per le transazioni ABS sponsorizzate da entità che non esistono più (come Lehman Brothers), le cose stanno diversamente.

Gli investitori possono cominciare a tutelarsi già da adesso. Un modo per farlo è manifestare i propri timori agli enti regolatori, direttamente o tramite le associazioni di settore. Un altro è esigere che le nuove transazioni prevedano specificamente soluzioni alternative, che li tutelino dalla possibilità dell’esito peggiore. Tenersi alla larga da esposizioni che sembrano più a rischio di dover adottare tassi di riserva distruttivi del valore può essere una scelta sensata, soprattutto se questo rischio non è ancora scontato dal mercato. In ultima analisi, sospetto che la grande maggioranza delle esposizioni prima o poi sarà oggetto di una transizione indolore ai nuovi tassi, ma per gli investitori è bene essere consapevoli del fatto che l’abbandono del Libor potrebbe creare un rischio concreto di perdite su alcuni investimenti obbligazionari.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes