Non ci si annoia mai – tentiamo di capire cosa è successo la settimana scorsa

Fra il caos politico in Italia e Spagna, l’inasprimento delle tensioni commerciali e, per non farci mancare niente, i dati sull’occupazione statunitense a sorpresa robusti, dire che i mercati hanno attraversato qualche giorno di turbolenza è dire poco. Facendo un passo indietro, ecco le tre cose che ho imparato dalla settimana scorsa.

(1) I cambi d’umore del mercato possono essere brutali

I rischi politici nella periferia europea sono concreti – può sembrare un’affermazione banale adesso, ma non dimentichiamoci quanto ottimismo c’era fino a poco tempo fa. Dopo la prima tornata delle elezioni presidenziali in Francia, a fine aprile dell’anno scorso, i livelli dei credit default swap (CDS) a 5 anni in Italia si erano mossi essenzialmente in una sola direzione (da quasi 200 a circa 100 punti base), segno che il mercato percepiva il rischio di credito sovrano dell’Italia come praticamente svanito. Persino l’incertezza creata dal risultato delle elezioni politiche italiane all’inizio di marzo di quest’anno non era bastata a intaccare questo atteggiamento positivo, anzi, tra la fine di aprile e i primi di maggio, mentre gli spread dei titoli societari stavano già cominciando ad ampliarsi, i contratti CDS italiani hanno continuato a risalire fino a circa 85 pb.

È stato solo quando la coalizione M5S/Lega ha preso forma e la retorica anti-euro è balzata in primo piano che l’umore del mercato ha compiuto una brusca inversione di marcia passando in modalità “niente rischio” e spingendo i CDS italiani verso quota 290 pb. Per inquadrare questo sviluppo nel contesto, in base ai CDS, a metà della scorsa settimana il mercato assegnava all’Italia un rischio di credito sovrano maggiore di quello associato a molti Paesi della regione emergente, come la Turchia e il Brasile, a riprova di quanto possano essere violenti i movimenti di mercato quando si verificano cambi d’umore improvvisi.

Per gli investitori attivi, però, questi episodi di volatilità accentuata possono offrire opportunità interessanti. Il tono depresso della settimana scorsa si è diffuso rapidamente dagli asset italiani ad altri segmenti del mercato, a causa di una fuga indiscriminata dal rischio. In Europa, i titoli finanziari e quelli a beta elevato, come gli ibridi societari, si sono trovati sotto pressione mostrando punti di ingresso interessanti per incrementare l’esposizione.

(2) Le correlazioni dei rendimenti contano

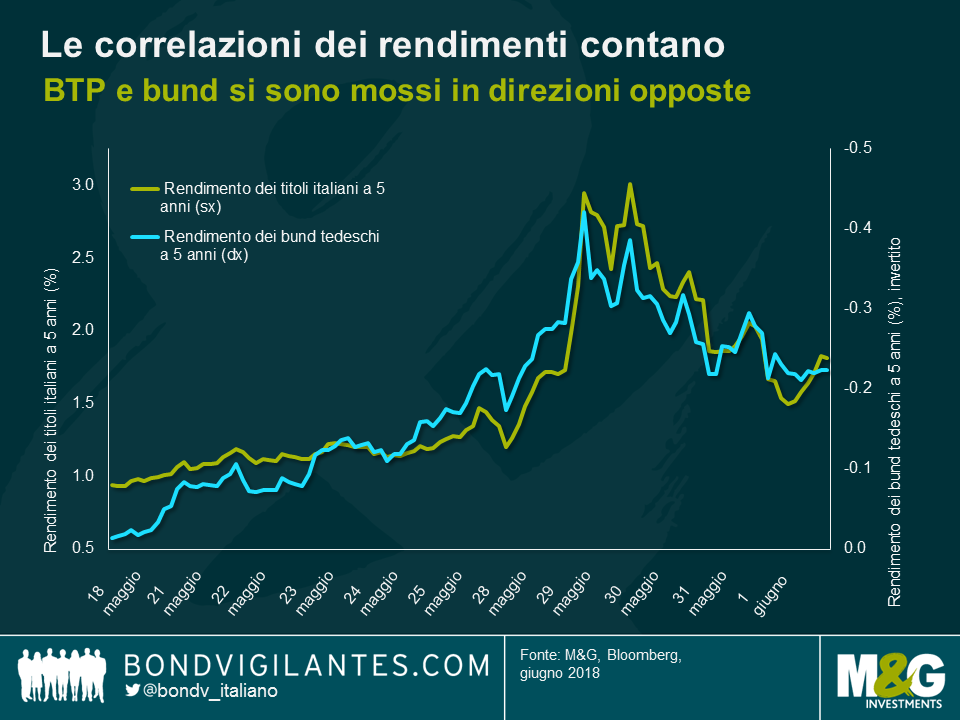

Negli ultimi giorni abbiamo visto un esempio da manuale di come funzionano le correlazioni dei rendimenti fra le asset class. Nello specifico, i BTP italiani e i bund tedeschi si sono comportati in modo quasi diametralmente opposto. A fronte dell’impennata dei rendimenti dei BTP, alimentata dai timori di nuove elezioni e di un esito ancora più favorevole alla Lega antieuropeista, i bund sono apparsi all’altezza del loro status di beni rifugio, con i rendimenti spinti con forza al ribasso dalla “fuga verso la qualità”. Successivamente, quando in Italia si è finalmente riusciti a formare un governo, il rally di sollievo dei BTP è stato accompagnato da un rialzo dei rendimenti sui bund.

Per gli investitori che temono la volatilità e i drawdown di portafoglio, questi schemi di correlazione sono importanti. Per quanto i bund (ma anche altri titoli di Stato core, se è per questo) possano risultare poco appetibili dal punto di vista del rendimento, nei periodi di bruschi movimenti di mercato dettati dall’avversione al rischio questi strumenti possono svolgere una preziosa funzione stabilizzante nei portafogli.

In un contesto caratterizzato da fondamentali economici ancora (abbastanza) robusti e tassi di default societari prossimi allo zero, vedo valore in asset di rischio come il credito investment grade. Tuttavia, considerando il rischio politico nell’Europa periferica, apparentemente destinato a rimanere alto, e il potenziale di ulteriori accentuazioni delle tensioni commerciali su scala mondiale, non mi sembra irragionevole mantenere un’esposizione ai bund e ad altri asset “sicuri” come lo yen giapponese, a fini di diversificazione.

(3) Si stanno trascurando altri temi

Quando le discussioni e l’umore del mercato sono dominati da argomenti specifici, è molto facile farsi risucchiare nel flusso incessante delle notizie. Ogni minimo dettaglio sembra improvvisamente rilevante e potenzialmente in grado di muovere i mercati in una direzione o nell’altra. In un certo senso, la fissazione recente sulla politica italiana mi ha riportato al febbraio del 2016, quando i prezzi del petrolio in calo erano diventati un tema altrettanto onnipresente e determinante ai fini dell’andamento del mercato.

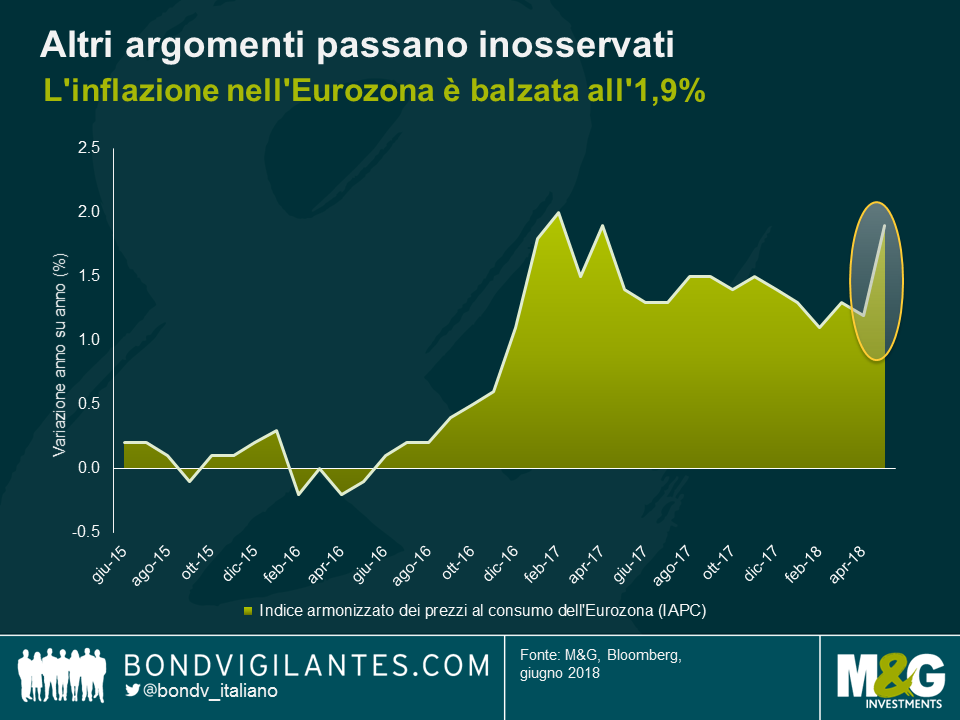

Tuttavia, quando siamo preoccupati per un argomento specifico, il rischio immediato è che altri sviluppi potenzialmente significativi passino inosservati. Ad esempio, gli ultimi dati di inflazione pubblicati per l’Eurozona giovedì scorso sono stati a malapena riportati dai media, nonostante il balzo notevole dall’1,2% all’1,9% per anno. È vero che i fattori principali all’origine della variazione sono stati i prezzi energetici in ascesa e altri effetti transitori, mentre l’inflazione di fondo annuale è rimasta contenuta all’1,1%, ma ciò non toglie che un risultato perfettamente in linea con l’obiettivo di stabilità dei prezzi della BCE, inferiore ma vicino al 2%, dovrebbe suscitare un minimo di interesse, considerando l’incertezza sul futuro percorso della politica monetaria di Francoforte.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes