È giunto il momento di vendere i Bund?

I titoli di Stato tedeschi hanno continuato ultimamente a guadagnare impeto, un po’ come la squadra tedesca ai mondiali…magari! Ma quest’ultima impennata dei Bund è sostenibile? Non credo.

Partiamo da un’ipotesi di situazione rialzista. In un blog recente, descrivevo come i bund avessero offerto una copertura efficiente dalle crescenti incertezze politiche in Italia, per via della correlazione negativa tra i rendimenti dei titoli di Stato tedeschi e italiani. Date le turbolenze politiche nell’Europa periferica, la Germania appare come un faro di stabilità. Ma qual è la situazione rispetto ai rischi politici della Germania stessa? La Cancelliera Angela Merkel è in carica da quasi tredici anni, ma la sua autorità è stata sempre più contestata negli ultimi tempi. Dopo la crisi con il suo ministro dell’interno sulle politiche di accoglienza ai rifugiati in Germania, il quarto governo Merkel (per la cui formazione sono stati impiegati cinque mesi e mezzo) sta attraversando la sua più grossa crisi. Improvvisamente una fine prematura del suo mandato non è poi più così improbabile.

Ma anche se la Merkel fosse spodestata (e i rischi sono molti) i titoli di Stato tedeschi potrebbero in realtà beneficiarne. Ciò potrebbe sembrare poco logico. Normalmente, l’incertezza politica relativa a uno Stato membro dell’area euro provoca una brusca sottoperformance dei suoi titoli di Stato, come abbiamo visto nel caso dell’Italia. I bund sono forse un’eccezione, visto il loro status di “titoli rifugio”? Ulteriori tensioni in Europa, anche quelle nate in Germania, probabilmente rafforzerebbero le valutazioni dei bund per via del riflesso di “fuga verso la qualità” degli investitori. Oltre a questo, in caso di disgregazione della zona euro, i bund potrebbero essere nuovamente denominati in una nuova versione del marchio tedesco. Questa valuta guadagnerebbe probabilmente terreno rispetto a quasi tutte le altre, andando ad aumentare ulteriormente la performance totale per gli investitori in bund. Di conseguenza, tanto più elevati i rischi politici in Europa, tanto maggiore la probabilità di un cambio di valuta dei Bund.

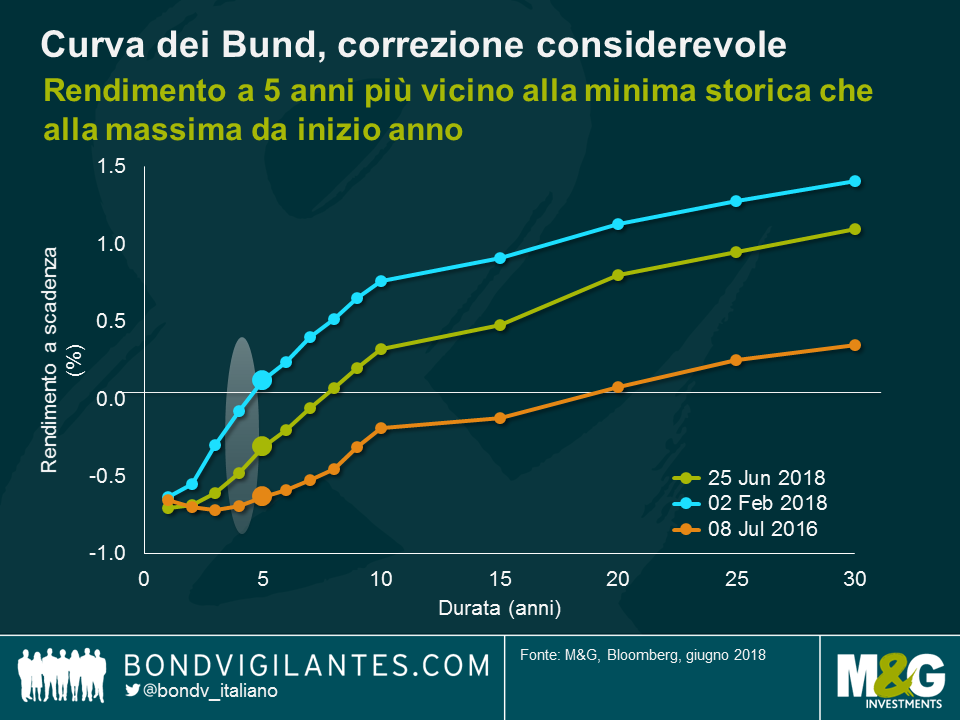

Ma fino a che punto possono scendere i rendimenti dei bund rispetto ai livelli attuali? È opportuno sottolineare che tali rendimenti sono già decisamente calati negli ultimi mesi, in particolare sulla parte corta della curva. L’attuale rendimento a cinque anni per esempio (-0,3%) è più vicino alla sua minima toccata a inizio luglio 2016 (-0,6%) che alla sua massima da inizio anno, toccata a febbraio (+0,1%). La parte intermedia della curva dei bund ha recuperato circa 45 punti base da febbraio, mentre quella lunga ha registrato una contrazione di oltre 30 bps. Si tratta di movimenti molti significativi per il mercato del debito tedesco e a mio avviso incertezza politica e avversione al rischio sono già completamente prezzati agli attuali livelli.

Ovviamente, se l’avversione al rischio prevalesse, i rendimenti sui bund potrebbero teoricamente scendere al di sotto delle minime del 2016. Tuttavia, è importante ricordare quanto fosse fuori dall’ordinario la situazione al tempo. Subito dopo il referendum sulla Brexit, abbondavano i dubbi sull’integrità dell’Eurozona e, di conseguenza, i Bund beneficiarono della fuga verso la qualità e di ipotesi di ridenominazione delle valute. Inoltre, le banche centrali stavano inondando il mercato di liquidità. La Banca centrale europea (BCE) stava acquistando 80 miliardi di euro di titoli al mese e i bund erano in cima alla lista degli acquisti. Infine, dopo il drammatico crollo dei prezzi petroliferi al di sotto dei 30 dollari al barile a inizio 2016, l’inflazione europea era scomparsa. Di fatto, a preoccupare era la deflazione in quanto l’indice armonizzato dei prezzi al consumo (HICP) era calato a -0,2% anno su anno (a/a) nell’aprile del 2016. In breve, tutte le stelle erano allineate: un raro momento in cui le condizioni per i bund non avrebbero potuto essere migliori.

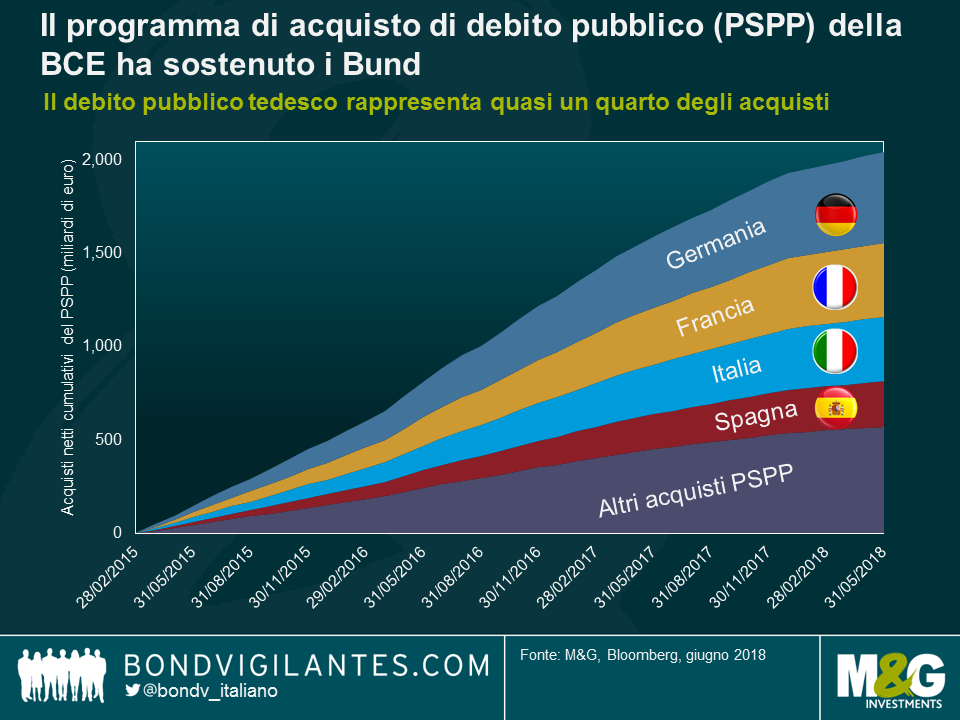

Per questo non credo che i titoli di Stato tedeschi possano raggiungere a breve i livelli toccati a metà 2016. L’inflazione europea è salita a 1,9% (IAPC) a/a ed è pertanto in linea con la definizione della BCE di stabilità dei prezzi, mentre lo stimolo monetario si sta lentamente attenuando. Gli acquisti netti di asset saranno ridotti nel corso del quarto trimestre prima di terminare definitivamente a fine anno. I bund sono stati i principali beneficiari del programma di acquisto del settore pubblico della BCE (PSPP) (Gli acquisti netti cumulativi mensili del debito tedesco hanno superato i 485 miliardi di euro a fine maggio, quasi un quarto di di tutti gli acquisti netti del PSPP). Anche se i pagamenti di capitale dei titoli in scadenza saranno reinvestiti per ancora un certo periodo di tempo, il sostegno apportato dalla BCE alle valutazioni dei Bund comincerà ad attenuarsi notevolmente.

Il mercato, tuttavia, sembra trarre grande conforto dall’annuncio che la BCE avrebbe effettivamente escluso qualsiasi aumento dei tassi almeno fino all’estate del prossimo anno.

Anche se questa misura potrebbe determinare un ribasso della parte anteriore della curva, i bund con molti anni alla scadenza sono a mio avviso ancora vulnerabili. Una volta superato il nervosismo che domina attualmente i mercati, credo che i rendimenti sui bund subiranno un movimento al rialzo nel medio termine. Potrebbe quindi essere il momento giusto per realizzare qualche profitto e ridurre l’esposizione ai bund.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes