Spread HY, dietro le quinte

Si sta molto parlando della forte contrazione degli spread High Yield USA, in particolare rispetto ai loro pari nell’Investment grade. La differenza tra i due, di 241 punti base (pb), è meno della metà rispetto a un decennio fa, portando alcuni osservatori di mercato a dedurne rapidamente che l’HY USA sia caro e che pertanto gli investitori dovrebbero preferire le obbligazioni investment grade. Ma è tutto qui?

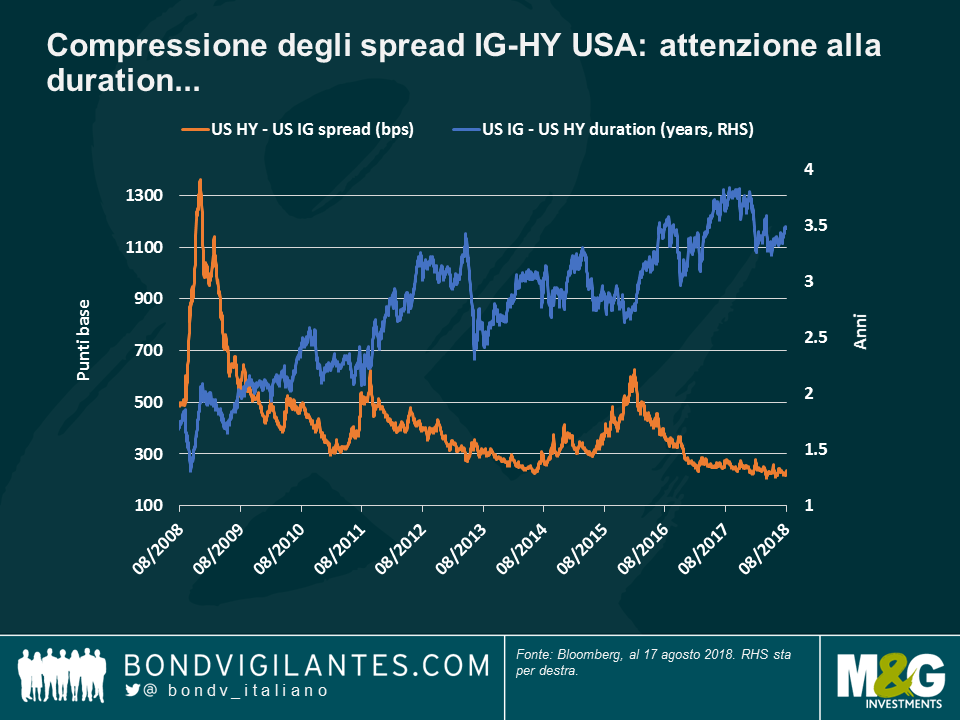

Secondo me c’è dell’altro. Come si evince dal primo grafico, anche se è un dato di fatto che lo spread tra le due asset class abbia registrato una contrazione negli ultimi 10 anni (linea arancione), è vero anche che tale riduzione riflette inoltre una modifica sostanziale al profilo di entrambi: rispetto all’HY, il rischio tasso di interesse IG è aumentato nell’ultimo decennio (linea blu), esponendo maggiormente gli investitori in IG a un ambiente di tassi in aumento, come quello che stanno attualmente attraversando gli Stati Uniti. Questa situazione ha contribuito alla riduzione del divario tra le due asset class.

La contrazione degli spread HY-IG è inoltre riconducibile alle considerevoli variazioni della qualità del credito: come si vede nel grafico di seguito, il rating di credito IG più modesto, BBB, rappresentava il 33% dell’asset class 10 anni fa, mentre ora ne rappresenta il 48%. Invece, il segmento CCC, il più modesto per l’HY, rappresenta attualmente l’11,8% dell’universo HY USA, un calo dal 16,2% nel 2008.

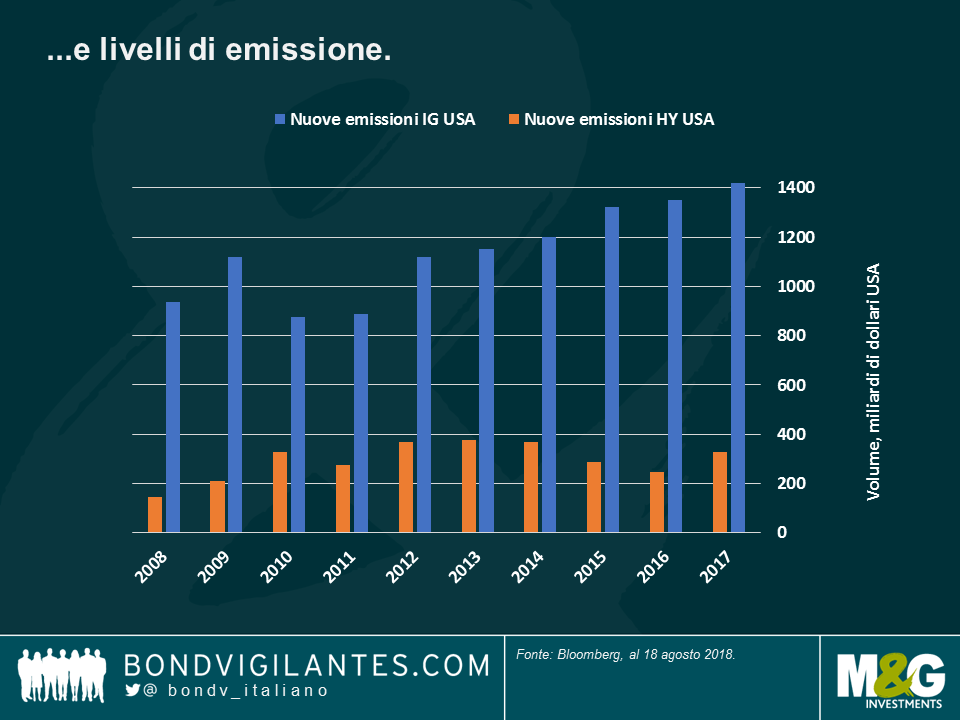

Oltre ad avere in mano più rischio in termini di tassi di interesse e qualità del credito, gli investitori IG stanno anche affrontando fattori tecnici: come si vede nel terzo grafico, l’emissione IG è aumentata in misura stratosferica negli ultimi dieci anni, vista la corsa al mercato delle imprese, attratte da tassi estremamente modesti. Al contempo, l’emissione HY è rimasta stabile o è calata in quanto l’asset class ha risentito di alcune battute d’arresto, come il crollo dei prezzi petroliferi a fine 2014 (l’energia rappresenta circa il 15% dell’universo HY USA).

Con nessuna di queste ragioni si intende mettere in discussione la caccia al rendimento avvenuta in un periodo di stimolo monetario senza precedenti. Ma speriamo di essere riusciti a sottolineare come limitarsi semplicemente a paragonare gli spread IG e HY dell’ultimo decennio sarebbe eccessivamente semplicistico. Più che mai, il diavolo si nasconde nei dettagli. Gli spread HY sono relativamente più modesti rispetto all’IG, almeno in parte, in quanto la qualità di credito dell’asset class è migliorata, il rischio tassi di interesse è complessivamente rimasto invariato e i fattori tecnici non hanno creato particolari difficoltà.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes