Il potere della duration: un esempio attuale

Nel Panoramic dell’anno scorso, intitolato Il potere della duration, ho usato l’esperienza del mercato obbligazionario statunitense nel 1994 per esaminare l’impatto che può avere la duration in una fase di forte rialzo dei rendimenti. Riassumendo brevemente: nel 1994 il miglioramento dell’economia aveva indotto la Fed a innalzare i tassi d’interesse diverse volte, interventi poi sfociati in quello che sarebbe diventato noto come il periodo del grande massacro obbligazionario.

Uso spesso questo esempio per dimostrare quanto sia importante oggi gestire il rischio tassi d’interesse sui mercati a reddito fisso. In un fondo di obbligazioni societarie investment grade senza posizioni valutarie, i movimenti dei tassi di rendimento (e quindi la duration del portafoglio) sono destinati a incidere molto di più delle variazioni degli spread del credito. In altre parole, puoi essere il miglior stock picker del mondo, ma se non fai le scelte giuste in termini di duration, il frutto del tuo lavoro andrà perso.

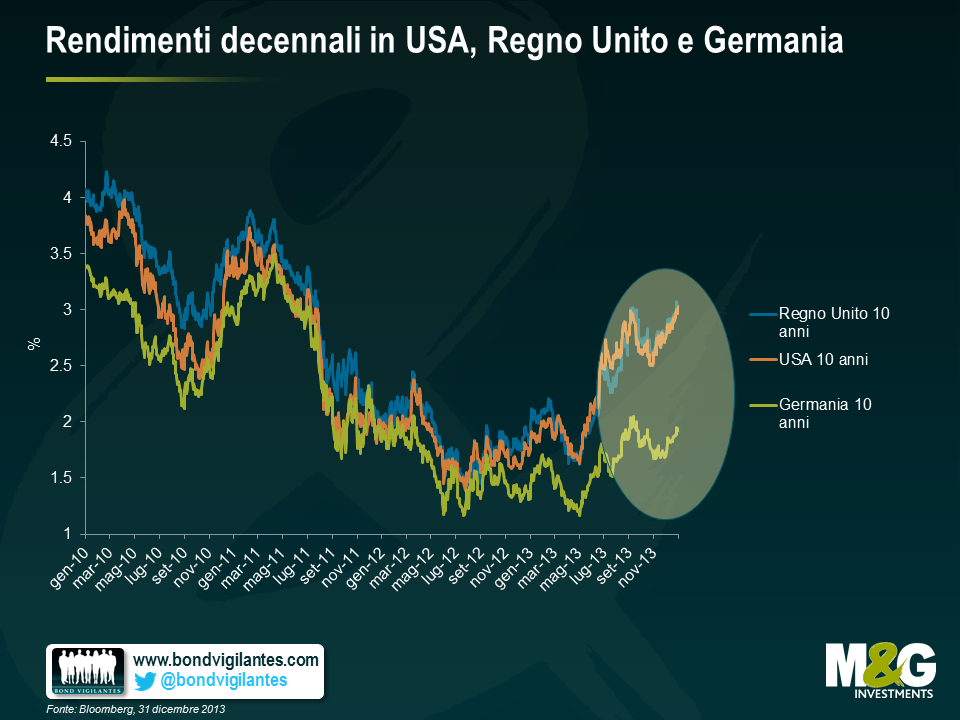

Ora abbiamo un esempio attuale degli effetti prodotti dai rendimenti più elevati su diverse asset class obbligazionarie. A maggio dell’anno scorso, l’allora presidente della Fed, Ben Bernanke, accennò in un discorso al Consiglio dei Governatori della banca alla possibilità di iniziare a ridurre l’entità degli acquisti di asset effettuati ogni mese nell’ambito del programma di allentamento quantitativo (QE). Da quel momento fino alla fine del 2013, sia i Treasury che i gilt decennali hanno registrato vendite per circa 100 punti base.

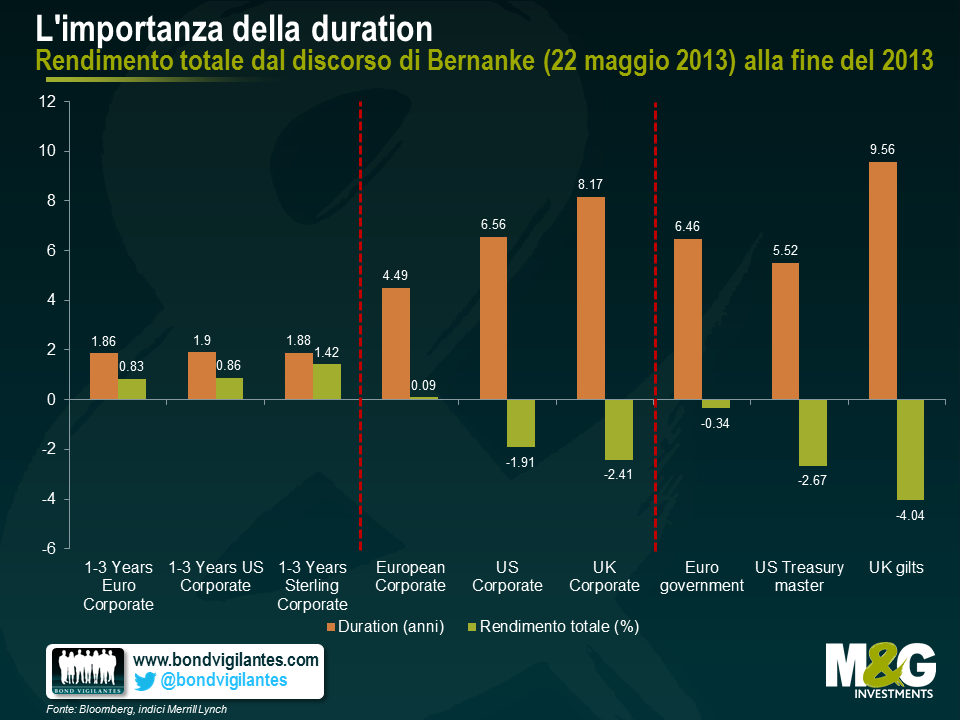

In che modo questo aumento dei rendimenti dell’1% ha influito sugli investimenti a reddito fisso? Beh, come si vede dal grafico sotto, tutto è dipeso dalla duration intrinseca di ogni asset class. Usando gli indici rappresentativi delle varie classi di attivi, possiamo notare come quelli con la duration(indicata dalle barre arancio) più elevata sono andati peggio delle emissioni societarie corrispondenti con duration breve, che anzi hanno generato un rendimento positivo (il rendimento è indicato dalle barre verdi).

Ciò vale sia per il mercato in dollari USA che per quello in sterline, mentre gli indici europei delle scadenze più lunghe non hanno mostrato un andamento altrettanto negativo nel periodo. Il motivo è semplice: c’è stato un disaccoppiamento dei bund dai gilt e dai Treasury, a causa della crescente probabilità che l’Eurozona decidesse di adottare una sua versione di stimolo monetario nei mesi successivi. Di conseguenza, il rendimento sui bund decennali è aumentato solo dello 0,5% nel secondo semestre del 2013.

A prescindere dalle opinioni individuali riguardo al momento e all’entità della futura contrazione della politica monetaria, chi investe nel reddito fisso deve sempre valutare con attenzione l’esposizione alla duration, sia a livello di singoli titoli che di portafoglio complessivo.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes