Le agenzie di rating dovrebbero reagire ai “non-call”

Una rapida occhiata al sito web di Moody’s rivela che “i rating a lungo termine… riflettono la possibilità che un’obbligazione finanziaria non sia onorata come promesso”. Al di là della vaghezza discutibile di quella formulazione – che significa qui “promesso”? – non c’è dubbio che questo è esattamente ciò che i rating dovrebbero fare: fornire agli investitori un quadro affidabile della probabilità di essere rimborsati in pieno e nei tempi stabiliti. Per la maggior parte degli strumenti di debito, questo equivale alla probabilità di default, misurabile attraverso l’analisi del credito tradizionale che considera i cash flow, l’indice di leva finanziaria, eccetera. Tuttavia, nel mondo delle banche dei mercati emergenti (EM), ultimamente abbiamo assistito al mancato rimborso anticipato, o “non-call”, di vari titoli di capitale che al momento dell’emissione erano stati prezzati sulla presunzione che sarebbero stati richiamati (per maggiori dettagli sul modo in cui sono strutturati i titoli di capitale, si rimanda a questa pagina). Il fatto che i non-call tecnicamente non siano equiparabili a un default è fuori discussione. Ciò non toglie, però, che gli investitori avevano acquistato le obbligazioni con l’aspettativa che l’opzione call sarebbe stata esercitata. Le obbligazioni bancarie più subordinate, ossia i titoli Additional Tier 1, non sarebbero considerate giuridicamente in default nemmeno se non venissero mai rimborsate e non pagassero mai neanche una cedola, motivo per cui sono prezzate dando per scontato il call. Considerando poi il tema più pertinente dei fondamentali creditizi, il mancato richiamo di un’obbligazione può intaccare l’accesso al mercato di quell’emittente per il debito subordinato, pregiudicandone la capacità di costruire capitale e danneggiando il suo profilo finanziario. In questo nuovo mondo di rendimenti e spread in ascesa, in cui le banche si troveranno a dover scegliere se effettuare un rimborso economicamente svantaggioso o mettere a rischio la propria reputazione sul mercato, definire cosa si intenda per “onorare come promesso” ha assunto maggiore rilevanza. Le agenzie di rating dovrebbero fare una distinzione fra le banche che hanno precedenti di non-call e quelle che invece continuano a esercitare le opzioni call, in modo da riflettere l’accesso ridotto al mercato e il fatto che la decisione di non rimborsare un titolo spesso è una scelta gestionale non rilevabile attraverso l’analisi finanziaria tradizionale?

Poco tempo fa ho scritto un articolo in cui sostenevo che le banche dovrebbero sempre richiamare i loro strumenti di debito subordinato per motivi che includono fattori economici, di stabilità finanziaria e di accesso al mercato. A distanza di qualche mese, ci troviamo in una situazione in cui Garanti (GARAN) in Turchia e Bancolombia (BCOLO) in Colombia non hanno richiamato i rispettivi strumenti Tier 2 ed esiste un’alta probabilità che la brasiliana Itau farà lo stesso a dicembre sulla sua obbligazione AT1, per ragioni economiche (ossia perché sarebbe molto più costoso emettere un nuovo strumento che lasciare in essere quello esistente). Un aspetto che vale la pena evidenziare è che mentre sembra che GARAN non abbia avuto voce in capitolo nella decisione della controllante BBVA, negli altri due casi si è trattato di una scelta volontaria delle banche, che avrebbero potuto permettersi di rimborsare il titolo, ma hanno deciso (o potrebbero decidere) di non farlo. Questo è un territorio nuovo per gli investitori EM, che in precedenza hanno considerato i non-call come segnali di stress finanziario per l’emittente o il rispettivo governo (come nel caso di Bank Dhofar in Oman nel 2020). I tassi e gli spread in rialzo aumentano la possibilità di mancati richiami dovuti a motivi economici.

La buona notizia però è che non ci aspettiamo un incremento generalizzato dei non-call, dato che la maggior parte delle banche è pienamente consapevole dell’esigenza di accedere ai mercati internazionali del debito, se non altro per quegli strumenti di capitale che non si possono emettere facilmente sul mercato locale. Resta molto probabile che sia Banco Votorantim che Banco do Brasil esercitino l’opzione call sui loro titoli AT1 alle imminenti scadenze definite, mentre in Turchia Vakifbank ha appena richiamato la sua obbligazione Tier 2 sebbene l’operazione fosse chiaramente antieconomica. Ciò testimonia la tendenza delle banche (e, in molti casi, degli enti regolatori) a voler preservare la reputazione di cui godono sul mercato, vista l’esigenza di mantenere un accesso al mercato per assorbire la futura emissione di capitale.

In gioco ci sono poi anche aspetti culturali e relativi alla base di investitori. Nel caso degli emittenti asiatici e di quelli più forti del GCC, il rischio di non-call è estremamente basso per via delle sensibilità specifiche e della natura in prevalenza locale della base di investitori. Per esempio, il management di una banca sudcoreana ci ha spiegato di recente che un richiamo mancato sarebbe di fatto una violazione del contratto morale stipulato con gli investitori (e si rimanda di nuovo alla formulazione di Moody’s sulle obbligazioni “onorate come promesso”), mentre in America Latina, dove la base di investitori è più internazionale, la tendenza a esercitare i call forse è meno pronunciata.

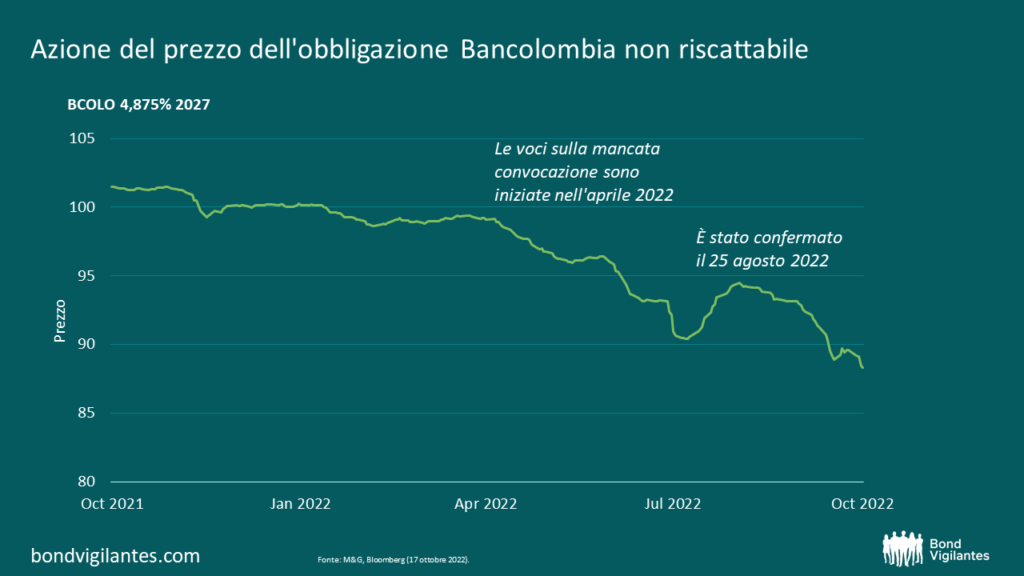

L’aspetto contrattuale è molto importante. Quando gli investitori acquistano uno strumento di capitale cosiddetto callable, o rimborsabile anticipatamente, l’aspettativa prevalente è che sarà effettivamente rimborsato alla prima data utile: di conseguenza, le obbligazioni sono sempre prezzate in base a questa prima data di richiamo e ciò spiega il collasso del prezzo quando l’opzione non viene esercitata. Purché i non-call restino eventi rari, tali obbligazioni continueranno a essere prezzate presumendo il richiamo, cosa che penalizza gli investitori che vedranno deluse le speranze di essere rimborsati alla data prevista. Anche se non si tratta di un default, è una scelta compiuta dal management, che (1) danneggia gli investitori, (2) aumenta i costi di finanziamento della banca, (3) ne riduce l’accesso al mercato per il debito subordinato e (4) colpisce in misura sproporzionata i prestatori di minori dimensioni. Se il punto (1) è palese, può essere utile offrire brevemente qualche esempio esplicativo per gli altri tre: riguardo al (2), la decisione assunta di recente da BCOLO ha spinto lo spread alla scadenza dell’obbligazione Tier 2 a 585 pb, dai circa 450 pb precedenti, e quello della scadenza originaria del titolo a cinque anni a 293 pb. Di conseguenza, il premio di credito di un teorico strumento nuovo è quasi raddoppiato e l’effetto delle preoccupazioni riguardo al mancato rimborso trova riscontro nel deterioramento del prezzo dell’obbligazione per tutto il 2022 (si veda il grafico in alto). Riguardo al punto (3), prendiamo il caso di Bank Dhofar che, nonostante ci abbia provato in tutti i modi, non è riuscita a emettere alcun titolo da quando nel 2020 non ha esercitato l’opzione call sul proprio debito AT1. Bank Dhofar è un buon esempio anche per il punto (4), ma analogamente, abbiamo forti dubbi sulla capacità delle banche colombiane in generale, e di BCOLO in particolare, di emettere debito Tier 2 a prezzi competitivi dopo il non-call di BCOLO, se non altro per il fatto che operano in una giurisdizione in cui la regolamentazione e la vigilanza sulle attività bancarie sono molto indietro rispetto al resto della regione. Per contro Itau, essendo un emittente ben conosciuto, stabile e di grandi dimensioni, ha molte più chance di “essere perdonato”.

Tutto questo ci porta alle agenzie di rating: i mancati richiami non hanno generato alcuna reazione da parte loro e questo, a nostro avviso, è sbagliato. Le agenzie di rating affermano di valutare le banche in base ai fondamentali e alla probabilità di default, sottolineando (correttamente) che un non-call non equivale tecnicamente a un default e che al debito subordinato viene assegnato un rating inferiore a quello dei titoli senior corrispondenti. Tuttavia, riteniamo discutibile la validità di questo approccio per il debito subordinato delle banche, in particolare nei mercati emergenti. Prima di tutto, abbiamo dimostrato che un non-call indebolisce il profilo creditizio dell’emittente facendo aumentare i costi di finanziamento e riducendo l’accesso al mercato, specificamente per il debito subordinato, il cui rating di sicuro dovrebbe riflettere questi aspetti. Secondariamente, abbiamo stabilito che le agenzie di rating esistono per fornire al mercato una valutazione imparziale della probabilità che un debito sia rimborsato nei tempi stabiliti. Pur concordando sul fatto che un non-call non equivale a un default in termini giuridici, resta una scelta effettuata da un emittente di trattenere fondi che gli investitori si attendono di ricevere. Siamo certi che il debito subordinato di una banca con precedenti di non-call non dovrebbe avere lo stesso rating di quello di una banca che ha sempre mantenuto una condotta impeccabile al riguardo. Il fatto che i mancati richiami spesso siano una scelta di gestione piuttosto che un’esigenza finanziaria rende ancora più cruciale, a mio avviso, darne conto nei rating del debito subordinato, cosa che peraltro renderebbe tali rating più credibili, mettendo il mercato in condizione di sapere bene chi esercita le opzioni call e chi no, e prezzare le obbligazioni degli emittenti di conseguenza.

Quest’ultimo aspetto riveste grande importanza. Forse abbiamo sbagliato noi investitori a prezzare questi titoli presumendo che sarebbero stati richiamati. Concedere alle banche un’opzione a costo zero magari non è una buona idea, ma spetta al mercato deciderlo. Resta però valida la tesi di fondo secondo cui i rating creditizi del debito subordinato dovrebbero riflettere le decisioni precedenti di non richiamare titoli di capitale, se vogliono effettivamente raggiungere l’obiettivo dichiarato di “segnalare la possibilità che un’obbligazione finanziaria non venga onorata come promesso”.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.