Asia Centrale e Caucaso, sfida alla gravità

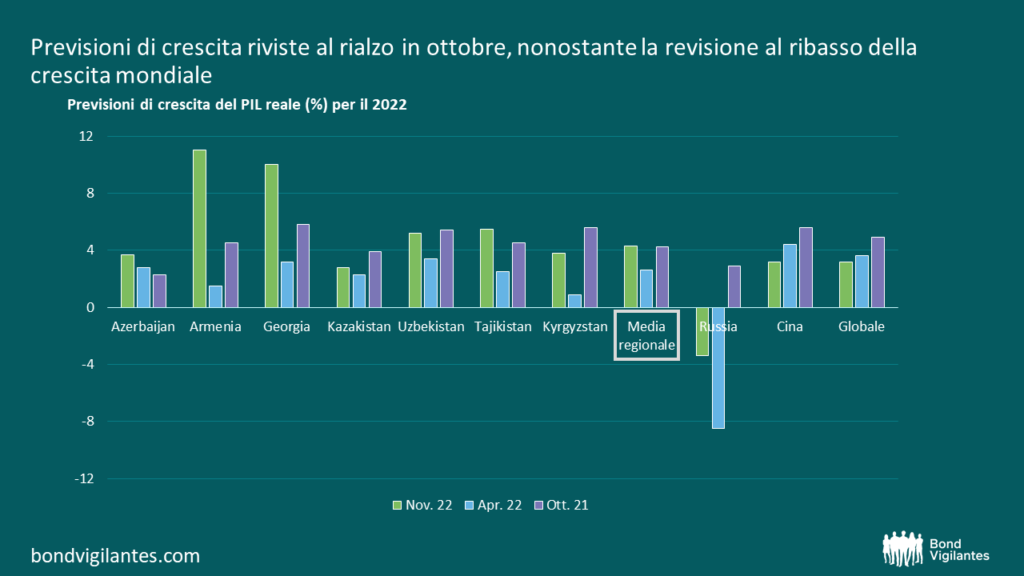

Le prospettive economiche mondiali pubblicate dal FMI a ottobre hanno dipinto un quadro piuttosto preoccupante per le economie dei mercati emergenti, che hanno visto un rallentamento della crescita del PIL ben più netto del previsto e livelli elevati di inflazione, in un contesto caratterizzato da condizioni finanziarie più rigide e pressioni sul costo della vita. Le previsioni di crescita del PIL 2022 per la maggior parte delle economie avanzate ed emergenti sono state riviste al ribasso rispetto ad aprile, con revisioni più importanti in Cina, India e Stati Uniti. Ma la situazione non è così nera in tutti i mercati emergenti. C’è almeno una regione che si è comportata piuttosto bene nell’attuale contesto: quella dell’Asia centrale e del Caucaso. In netto contrasto con gli sviluppi globali, le previsioni di crescita del PIL 2022 per questa regione sono state riviste significativamente al rialzo al 4,3% (dal 2,6% di aprile), con rischi probabilmente orientati a un rialzo. Inoltre, per alcuni di questi Paesi, le nuove previsioni per il 2022 superano in modo significativo anche quelle formulate dal FMI un anno fa, quando l’economia globale era in uno stato decisamente migliore rispetto a quello attuale.

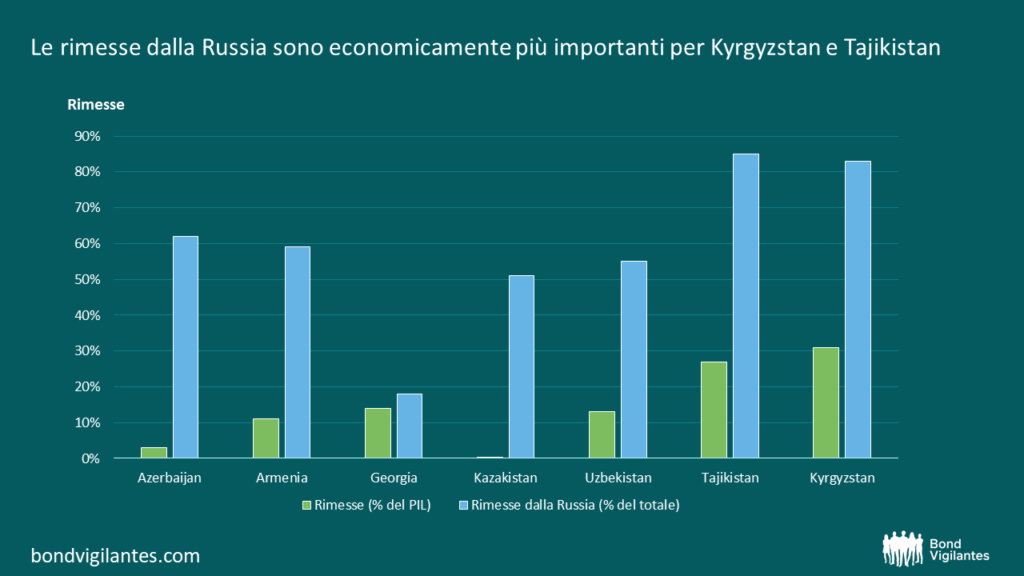

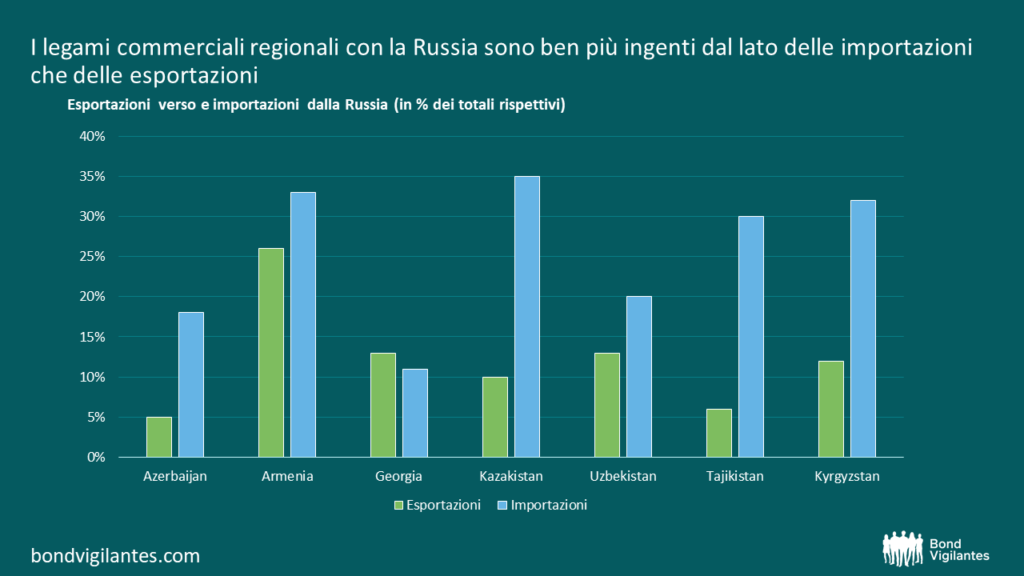

Ci sono alcune ragioni comuni dietro queste revisioni decisamente positive. La motivazione più ovvia potrebbe essere che l’economia russa si è comportata molto meglio di quanto previsto dal FMI ad aprile, con una revisione delle previsioni di crescita del PIL per il 2022 a -3,4% da -8,5%. In effetti, la Russia è uno dei principali partner commerciali della regione, con circa il 10% delle esportazioni e il 55% delle rimesse. Tuttavia, non bisogna dimenticare che nel frattempo la crescita del PIL della maggior parte degli altri partner commerciali (compresa la Cina) è stata rivista al ribasso, annullando probabilmente almeno in parte l’impatto positivo della Russia. A prima vista, un’altra ragione potrebbe essere l’ostinato aumento dei prezzi delle materie prime, dato che la regione è composta in gran parte da esportatori di materie prime. Tuttavia, almeno per quanto riguarda il prezzo del petrolio, il FMI ha in effetti rivisto al ribasso la sua proiezione media per il 2022 da 107 dollari al barile (bbl) in aprile a 98 dollari/bbl in ottobre. Inoltre, i prezzi dell’oro, del rame e dei prodotti agricoli – tutti, anche se in misura diversa, categorie di esportazione importanti per diversi Paesi della regione – sono tutti diminuiti del 15-25% da aprile. Forse l’unica materia prima per la quale il prezzo è stato più alto del previsto in primavera è il gas naturale, ma si tratta di una categoria di esportazione importante solo per l’Azerbaijan e in parte per il Kazakistan (dove la revisione al rialzo della crescita del PIL è stata in realtà molto ridotta).

Di conseguenza, le vere ragioni alla base della massiccia sovraperformance dell’Asia centrale e della regione del Caucaso sono probabilmente meno evidenti e più sfumate. In primo luogo, la regione ha beneficiato dell’afflusso di migranti (e del loro denaro) provenienti da Russia, Ucraina e Bielorussia, che hanno dato impulso alla domanda interna in tutta la regione. La stima del numero di migranti è tutt’altro che semplice (perché spesso è difficile distinguerli dai turisti), ma le autorità di ogni Paese stimano che almeno alcune decine di migliaia di persone siano arrivate con l’intenzione di rimanere a medio termine. Un numero ancora maggiore di persone ha aperto conti bancari e trasferito denaro in Asia centrale e nel Caucaso, considerandoli giurisdizioni relativamente amichevoli sia per la Russia che per l’Occidente (nel contesto delle sanzioni finanziarie occidentali contro la Russia). L’entità dell’impatto economico positivo dell’afflusso di persone e capitali è variata da Paese a Paese, a seconda del numero di migranti rispetto alla popolazione di un Paese. A questo proposito, l’impatto di gran lunga più significativo è stato osservato in Georgia e Armenia.

In secondo luogo, quest’anno i trasferimenti di fondi dalla Russia verso la regione sono inaspettatamente e ingentemente aumentati. In alcuni Paesi (ad esempio Georgia e Uzbekistan), le rimesse dalla Russia sono aumentate del 75% o più negli ultimi mesi. Ciò è in netto contrasto con gli scorsi episodi di recessione in Russia, che hanno determinato un notevole calo delle rimesse. Una spiegazione potrebbe essere che questa volta la recessione ha colpito soprattutto i settori ad alto valore aggiunto dell’economia russa (ad esempio l’industria manifatturiera e i servizi finanziari, contro i quali sono state introdotte le sanzioni più dure). Nel frattempo, i settori a bassa intensità tecnologica e a basso valore aggiunto (ad esempio l’edilizia e l’agricoltura) – dove trova normalmente impiego la maggior parte degli immigrati – hanno dato prova di buona tenuta, permettendo loro di conservare il posto di lavoro. Un’altra possibile ragione alla base dell’aumento delle rimesse potrebbe essere rappresentata dalle restrizioni sui prelievi in valuta forte dalle banche in Russia, che hanno spinto alcuni migranti a passare dal trasferimento delle rimesse in contanti (difficilmente tracciabili) all’utilizzo del sistema bancario. Inoltre, dopo un picco a marzo, il tasso di cambio USDRUB si è rafforzato quest’anno (rispetto all’anno scorso), aumentando il valore delle rimesse in termini di dollari USA. Infine, ma non da ultimo, parte dell’aumento delle rimesse registrato nei dati ufficiali potrebbe essere in realtà costituito da proventi da esportazioni o da afflussi di capitale.

In terzo luogo, date le sanzioni commerciali imposte dall’Occidente alla Russia, che hanno limitato fortemente sia le esportazioni che le importazioni, l’Asia centrale e la regione del Caucaso hanno funzionato come parziale sostituto. Alcuni esportatori regionali sono riusciti ad aumentare la loro quota di mercato in Russia, mentre gli importatori hanno beneficiato della possibilità di acquistare materie prime e altri beni a prezzi più bassi, dato che i mercati occidentali sono diventati in gran parte chiusi per la Russia. Un esempio è costituito dalla Georgia, che ha aumentato in modo significativo le esportazioni di prodotti alimentari verso la Russia e le importazioni di petrolio dalla Russia. Inoltre, alcuni Paesi hanno probabilmente riesportato in Russia alcuni dei beni importati dall’Occidente (che non possono più essere esportati direttamente in Russia a causa delle sanzioni o per motivi logistici). È importante notare che, pur non avendo aderito alle sanzioni occidentali, i Paesi della regione si sono sforzati di osservarle rigorosamente e di evitare di diventare bersaglio di eventuali sanzioni secondarie da parte dell’Occidente. Questo ha sicuramente contribuito a migliorare il sentiment degli investitori globali verso l’Asia centrale e il Caucaso.

Un altro fattore alla base della congiuntura macroeconomica migliore del previsto in Asia centrale e nel Caucaso è stato costituito dalla ripresa del turismo, più rapida del previsto. Il turismo è particolarmente importante per il Caucaso, in quanto rappresenta fino a un terzo del PIL in Georgia e circa il 13% del PIL in Armenia e Azerbaijan. Le entrate turistiche sono crollate drasticamente (ad esempio del 90% in Georgia) durante la pandemia e il FMI si aspettava una ripresa completa ai livelli pre-COVID solo nel 2024. Invece, le entrate turistiche hanno sorpreso in positivo quest’anno, raggiungendo già i livelli pre-pandemia. In particolare, è aumentato il numero di turisti provenienti dalla Russia verso la regione, dato che quasi tutti i Paesi europei hanno sospeso i voli dalla Russia e hanno inasprito i regimi dei visti. Come già detto, alcuni di questi turisti potrebbero essere in realtà migranti di lungo periodo provenienti da Russia, Ucraina e Bielorussia. Tuttavia, vi sono anche prove di un aumento sostanziale degli arrivi di turisti dal Medio Oriente.

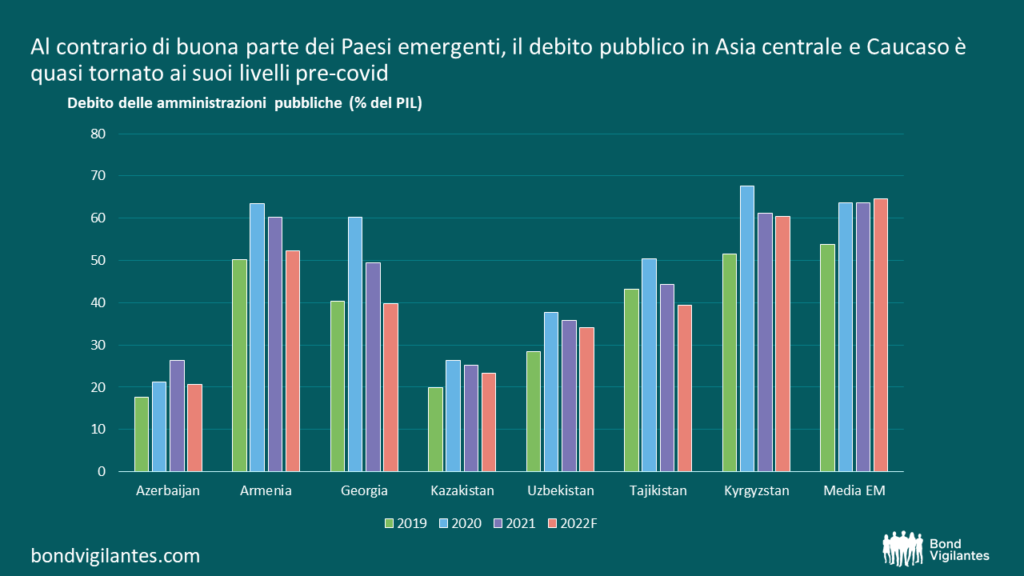

Infine, il FMI ha forse sottovalutato l’impegno verso le solide misure che i Paesi della regione hanno continuato ad adottare quest’anno, nonostante le pressioni politiche associate all’aumento del costo della vita. La maggior parte dei Paesi ha continuato a portare avanti o rinnovato i propri programmi di riforma strutturale, spesso con il sostegno del FMI stesso (Georgia, Armenia) o di altre IFI (Uzbekistan). Le banche centrali regionali sono state per lo più proattive nel reagire alle pressioni inflazionistiche attraverso una stretta monetaria. A loro volta, i governi hanno mantenuto la loro determinazione nel consolidamento fiscale post-pandemia. Grazie anche alla forte crescita del PIL e all’aumento dell’inflazione, i livelli di debito pubblico in tutta la regione hanno registrato una tendenza al ribasso, raggiungendo (o superando di poco) i livelli pre-pandemia. Tutto ciò ha sostenuto l’umore degli investitori globali verso la regione durante il difficile contesto dei mercati emergenti.

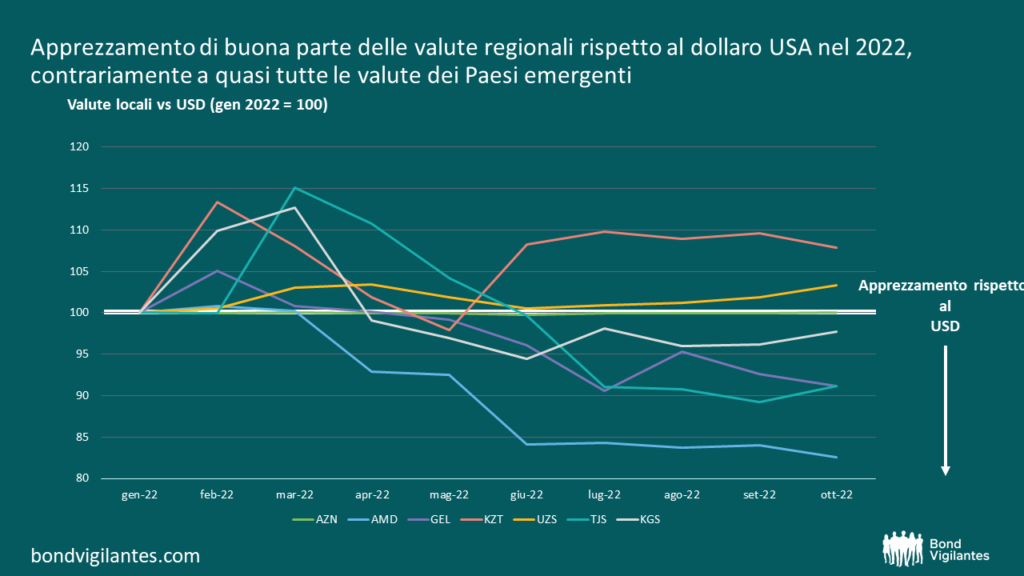

Nel complesso, i risultati macroeconomici incredibilmente brillanti della regione dell’Asia centrale e del Caucaso si sono riflessi solo parzialmente sui mercati finanziari del reddito fisso. In particolare, le valute locali hanno mostrato un’ottima tenuta nonostante il continuo rafforzamento del dollaro USA negli ultimi mesi, superando le medie degli EM. Georgia, Armenia e Tajikistan sono tra i pochissimi Paesi EM che quest’anno hanno registrato un significativo apprezzamento della valuta locale rispetto all’USD.

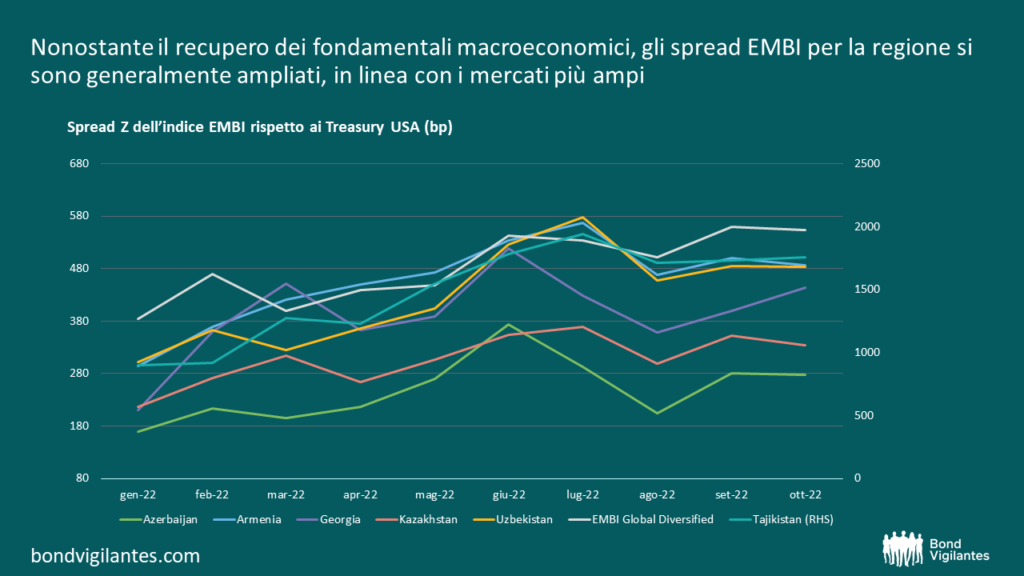

Al contempo, le obbligazioni non hanno registrato risultati altrettanto brillanti. I mercati locali, poco solidi, hanno risentito della scarsa liquidità e dell’inasprimento monetario interno. Gli spread in valuta forte sono stati vittima dell’avversione al rischio globale e della maggiore percezione dei rischi geopolitici da parte degli investitori, date la prossimità e la dipendenza della regione dalla Russia.

Tuttavia, finora nessuno di questi rischi si è effettivamente concretizzato. Alcuni investitori potrebbero giustamente mettere in dubbio la durevolezza della sovraperformance macroeconomica della regione, data l’incertezza delle prospettive dei flussi migratori in particolare. Tuttavia, a nostro avviso è ancora più importante riconoscere le buone misure economiche e la prudente gestione del rischio da parte delle autorità dei Paesi in un contesto economico e politico globale sempre più complesso. Con il tempo, ciò dovrebbe riflettersi nella performance del mercato obbligazionario, una volta che il contesto globale per gli EM sarà migliorato.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.