Convergenza EM vs DM: la battaglia dei titoli a rendimento meno elevato

Il 2022 è stato un anno notoriamente negativo per i titoli di Stato su scala globale, in quanto le banche centrali hanno avviato (o proseguito) cicli di rialzo dei tassi d’interesse per contrastare i livelli di inflazione alle stelle. Ciò è stato causato da una politica monetaria distensiva senza precedenti durante una pandemia, ostinate strozzature dal lato delle forniture, mercati del lavoro forti e perturbazioni dei mercati delle materie prime dovute all’invasione dell’Ucraina da parte della Russia. A ogni modo, è chiaro che le varie banche centrali stanno affrontando questi problemi di crescita e inflazione in modi e ritmi diversi.

Un fattore chiave di questo ciclo di rialzi è che molte banche centrali dei mercati emergenti (EM) hanno anticipato le loro controparti dei mercati sviluppati (DM) nell’avviare il ciclo di rialzo dei tassi, mentre storicamente lo avevano sempre fatto con un certo ritardo su quest’ultime. Ciò significa che sono state Fed, BCE e BoE a dover far fronte all’inflazione in modalità recupero, piuttosto che le autorità monetarie degli EM. Tuttavia, questo vuol dire anche che le banche centrali come la Fed hanno dovuto adottare un approccio più aggressivo per compensare il tempo trascorso a considerare l’inflazione come “transitoria”. Il risultato? Dopo un anno di recupero, è ora possibile ottenere un rendimento molto migliore per i prestiti agli Stati Uniti, un investimento presumibilmente “privo di rischio”, rispetto agli emittenti EM a basso rendimento, con questi ultimi che faticano a offrire una compensazione sufficiente per un profilo di credito più rischioso.

Un’area in cui la convergenza tra EM e DM sembra particolarmente evidente è lo spazio IG del mercato EMD esterno. Naturalmente, il debito in valuta forte è uno strumento di credito in cui il rendimento è atteso dal guadagno di uno spread superiore a un benchmark dei mercati sviluppati. Osservando il grafico sottostante, è evidente che nonostante le turbolenze di mercato del 2022, in particolare nei mercati EM, gli spread IG sono rimasti contenuti.

A cosa è dovuta la resilienza degli spread IG?

La composizione in questo caso svolge un ruolo importante. Nello spazio sovrano IG, l’indice comprende in gran parte emittenti asiatici e mediorientali, che in genere sono stati meglio isolati dagli shock globali che hanno determinato un aumento relativo dei rendimenti dei Paesi sviluppati. Molti crediti del Medio Oriente godono attualmente di un impatto positivo sui termini di scambio grazie al fatto di essere stati esportatori di materie prime per tutto il 2022, il che significa che possono contare su bilanci solidi e ricchi di petrodollari e non hanno bisogno di andare sul mercato. Nell’investment grade asiatico, troviamo diversi emittenti che semplicemente non hanno avuto bisogno di emettere molto debito in valuta forte: le economie con valute e inflazione più stabili, nonché con mercati dei capitali interni più profondi, tendono a emettere più in valuta locale che in valuta forte. Ciò mantiene contenuta l’offerta e comprime gli spread. Prendiamo ad esempio l’Indonesia.

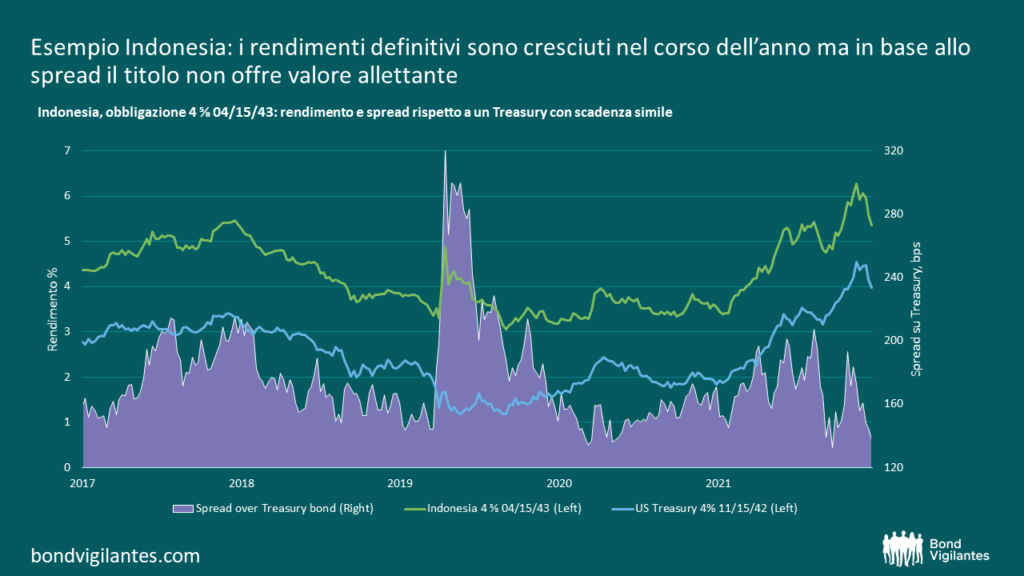

L’Indonesia è un credito BBB, quindi un titolo a più alto rendimento nell’ambito dello spazio investment grade e un’importante componente di questo mercato. Osservando un’obbligazione a 20 anni denominata in USD, possiamo notare che i rendimenti definitivi sono aumentati nel corso dell’anno in linea con il mercato, ma il credito indonesiano dispone di fondamentali piuttosto solidi e, sulla base degli spread, non sembra offrire un valore interessante.

Dunque dove si trova il valore?

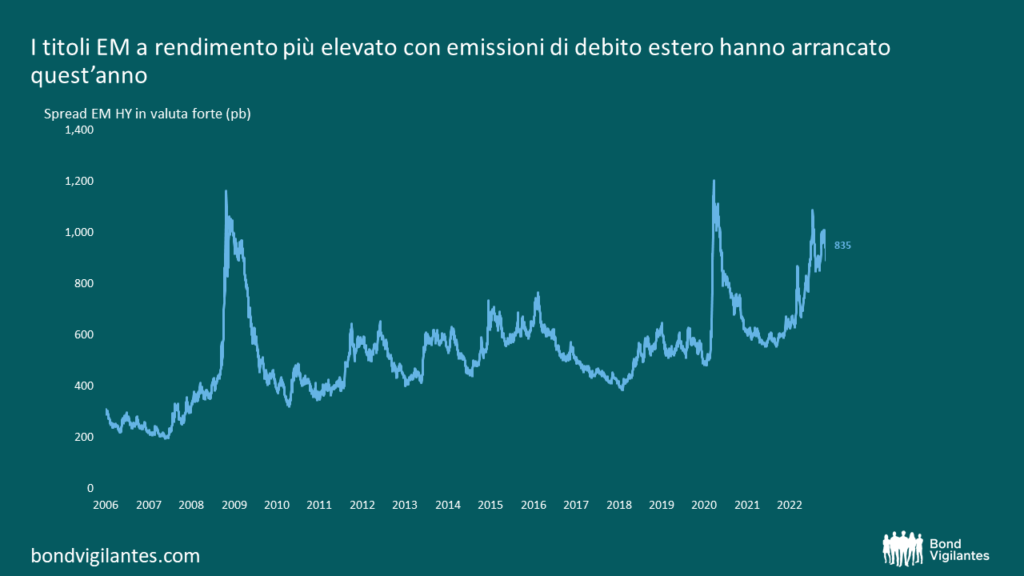

La maggior parte della debolezza degli spread in valuta forte è stata determinata dal mercato high yield, dove i crediti di qualità inferiore/speculativi emettono una percentuale maggiore del loro debito in USD per attrarre finanziamenti esterni. Dal punto di vista compositivo, ciò significa che il debito EM in valuta forte presenta di solito un profilo di credito più debole e probabilità di default più elevate. Inoltre, il debito EM denominato in USD vedrà tipicamente un ampliamento degli spread nei periodi di vigore del dollaro USA (un tema ricorrente del 2022), perché la loro qualità del credito diminuisce con il deteriorarsi della loro capacità di rimborsare il debito. I titoli EM a più alto rendimento e le economie di frontiera che emettono debito estero hanno indubbiamente risentito del mercato fortemente ribassista di quest’anno, con numerosi emittenti che hanno registrato default o che si sono trovati sull’orlo del baratro a causa dell’aumento del debito e della riduzione dei buffer fiscali in seguito alla pandemia e all’invasione dell’Ucraina da parte della Russia.

Tuttavia, il panico degli investitori che ha portato gli spread ad ampliamenti a livelli paragonabili a quelli della pandemia o della grande crisi finanziaria sembra essersi attenuato di recente, grazie all’ondata di accordi con il FMI, agli impegni di finanziamento bilaterali e alle speranze di una Fed meno aggressiva nel 2023. Questo allentamento del sentiment di rischio ha aperto una finestra di opportunità, come testimonia il rally degli spread di novembre, in particolare per quei nomi che hanno registrato più correzioni di quanto giustificato dai fondamentali.

E per quel che riguarda i mercati locali?

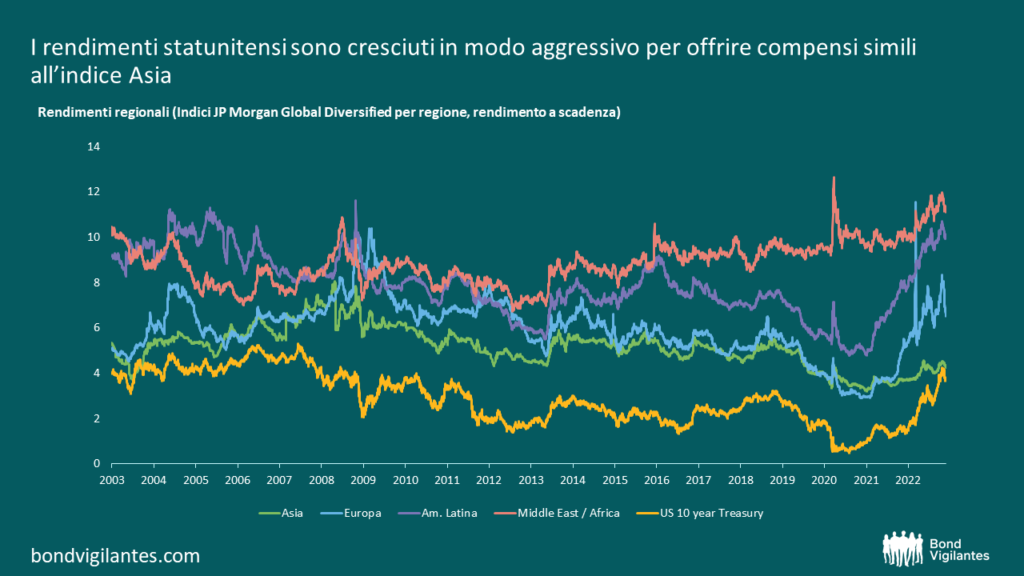

Anche in questo caso, sembra che la battaglia sia tra gli emittenti asiatici a basso rendimento e i Treasury statunitensi, i cui rendimenti nominali sono aumentati in modo aggressivo per offrire una compensazione simile a quella dell’indice asiatico.

A differenza del credito sovrano EM, le obbligazioni EM locali comportano il rischio di cambio, sono più liquide e sono maggiormente influenzate dall’inflazione e dai tassi di interesse locali.

In questo caso, l’Asia appare meno interessante come regione d’investimento, in primo luogo a causa della Cina (un’importante componente dell’indice, con la PBOC che ha mantenuto un atteggiamento accomodante in materia di politica monetaria, visto il crollo della domanda interna alla luce della politica di zero-Covid del Paese). Abbiamo inoltre assistito a una debolezza della valuta cinese, determinata dal calo dei termini di scambio, dalla debolezza dei differenziali di tasso (soprattutto rispetto all’USD) e dal rischio geopolitico.

Il sud est asiatico nel suo complesso ha registrato un’inflazione relativamente moderata rispetto al resto del mondo, per via di una serie di fattori tra cui: la debole crescita della Cina; la lontananza geografica dal conflitto in Europa (e quindi una minore dipendenza dalle sue catene di approvvigionamento); la gestione della pandemia da parte di molti Paesi asiatici, che ha evitato gravi interruzioni delle forniture; la dieta a base di riso, che ha ridotto la necessità di importare cereali. Tutto ciò ha permesso alle banche centrali di contenere i tassi di interesse più a lungo e di sostenere la ripresa economica. I cicli di rialzo sono ormai iniziati in molte economie, ma il ritardo rispetto alla Fed ha fatto sì che i differenziali di rendimento si riducessero.

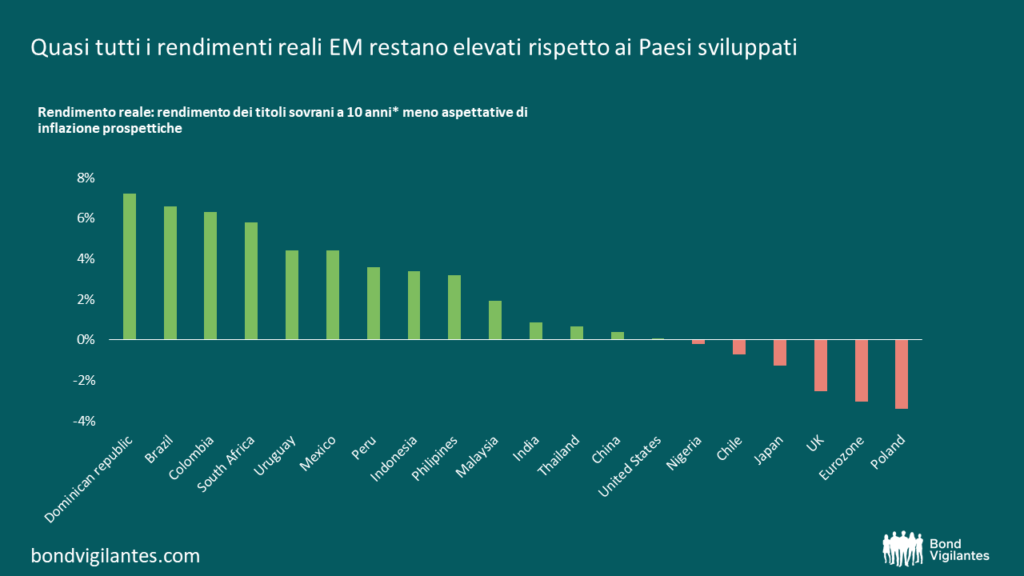

Tuttavia, il grande elemento di differenziazione nei mercati locali è rappresentato dai rendimenti reali. Se torniamo all’esempio dell’Indonesia, dato che l’inflazione è stata più bassa nella regione, il premio dei rendimenti reali rispetto agli UST diventa molto più interessante. In linea con i suoi omologhi, la banca centrale BI (Bank Indonesia) è entrata relativamente tardi nel ciclo di rialzi (iniziato per loro in estate), ma da allora ha recuperato un po’ di terreno aumentando i tassi dal 3,5% al 5,25%. Anche la valuta sembra interessante, con valutazioni a buon mercato ma sostenuta da previsioni di crescita solide e da una sana posizione delle partite correnti.

A livello regionale, sembra che tra i mercati locali si distingua l’America Latina, con un’ampia variazione dei rendimenti sia nominali che reali a causa della maggiore proattività nella lotta all’inflazione. I rendimenti reali statunitensi potrebbero ancora parzialmente recuperare terreno, soprattutto se la Fed manterrà un tasso terminale elevato per qualche tempo e le aspettative di inflazione torneranno a scendere. Tuttavia, dato che il segmento EM abbonda di idiosincrasie e volatilità (soprattutto nell’high yield), questa rimarrà una battaglia tra i titoli a rendimento meno elevato.

In conclusione

Nei mercati sovrani EM in USD, molto dipende dalla Fed. Un rallentamento del ritmo dei rialzi potrebbe invertire la tendenza a evitare il debito denominato in dollari statunitensi nel suo complesso, ma è chiaro che per i tempi a venire il credito HY offre uno spread molto più elevato rispetto all’IG, che fatica a competere con i Treasury USA. Nei mercati locali, la politica monetaria rimane divergente, la politica e la geopolitica dominano i titoli dei giornali e il cambio estero rimane volatile. Tuttavia, guardando alle valutazioni, è chiaro che le obbligazioni sovrane locali offrono rendimenti reali interessanti rispetto ai mercati sviluppati, sia per gli emittenti IG che per quelli HY.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.