Il prezzo del petrolio in caduta frena i mercati emergenti. Ma perché?

Le oscillazioni del prezzo del petrolio e il relativo impatto sui mercati emergenti continuerà ad essere un argomento caldo nel 2016. È vero che le economie che fanno molto affidamento sulle esportazioni di petrolio e le entrate fiscali, come l’Arabia Saudita, la Russia o il Venezuela, si sono trovate alle prese con un ambiente macro estremamente difficile, in seguito al declino dei prezzi petroliferi. Eppure, nel complesso, fra le economie emergenti gli importatori netti di petrolio sono più numerosi degli esportatori. Inoltre, a livello di obbligazioni societarie, il settore del gas e petrolio rappresenta una quota relativamente modesta delle emissioni dei mercati emergenti, secondo vari indici di titoli in valuta forte. Ma allora perché il petrolio in caduta sta regolarmente affossando i prezzi degli asset della regione emergente?

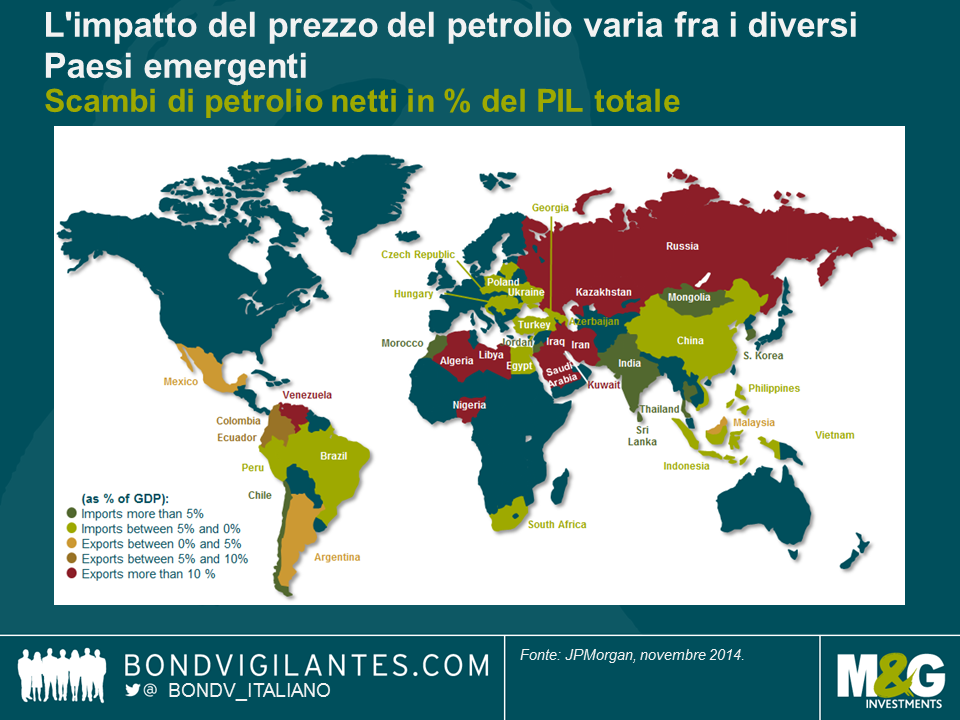

Molte economie in via di sviluppo beneficiano direttamente dei prezzi del petrolio inferiori.

L’Asia è il maggiore beneficiario di questo nuovo ambiente di prezzi del petrolio, con l’eccezione della Malaysia, che è un esportatore netto, come si vede nel grafico sopra. All’interno della regione, India, Cina, Thailandia e Corea del Sud sono i Paesi probabilmente più avvantaggiati, in particolare tramite le importazioni di petrolio più a buon mercato, il costo inferiore dei fattori di produzione, la riduzione dei sussidi per il carburante e/o un incremento della spesa per consumi. Al di fuori dell’Asia, anche altre grandi economie in via di sviluppo, come Turchia, Sudafrica e Brasile, sono importatori netti di greggio. A beneficiare dei prezzi più bassi del petrolio (e del gas) sono anche i Paesi est-europei, in particolare Ungheria, Polonia e Repubblica Ceca. Infine, si può ipotizzare che la regione caraibica e l’America Centrale ottengano vantaggi indiretti dall’aumento dei consumi statunitensi derivante dal petrolio a basso costo.

I nomi dell’energia rappresentano al massimo il 25% degli indici di obbligazioni societarie dei mercati emergenti.

Contrariamente a quanto si tende a pensare, anche se decisamente in linea con i fondamentali delle economie in via di sviluppo, il settore del gas e petrolio costituisce al massimo il 25% degli indici delle obbligazioni societarie dei mercati emergenti (13,6% per il CEMBI BD di JPM e 23% dell’indice EMCB di BAML). Tuttavia, ci sono fattori macroeconomici di cui bisogna tenere conto: ad esempio, i finanziari in Medio Oriente sono destinati a risentire dei prezzi petroliferi inferiori. Di conseguenza, nel valutare l’esposizione petrolifera, gli investitori devono aggiungere un altro filtro al processo di investimento, in modo da includere le obbligazioni societarie che sono esposte a Paesi sensibili al petrolio. In base ai nostri calcoli, le obbligazioni societarie dei mercati emergenti emesse nei Paesi esportatori netti di petrolio rappresentano il 30,3% dell’indice (CEMBI BD). Quindi due terzi dell’indice sono potenzialmente immuni alla volatilità del petrolio… almeno in teoria.

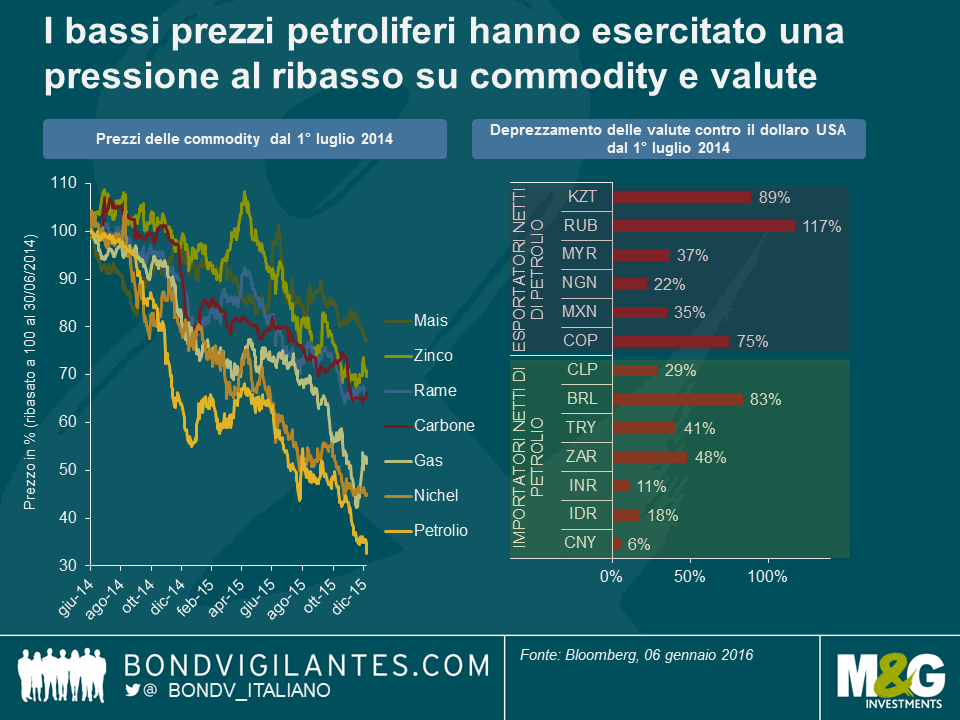

Commodity e valute sono i principali canali di contagio.

Sebbene gli importatori netti di petrolio siano più numerosi degli esportatori fra i Paesi in via di sviluppo, i prezzi petroliferi in calo continuano a trascinare verso il basso gli asset della regione emergente poiché le commodity diverse dal petrolio e le valute agiscono come canali di contagio.

Quando il petrolio ha cominciato a perdere quota, i Paesi che fanno ampio affidamento sulle entrate derivanti dall’oro nero hanno visto un brusco deprezzamento delle rispettive valute, talvolta anche per il tramite di svalutazioni (ad esempio, nel caso del Kazakistan). Il primo effetto è stato (e continua ad essere) di natura tecnica, con un clima negativo che si è esteso a tutte le valute dei mercati emergenti, oltre che alle commodity. Il secondo effetto, più fondamentale, è stato duplice:

(i) il petrolio, in quanto fattore di produzione rilevante, influisce sulla scomposizione dei costi di produzione di metalli e alimenti; in un ambiente di crescita in decelerazione ed eccesso di offerta di prodotti primari, i bassi prezzi petroliferi hanno spinto verso il basso anche quelli di altre commodity;

(ii) l’effetto collaterale del deprezzamento valutario è stato un miglioramento della competitività dei Paesi esportatori di petrolio per quanto riguarda le esportazioni di altre commodity, come ha dimostrato la Russia con i fertilizzanti. Questo ha provocato una maggiore pressione sulle valute dei Paesi non esportatori di petrolio, le cui commodity agricole e metallurgiche sono diventate meno competitive.

Il petrolio è dappertutto. Ma ciò che conta di più sono le storie idiosincratiche.

In questo contesto, è ragionevole affermare che un portafoglio di obbligazioni dei mercati emergenti difficilmente sarà totalmente immune al petrolio. Guardando al 2016, questa è una buona notizia per chi si aspetta un rialzo del petrolio: qualsiasi incremento significativo del prezzo del greggio farà scattare, nella maggior parte dei casi, un rimbalzo degli asset dei mercati emergenti. Ma anche chi è pessimista al riguardo può individuare opportunità di investimento interessanti: il settore del gas e petrolio nei mercati emergenti ha generato un rendimento negativo del -3,0% nel 2015, ma la dispersione dei risultati delle obbligazioni societarie è stata enorme e non necessariamente correlata ai prezzi petroliferi. Ad esempio, il declino delle obbligazioni Petrobas è derivato più dallo scandalo di corruzione in Brasile e dai livelli di indebitamento del gruppo che non dall’effettivo calo del petrolio. D’altro canto, nonostante l’esposizione del rispettivo Paese, le emissioni di PDVSA (compagnia petrolifera venezuelana a controllo statale) e di LUKOIL (produttore di petrolio con sede in Russia) hanno offerto rendimenti totali a doppia cifra nel 2015. Ciò dimostra che nei mercati emergenti molto spesso le storie macro e quelle specifiche di singoli crediti contano più del petrolio – e potrebbe essere una lezione da tenere a mente per il 2016.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes