Tiriamo le somme della performance del mercato obbligazionario e valutario nel 2016

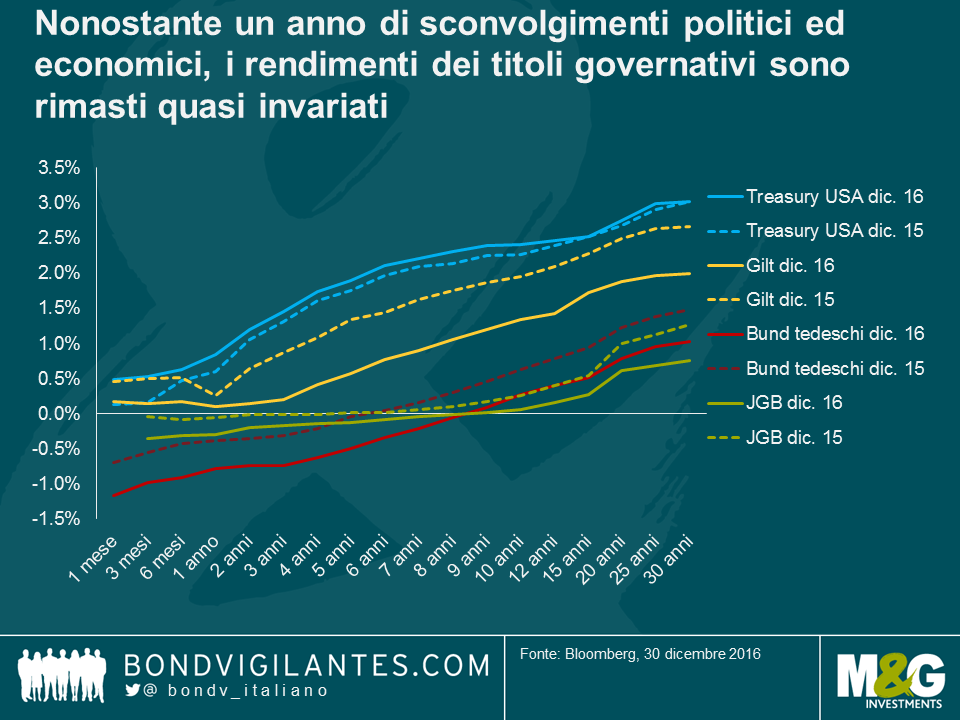

Se riavvolgiamo gli orologi tornando alla prima settimana del 2016, i timori per un possibile rallentamento della Cina e l’avvio della normalizzazione dei tassi da parte della Federal Reserve avevano inferto un duro colpo ai mercati finanziari. Da lì al giorno di San Valentino, i rendimenti obbligazionari sarebbero crollati a quelli che all’epoca erano i minimi di sempre. E ancora non avevamo visto niente: il futuro aveva in serbo il QE della BCE, la Brexit, il QE in Regno Unito, la nuova politica monetaria giapponese, Trump presidente eletto e il tapering della BCE. In un anno di sconvolgimenti politici ed economici, a sorprendere è il fatto che le curve dei rendimenti dei titoli governativi dei mercati sviluppati si siano mosse in misura quasi impercettibile. Di seguito ricostruiamo la performance del mercato obbligazionario e valutario nel 2016, che si è rivelato un anno positivo per i rendimenti delle obbligazioni. Per un’analisi del buon andamento dell’obbligazionario dei Paesi Emergenti, rimando all’ultimo post di Claudia disponibile qui.

Titoli di Stato

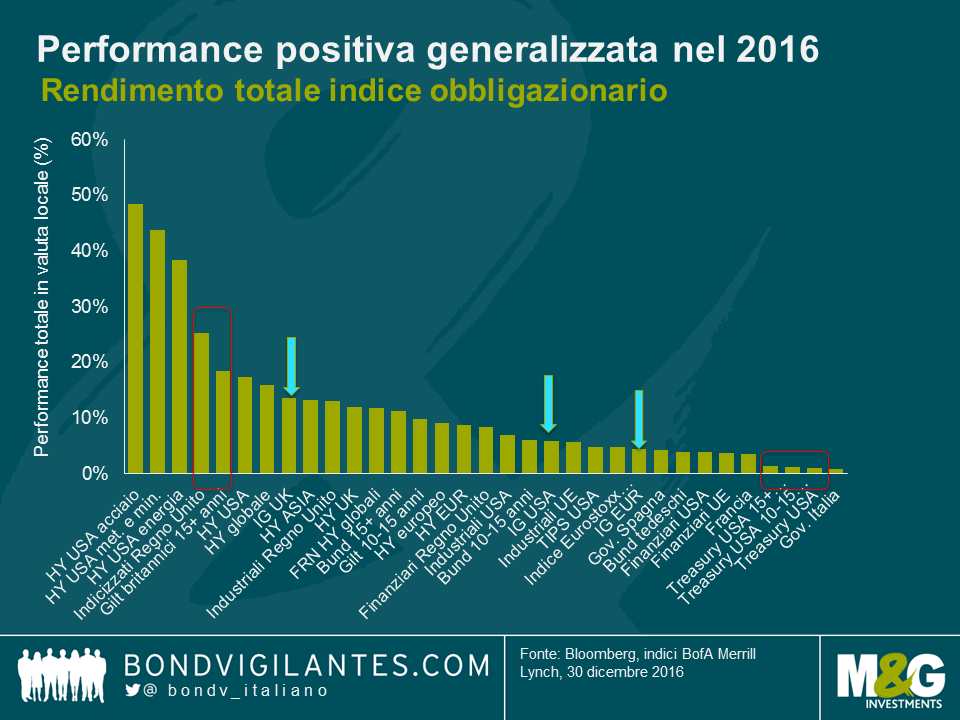

Dunque, quali sono state le asset class migliori e peggiori dell’anno in termini di performance? Nell’area dei titoli governativi, la palma dei migliori spetta ai gilt a lungo termine. Il referendum sull’UE ha proiettato il mercato dei gilt britannici in testa alla classifica, dopo il -1,5% del 2015, e i titoli indicizzati e tradizionali hanno guadagnato rispettivamente il +20% e il +10% nel 2016. In netto contrasto, i TIPS statunitensi hanno generato un rendimento di appena il 4,8%, nonostante un mercato del lavoro sempre più rigido e le aspettative di inflazione in ascesa. I Treasury a più lunga scadenza hanno chiuso il periodo sotto tono, dopo un anno di performance fortemente altalenante: per inquadrare il fenomeno nel contesto, un investitore in possesso di un Treasury a 10 anni da gennaio a luglio avrebbe ottenuto un rendimento dell’8%, ma se l’avesse mantenuto in portafoglio fino a dicembre, il rendimento sarebbe sceso intorno all’1%.

Investment grade

I titoli investment grade sono tornati in auge nel 2016 e la compressione degli spread del credito nel corso dell’anno è stata un gradito cambiamento rispetto al 2015 (si veda il post di Wolfgang qui).

Inizialmente è stata l’Europa a guidare il branco, con gli spread nel segmento BBB vicini ai livelli pre-crisi e in grado di generare un rendimento del 5,5%. Per la prima volta da marzo del 2013, a novembre il credito europeo è risultato più conveniente dei titoli BBB USA, in termini relativi. Il 2016 si è chiuso con i BBB britannici quotati a livelli attraenti e premi di 184 bp. Questi titoli hanno guadagnato l’11,4%, ma con duration più lunghe dei corrispettivi statunitensi ed europei.

High yield

L’high yield statunitense è stato il settore obbligazionario più performante dell’anno. Se ricordate, il petrolio costava solo 26 dollari al barile a gennaio 2016 e le compagnie energetiche americane ne pativano le conseguenze. A febbraio il prezzo del petrolio ha raggiunto il minimo e a novembre il Brent era già risalito ampiamente al di sopra dei 50 dollari al barile, in parte grazie all’accordo raggiunto dall’OPEC. Questo sviluppo ha segnato una svolta per il prezzo del greggio e la performance dell’indice ML US HY Energy, che dopo essere arretrato del 24% nel 2015, a fine 2016 faceva registrare un rendimento non trascurabile del 38%, battendo quasi tutte le altre asset class (a dispetto dei 51 default nel settore gas-petrolifero mondiale), mentre gli indici US Steel e US Metals and Mining (acciaio e metalli e miniere) sono avanzati rispettivamente del 48% e del 43%.

In confronto, alcuni settori hanno arrancato, generando comunque performance positive, ma a singola cifra. Il comparto della salute negli Stati Uniti ha risentito dell’esito elettorale con un rendimento totale del 4,1%, mentre quello bancario ha guadagnato appena il 4,3% per effetto delle persistenti preoccupazioni riguardo ai crediti in sofferenza nei Paesi periferici. L’indice bancario europeo ha comunque dato un colpo di coda nell’ultimo trimestre, compensando ampiamente le perdite delle fasi precedenti dell’anno con un rendimento del 4,8%, grazie alla risposta positiva dei finanziari ai segnali di tapering lanciati dalla BCE a fine anno.

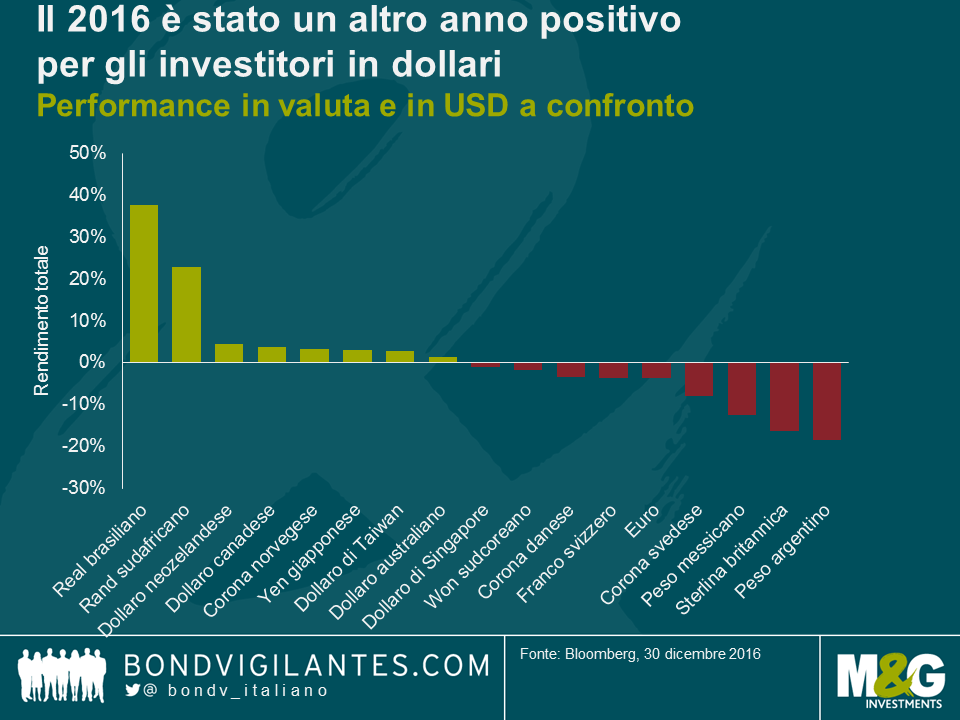

Valute

Le valute hanno dominato il flusso di notizie nel 2016, in particolare nel Regno Unito in seguito al risultato del referendum: la sterlina ha infatti ceduto immediatamente il 10% nei confronti del dollaro, per poi chiudere l’anno a -16%. Anche l’euro ha subito pressioni contro il dollaro, a causa della divergenza sempre più marcata in termini di politica monetaria. Come si vede nel grafico, il 2016 è stato un altro anno molto positivo per il biglietto verde, rispetto al quale hanno perso terreno la corona svedese, l’euro e il franco svizzero. Lo yen giapponese, spesso considerato un bene rifugio, ha mostrato invece una buona tenuta. Pur avendo abbandonato l’ancoraggio, la Banca nazionale svizzera (SNB) ha difeso il franco contro l’euro provocando l’indebolimento del CHF, in linea con la moneta unica, in rapporto al dollaro.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes