Inwieweit ist die jüngste „Verbesserung“ der Kreditwürdigkeit der Peripheriestaaten auf das Verbot von Leerverkäufen in CDS-Papieren zurückzuführen?

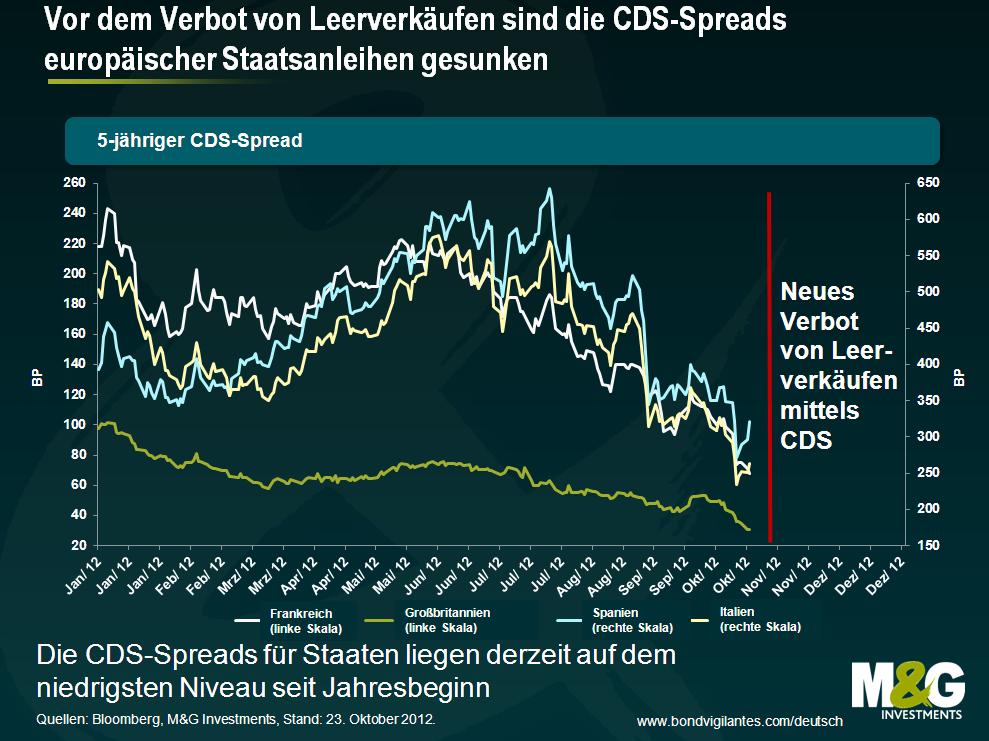

Seit Mitte dieses Jahres haben sich die CDS-Spreads für Peripheriestaaten des Euroraums deutlich verringert. So ist der Spread für 5-jährige CDS zur Absicherung gegen einen Ausfall spanischer Staatsanleihen von bis zu 600 Basispunkten auf mittlerweile etwa 300 Basispunkte gefallen, während die Prämie in Italien von vormals 500 Basispunkten auf 250 Basispunkte zurückgegangen sind. In Irland beträgt sie sogar nur noch 200 Basispunkte. Diese Entwicklung ist zumindest teilweise auf die Rede von Mario Draghi aus dem Juli zurückzuführen, in der er ausführte, dass „die EZB im Rahmen ihres Mandats bereit ist, alles, was es bedarf, zu tun, um den Euro zu erhalten. Und glauben Sie mir, das wird ausreichen.“ Nach dieser „alles, was es bedarf,“-Rede legte Draghi dann im September sogar noch nach, indem er „Outright Monetary Transactions“ (OMT) ankündigte. Im Rahmen dieses Programms darf die EZB kurz laufende Staatsanleihen von Mitgliedsstaaten des Euroraums aufkaufen, bei denen die Risikoprämie wegen eines möglichen Auseinanderbrechens der Währungsunion zu hoch ist (allerdings sind solche Anleihenkäufe auch an bestimmte Bedingungen gebunden). Ist die jüngste Verbesserung der Stimmungslage an den Kreditmärkten also darauf zurückzuführen, dass man inzwischen wieder überzeugter davon ist, dass die politischen Entscheidungsträger in Europa die Anleihenmärkte der Peripheriestaaten letztlich doch „retten“ werden? Möglicherweise.

Eine weitere Tendenz, die in den letzten Monaten zu beobachten war, könnte ebenso maßgebliche Auswirkungen haben. So sind Hedgefonds-Manager und andere Vermögensverwalter sich zuletzt zunehmend bewusster geworden, dass die EU-Vorschriften zur Regulierung von Leerverkäufen mittels Credit Default Swaps auf EU-Staaten, deren finale Fassung im April vorgestellt wurde, zur Folge haben, dass sie ihre Short-Positionen in in Schieflage geratenen Ländern schließen müssen. Diese Vorschrift sieht nämlich vor, dass ungedeckte („naked“) Short-Positionen in CDS-Papieren auf Staatsanleihen der Europäischen Union (und nicht nur der Eurozone) nicht mehr zulässig sind und bis zum 1. November 2012 aufgelöst werden müssen. Unter „naked“ Positionen versteht man im Allgemeinen Engagements, die nicht zur Absicherung bereits existierender Positionen in Staatsanleihen dienen. Dazu zählen insbesondere jene Positionen, die auf eine sich verschlechternde Kreditwürdigkeit von Staaten setzen. Solche Short-Positionen können entweder durch eine Gegenposition in CDS-Papieren oder aber durch den Kauf der zugrunde liegenden Staatsanleihen in derselben Höhe geschlossen werden. Während Engagements, die vor der Veröffentlichung dieser Vorschriften eingegangen worden sind, von diesen Regelungen ausgenommen sind, müssen sämtliche Short-Positionen, die danach aufgebaut worden sind, aufgelöst werden. Und zwar unabhängig davon, ob es sich um einen CDS-Kontrakt auf einen einzelnen emittierenden Staaten oder auf einen ganzen Index handelt, in dem mindestens ein EU-Mitgliedsstaat enthalten sind. So ist beispielsweise Polen im iTraxx Sovx CEEMEA-Index vertreten. Dabei handelt es sich um einen CDS-Index, der sich aus Staatsanleihen von 15 Ländern aus Mittel- und Osteuropa, dem Mittleren Osten und Afrika zusammensetzt. Dementsprechend ist eine ungedeckte Short-Position in diesem Index ebenfalls verboten. Diese Vorschriften gelten übrigens weltweit und untersagen damit beispielsweise sogar einer Bank aus Singapur, mit Hilfe einer Niederlassung in Chile eine Transaktion mit einem US-Versicherer einzugehen.

Mit Blick auf den November gibt es für den Markt derzeit nur eine Richtung. Obwohl es wahrscheinlich noch Ausnahmen geben wird, die einigen Market Makern den Erhalt von bestimmten Short-Positionen gestatten wird (wobei sich diesbezüglich niemand sicher ist), lassen sich mittlerweile immer weniger Gegenparteien finden, die denjenigen, mit dem negativen Sentiment gegenüber der Eurozone, das Auflösen ihrer Short-Positionen ermöglichen. Deshalb ist man zunehmend dazu gezwungen, diese Positionen mit deutlichen Abstrichen aufzulösen, wodurch die Spreads weiter sinken.

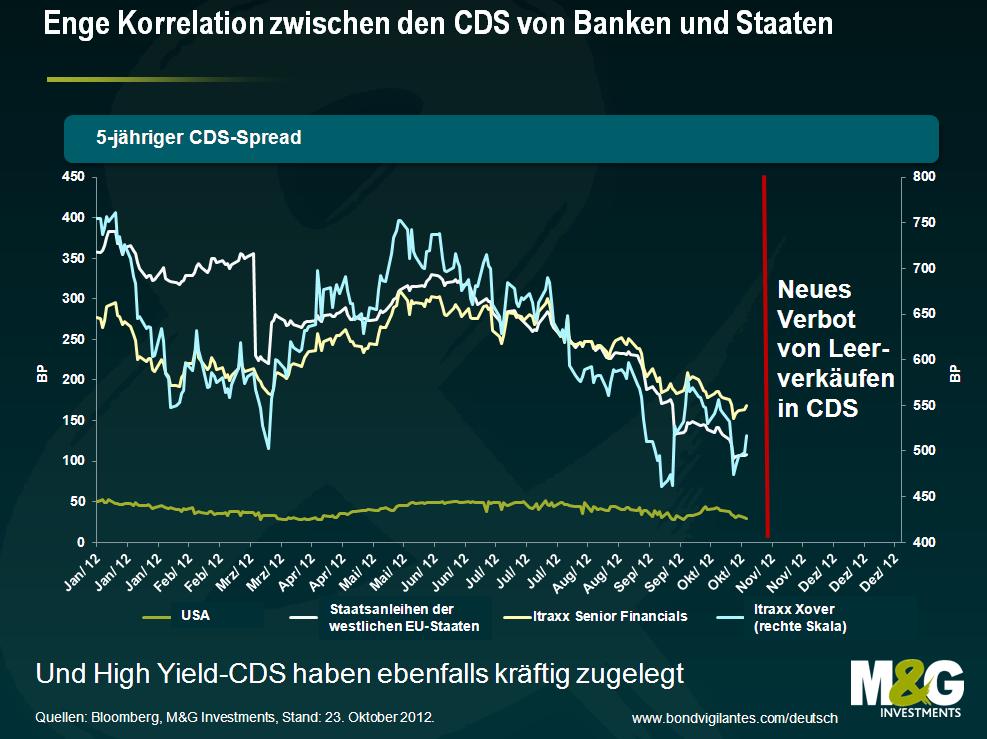

Die Auswirkungen dieser Entwicklung gehen noch über die Staaten des Euroraums hinaus. So sind die CDS-Spreads für Großbritannien trotz des nachlassenden Wachstums, des aktuellen fiskalischen Umfelds und des in den nächsten Monaten drohenden Verlust des AAA-Ratings zuletzt auf 30 Basispunkte gesunken. Ein ähnlicher Trend lässt sich in den USA, durch die bestehende Korrelation mit europäischen Staaten bei CDS auf europäischen Banken und sogar im High Yield-Bereich (auf Basis des Itraxx Xover-Index in der Grafik) beobachten.. Mit anderen Worten: Könnte die Rallye, welche risikobehaftete Anleihen in den letzten Monaten hingelegt haben, also nicht zumindest teilweise auch auf das Verbot von Leerverkäufen durch CDS zurückzuführen sein? Und könnte der Stichtag, den die Aufsichtsbehörden für Anfang November vorgesehen haben, diesen Trend deshalb möglicherweise auch stoppen? Und: Werden angesichts der wechselseitigen Abhängigkeit zwischen europäischen Staaten und dem Bankensektor Europas zukünftig stattdessen Short-Positionen in Banken aufgebaut, falls die Anleger europäische Staatsanleihen eben nicht mehr shorten dürfen?

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden