Fünf Gründe, weshalb Mark Carney die Alternativen ausgehen könnten, wenn er im Juli den Chefposten bei der BoE übernimmt

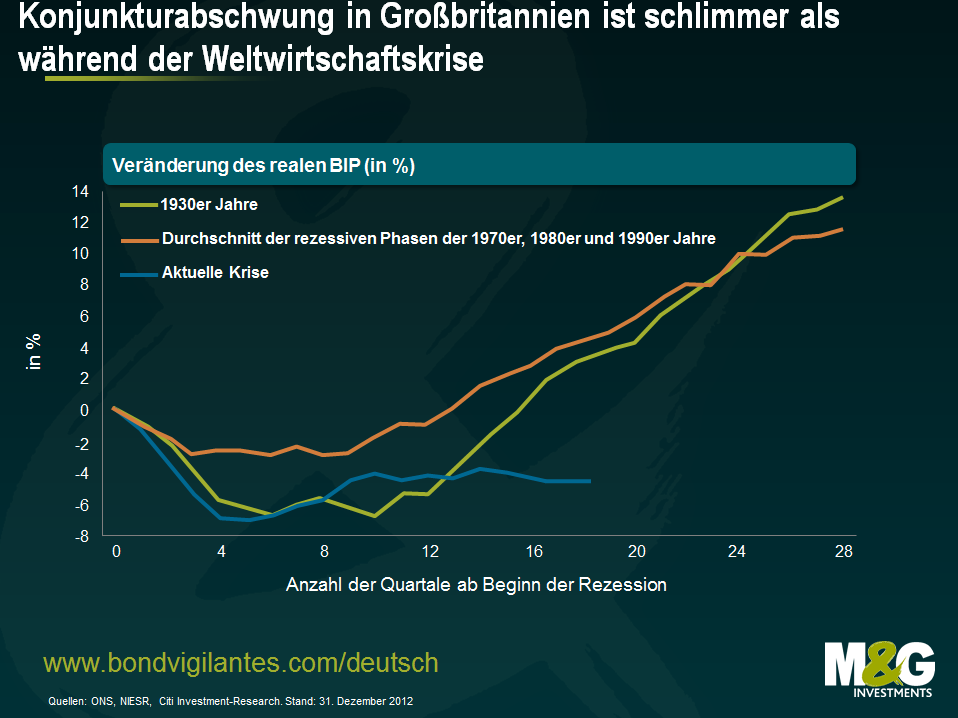

Anfang Juli wird Mark Carney, der momentan noch Chef der Notenbank Kanadas ist, an die Spitze der Bank of England rücken. Finanzminister George Osborne hatte ihn außerhalb des offiziellen Ausschreibungsverfahrens eigens ausgewählt, so dass nun natürlich auch hohe Erwartungen an Carney geknüpft werden. Dabei geht es in erster Linie darum, was er tun kann, um die britische Wirtschaft aus ihrer aktuellen Abschwungphase herauszuführen, die sich im Hinblick auf das BIP sogar als noch gravierender erweisen könnte als jene während der Weltwirtschaftskrise (in Großbritannien auch „The Slump“ genannt). Die mittlerweile berühmte Grafik des National Institute of Economic and Social Research zeigt das Ausmaß, in dem sich die Konjunktur derzeit sogar noch schwächer entwickelt als in früheren rezessiven Phasen.

Carney genießt derzeit ein hohes Ansehen. Denn während sich Großbritannien sowie die Eurozone zurzeit immer noch in oder am Rande einer Rezession befinden, wächst das kanadische BIP auf Jahresbasis um 1,7 Prozent und damit kräftiger als die US-Wirtschaft – und zwar sowohl während als auch nach der Finanzkrise. Gleichzeitig hat sich die Inflation in Kanada in den letzten sechs Jahren bei durchschnittlich 1,8 Prozent eingependelt, wobei die Inflation der Verbraucherpreise in Großbritannien bei 3,1 Prozent liegt – vielleicht der größte Makel der Amtszeit des fast schon puritanischen Inflationshüters Mervyn King.

Da Osborne die Fiskalpolitik als Mittel, um Großbritannien aus seiner aktuellen Krise zu führen, jedoch ausgeschlossen hat, ist unsere einzige Hoffnung nun also entweder eine ausgeprägte und rasche Erholungstendenz bei unserem größten Handelspartner, der Eurozone (und diese Hoffnung scheint ja vergeblich zu sein), oder aber die Geldmarktpolitik. Aber heißt das, dass nun alle Hoffnungen der Regierung darauf ruhen, dass Carney etwas ganz neues und völlig anderes unternimmt oder dass er die bisherigen Maßnahmen der Bank of England massiv ausweitet? Denn dann werden wir wohl alle enttäuscht werden. Nachfolgend nennen wir Ihnen fünf Gründe, weshalb der Handlungsspielraum von Mark Carney letztlich doch kleiner ist als er selbst und wir eigentlich gehofft hatten…

1 Man kann den Diskontsatz in Großbritannien nicht einfach senken, weil man dadurch die Bausparkassen belasten würde.

Als allererstes geht man hin und senkt einfach kurzerhand die Zinsen, um der Wirtschaft dadurch einen zwar moderaten, aber durchaus willkommenen Auftrieb zu geben. Doch aufgrund von „Double Dip“-Rezessionen und einer Ausweitung der quantitativen Lockerungsmaßnahmen liegt der Diskontsatz bereits seit Anfang 2009 konstant bei 0,5 Prozent. Natürlich könnte man ihn noch weiter gen 0 Prozent nach unten treiben (wie es die US-Notenbank getan hat), was für den Konsum zweifellos ebenso von Vorteil wäre wie für Unternehmen, deren Hypotheken oder Kredite an den Basiszins oder den Libor gekoppelt sind. Die Bank of England hat entsprechenden Forderungen nach einer weiteren Senkung des Diskontsatzes jedoch bereits mehrfach eine Absage erteilt – und zwar nicht nur, weil ein solcher Schritt wohl lediglich kleinere Vorteile hätte (obwohl auch dies zeitweise als Pro-Argument angeführt worden ist), sondern weil weitere Zinssenkungen durchaus auch dazu führen könnten, dass die Bausparkassen rote Zahlen schreiben. Dabei brauchen wir unsere Bausparkassen aber, denn da die Bereitschaft der Banken, Kredite zu vergeben, zuletzt deutlich nachgelassen hat, entfallen mittlerweile 22 Prozent des Bruttohypothekenvolumens auf Bausparkassen, nachdem es 2009 noch lediglich 13 Prozent gewesen waren. Aber warum werden Bausparkassen durch einen niedrigeren Diskontsatz so überproportional stark in Mitleidenschaft gezogen? Das erste Problem ist die Vielzahl so genannter „Tracker“- Hypotheken, die in der Vergangenheit von den Bausparkassen verkauft wurden. Dabei wird mit den Hauseigentümern ein Zinssatz vereinbart, der ausdrücklich um einen bestimmten Betrag höher (und in manchen Fällen sogar NIEDRIGER) ist als der Diskontsatz. Deshalb erleiden Bausparkassen bei sinkenden Zinsen auch Einbußen auf der Einnahmenseite. Gleichzeitig repräsentieren die Bausparkassen einen nur sehr geringen Anteil am Girokontenmarkt, so dass sie in hohem Maße davon abhängig sind, marktführende Sparzinsen bieten zu können, um so die für ihre Hypothekenfinanzierungen erforderlichen Einlagen aufzubauen. In den letzten Jahren bot man dann größtenteils festverzinsliche Verträge an. Aus der nachfolgenden Grafik geht hervor, dass die Nettozinseinnahmen gerechnet in Prozent der Vermögenswerte kontinuierlich gesunken sind, während der Diskontsatz gleichzeitig von 5,5 auf 0,5 Prozent nachgegeben hat. Sobald man die Kosten aber herausrechnet (die blaue Linie illustriert die Gewinnmargen „nach Kosten“), dürfen die Einnahmen kaum noch weiter sinken, bis der Sektor dann schließlich Verluste erleidet. Und im Falle eines negativen Diskontsatzes (den Paul Tucker in seiner Rede gestern Abend zwar als „unwahrscheinlich“ bezeichnet hat, aber man solle zum jetzigen Zeitpunkt „keine Eventualität ausschließen“) wäre diese Entwicklung sogar noch gefährlicher.

2 Ein schwächeres Pfund kann auch nicht das Ziel sein, weil die negativen Auswirkungen einer solchen Tendenz auf den Konsum größer sind als die positiven Effekte für das produzierende Gewerbe.

Eine spürbare Abwertung des Pfund wäre für unser produzierendes Gewerbe ein wahrer Segen, weil die Exporte dann preiswerter würden. Entgegen aller modernen Mythen stellen nämlich auch wir Güter her (so repräsentiert das produzierende Gewerbe derzeit 12 Prozent der gesamten Wirtschaftsleistung, und bei der Herstellung von Automobilien, Flugzeugturbinen, Chemikalien und Rüstungsgütern sind wir Briten wirklich gut). Im Rahmen einer „Strategie des offenen Wortes“ könnte Carney versuchen unsere Währung, die zukünftig das Conterfeit Winston Churchills trägt (gemäß dem Slogan „Ich habe nichts zu bieten als Mühsal, Blut, Schweiß und Tränen“), auf einen Abwärtstrend zu treiben . Außerdem hat er betont, dass es nicht zielführend sei, einfach Geld zu drucken und dieses dann zu verwenden, um ausländische Währungen zu kaufen. Denn dann hätten wir irgendwann unseren eigenen Staatsfonds! Doch auch an dieser Stelle muss man ein „aber“ einwerfen. Denn man gewinnt den Eindruck, als hätte die Bank of England diese Alternative bereits ausprobiert und dann erkannt, dass sie nicht funktionieren wird. Schließlich gab das Pfund Sterling auf handelsgewichteter Basis im Januar und Februar dieses Jahres um 7 Prozent nach, bevor Mervyn King dann schließlich erklärte, dass „wir natürlich nicht bestrebt sind, das Pfund Sterling abzuwerten… Vielmehr bewegen wir uns auf einen angemessen bewerteten Wechselkurs zu und könnten ihn meiner Meinung nach sogar bereits erreicht haben“. Das Problem liegt darin, dass das produzierende Gewerbe zwar wichtig, der Konsum aber von wesentlich größerer Bedeutung ist. So belegen Untersuchungen von Morgan Stanley, dass das produzierende Gewerbe in Großbritannien entgegen der landläufigen Meinung von einer Abwertung des Pfund kaum profitieren würde. Gleichzeitig würden die infolge des schwächeren Pfund steigenden Importpreise aber dazu führen, dass sich die Inflation beschleunigt. Das wiederum hätte zur Folge, dass die realen Einkommen sinken und schließlich der Konsum nachlässt. Und da die negativen Effekte eines rückläufigen Konsums schwerwiegender sind als die (eher zu vernachlässigenden) positiven Auswirkungen einer anziehenden Industrieproduktion, würde ein schwächeres Pfund die britische Wirtschaft insgesamt belasten.

3 Man kann der Chef sein, aber letztlich besteht der Unterschied lediglich darin, zuletzt abstimmen zu dürfen und damit das Zünglein an der Waage bei Abstimmungen zu sein.

Und momentan möchten sechs der neun Mitglieder des Geldmarktpolitischen Ausschusses (MPC) keine weiteren monetären Ankurbelungsmaßnahmen mehr ergreifen. Man könnte also für immer in der Minderheit sein, obwohl ein kluger Notenbankchef wahrscheinlich erkennen würde, dass eine solche Spaltung für die Wahrnehmung der Notenbank als stabilisierende Kraft schädlich wäre – und so etwas wünscht man sich ja vor allem dann nicht, wenn ausländische Investoren jeden Monat britische Staatsanleihen (Gilts) im Wert von durchschnittlich 6 Mrd. Pfund erwerben. Die kanadische Geldmarktpolitik basiert hingegen weniger auf Abstimmungen, denn sie ist vielmehr konsens- bzw. abspracheorientiert. Mein Bauchgefühl sagt mir aber, dass die Mitglieder des Leitungsgremiums dadurch mehr Macht erhalten als etwa bei einer klassischen Abstimmungsentscheidung.

4 Falls die Regierung je eine Möglichkeit hatte, das Mandat der Bank of England wesentlich wachstumsfördernder aufzustellen, so wurde diese Gelegenheit womöglich bereits vertan.

Bei der Haushaltsvorstellung im März definierte George Osborne den Aufgabenbereich der Bank of England neu: „Im Rahmen dieser neuen Aufgabenstellung ist das MPC ausdrücklich dazu angehalten worden, darzulegen, welche Faktoren man bei den Überlegungen hinsichtlich des Zeitraums, bis die Inflationsrate den angestrebten Zielkorridor erreicht hat, gegeneinander abgewägt hat.“ Gleichzeitig hat er auch den Zeitpunkt des Schriftwechsels geändert, der zwischen dem Finanzminister und dem Notenbankchef stattfindet, sobald das Inflationsziel überschritten wird. Außerdem forderte Osborne die Bank of England auf, ihre Kommunikationspolitik auf den Prüfstand zu stellen (es wäre „wünschenswert“, wenn diese nun etwas zukunftsorientierter ausfallen würde). Da Osborne mit der Neuformulierung des Aufgabenbereichs aber nicht bis zu Carneys Ankunft gewartet hat, und der Markt sowieso einen wesentlich wachstumsorientierteren designierten Notenbankchef erwartet (was auch auf seine Rede zum Thema nominales BIP zurückzuführen ist, die Carney im Dezember vor der CFA Society of Canada gehalten hat), scheint diese Modifikation des Aufgabenbereichs eine lediglich moderate zu sein. Vielleicht besteht die einzige Hoffnung im Hinblick auf eine radikalere Notenbank tatsächlich in einer Änderung der Kommunikationspolitik. Denn wäre es dann nicht auch möglich, in Kommentaren zukünftige Zinsanhebungen an ein nachhaltiges BIP-Wachstum zu knüpfen anstatt einfach nur das Inflationsziel zu ändern?

5 Und letzten Endes ist Großbritannien ja auch nicht Kanada.

Unsere Banken sind angeschlagen (selbst während der Kreditkrise gab es in Kanada keine einzige offizielle Bankenrettung, obwohl man darüber spekuliert, dass es beträchtliche Unterstützung mittels der staatlichen kanadischen Hypothekengesellschaft CMHA gegeben hat). Unser größter Handelspartner steht ebenfalls unter Druck (der wichtigste Exportmarkt für Kanada sind die USA, wo die wirtschaftliche Entwicklung derzeit wesentlich besser verläuft als in der Eurozone). Unsere Rohstoffreserven gehen zur Neige (in der Nordsee fördern wir inzwischen nur noch 1,5 Mio. Barrel Öl pro Tag, während es 1999 noch 4,5 Mio. Barrel waren; im Gegensatz dazu ist Kanada der weltweit größte Uranförderer, der größte Produzent von Wasserkraft sowie der fünftgrößter Energielieferant überhaupt). Und schließlich hat Kanada seine Fiskalkrise bereits in den 1990er Jahren hinter sich gebracht. Im Jahr 1992 hatte S&P die Bonitätsqualität Kanadas von AAA auf AA+ herabgestuft, woraufhin die Politiker parteiübergreifend zu dem Entschluss gelangten, die Staatsverschuldung zu senken. Im Jahr 1996 erreichte das Verhältnis Staatsverschuldung/BIP dann bei etwa 70 Prozent seinen Höchststand, bevor Kanada im Jahr 2002 dann sein Rating AAA bzw. Aaa zurückerhielt. Großbritannien befindet sich momentan aber in einer ganz anderen wirtschaftlichen Lage, und die fiskalischen Probleme wiegen deutlich schwerer als diejenigen, die Mark Carney in seiner Zeit bei der Zentralbank Kanadas erlebt hat.

Es gibt aber nicht nur schlechte Nachrichten. Obwohl der Handlungsspielraum von Mark Carney also eindeutig begrenzt ist, könnte er im Hinblick auf das Timing das Glück auf seiner Seite haben. Um noch einmal den stellvertretenden Notenbankchef Paul Tucker zu zitieren, der gestern Abend gesagt hat: „Betrachtet man das letzte Jahr, so geht es der britischen Wirtschaft vielleicht doch nicht so schlecht wie die Zahlen auf den ersten Blick glauben machen… Meiner Meinung nach liegt zwar noch ein langer Weg vor uns, aber es besteht auf jeden Fall Grund zur Hoffnung.“

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden