Technischer K.o. – warum sich der britische Staatsanleihen- und Währungsmarkt mit der „Forward Guidance“ von Carney nicht anfreunden können

Der FC Millwall war nicht das einzige Team, das gestern von London nach Nottingham gefahren und mit leeren Händen zurückgekommen ist (Schuld war die Superleistung von Nottingham Forest). Auch das Team von Mark Carney, dem neuen Gouverneur der Bank of England, hat in den East Midlands, wo Carney seine erste Rede als Notenbankchef vor der Confederation of British Industry (CBI), der Handelskammer und dem Institute of Directors hielt, eine höchst unproduktive Zeit verbracht. Seit der Veröffentlichung des Inflationsberichts für August, in dem der Geldpolitische Ausschuss den Rahmen für seine zukunftsgerichteten Hinweise (die sog. „Forward Guidance“) absteckte, haben die Märkte genau das Gegenteil dessen getan, was die Zentralbank gehofft hatte. Am britischen Staatsanleihenmarkt kam es zu einem Ausverkauf – und zwar nicht nur bei den mittleren und langen Laufzeiten, die sich der direkten Kontrolle durch die Zentralbank weitestgehend entziehen und vor allem auf die globalen Anleihenmarkttrends reagieren, sondern auch am kurzen Ende, wo die Renditen von 5-jährigen Staatsanleihen in weniger als einem Monat um 20 Basispunkte angestiegen sind. Über die Währung hat daneben nämlich de facto auch eine Straffung der britischen Geldpolitik stattgefunden. Das handelsgewichtete GBP liegt 1 Prozent höher als vor der Bekanntgabe der „Forward Guidance“. Sowohl der britische Staatsanleihenmarkt als auch das Pfund Sterling haben sich in die „falsche“ Richtung entwickelt, während Carney gestern Nachmittag über die „Forward Guidance“ sprach. Der Overnight Index Swaps-Markt (oder OIS-Markt, der künftig erwartete offizielle Zinsänderungen bewertet) signalisiert jetzt bereits eine Zinserhöhung um 25 Basispunkte innerhalb der nächsten 2 oder 3 Jahre.

Warum also glauben die Märkte Mark Carney nicht? In seiner gestrigen Rede machte er deutlich, dass die konjunkturelle Erholung Großbritanniens „noch ganz am Anfang“ stehe und schwächer sei als andernorts. Er ging ausführlich darauf ein, warum ein Rückgang der Arbeitslosigkeit auf den Schwellenwert von 7 Prozent nur möglich sei, wenn 750.000 neue Arbeitsplätze geschaffen werden, was einige Zeit – unter Umständen drei Jahre oder mehr – dauern dürfte. Und selbst im Falle eines stärkeren Wachstums würden nicht notwendigerweise gleichzeitig auch viele neue Arbeitsplätze geschaffen. Zwei Faktoren aber ließen britische Staatsanleihen gestern sinken. Zunächst einmal wurde angekündigt, dass britische Banken das Volumen der als Liquiditätspuffer zu haltenden Staatsanleihen verringern dürfen, solange ihr Eigenkapital mehr als 7 Prozent der risikogewichteten Aktiva beträgt. Womöglich war dies der Startschuss für den Verkauf von Abermilliarden an britischen Staatsanleihen in den nächsten Jahren. Wichtiger aber ist noch, dass Carney nicht energisch genug von den im Inflationsbericht beschriebenen „knockouts“ zurückgerudert ist.

Auf Seite 7 des Inflationsberichts werden nach den Details zur „Forward Guidance“, in der die Zinsen und das Anleihenkaufprogramm an eine Arbeitslosenquote von 7 Prozent geknüpft werden , drei „K.o.-Kriterien“ (sog. „knockouts“) genannt, bei deren Eintreten die „Forward Guidance“ „nicht länger zuträfe“. Das erste „ K.o.-Kriterium“ ist am wichtigsten. Wenn die Bank den Eindruck gewinnt, dass die VPI-Inflation in 1,5 oder 2 Jahren wahrscheinlich 2,5 Prozent oder mehr beträgt, wird die Höhe der Arbeitslosigkeit als auslösender Faktor für Zinsänderungen irrelevant werden. Die zwei anderen K.o.-Kriterien betrafen eine zunehmend unzureichende Verankerung der mittelfristigen Inflationserwartungen sowie den Fall, dass der Finanzpolitische Ausschuss (FPC) zu dem Urteil gelangt, dass der geldpolitische Kurs die Finanzstabilität erheblich bedroht.

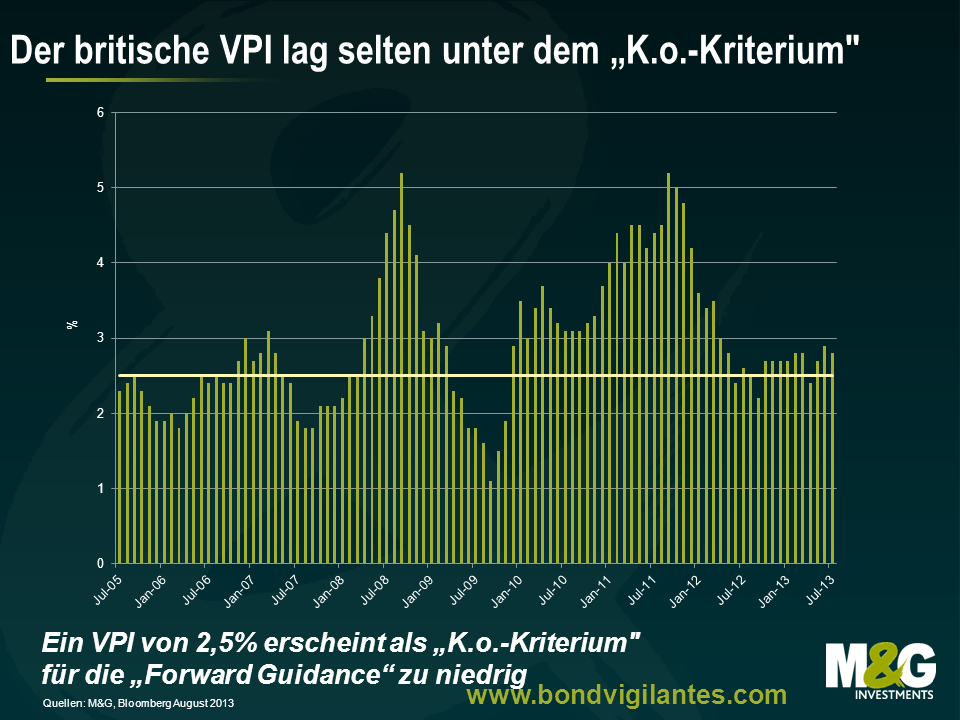

Auch wenn uns also immer wieder vorgebetet wird, wie schwach die britische Wirtschaft ist und dass die Zentralbank eine expansive Geldpolitik betreibt, damit die Arbeitslosenquote vielleicht in vielen Jahren unter 7 Prozent fällt, sollten wir doch nicht vergessen, dass der Geldpolitische Ausschuss (MPC) sein Arbeitsmarktversprechen nicht hält, wenn die Verbraucherpreis-Index-Inflation (VPI-Inflation) voraussichtlich 2,5 Prozent oder mehr erreicht. Seit Mitte 2005 lag der britische VPI überwiegend bei oder über 2,5 Prozent, und zwar sowohl in Zeiten starker als auch in (länger anhaltenden) Phasen einer schwachen Konjunktur. Seit Anfang 2010 sank der gegenüber dem Vorjahr gemessene VPI nur in 3 Monaten unter die 2,5 Prozent-Marke. Und 2008 und 2011 überstieg die jährliche Inflationsrate 5 Prozent.

Natürlich kann die Bank of England in den nächsten 1,5 bis 2 Jahren jeden beliebigen Inflationswert prognostizieren. Jeder weiß aber natürlich auch, wie grandios sie seit Jahren daneben lag und immer aufs Neue eine Rückkehr auf die 2 Prozent ankündigte, nur um dann zu erleben, dass die Inflation erheblich höher ausfiel. Carney aber muss hier in Großbritannien unbedingt glaubwürdiger werden, und die grafisch dargestellten „river of blood“- Inflationsprognosen in den Inflationsberichten, die stets von einem künftigen Mittelwert von 2 Prozent ausgingen, sollten mit dem Ausscheiden von Mervyn King doch nun endlich Geschichte sein. Wie aber sehen andere die Chance, dass die britische Inflation in Zukunft unter 2,5 Prozent bleibt? Gar nicht so schlecht: Die meisten Broker gehen davon aus, dass der VPI 2014 auf 2,4 Prozent und 2015 auf 2,1 Prozent fällt. Und die implizite Inflationsrate des britischen Marktes für indexgebundene Staatsanleihen prognostiziert auf Basis des Einzelhandelspreis-Index einen jährlichen Durchschnitt von 2,8 Prozent über die nächsten fünf Jahre. Die strukturelle Abweichung zwischen dem Einzelhandelspreis-Index und dem VPI lässt vermuten, dass die VPI-Prognose des Marktes irgendwo bei unter 2,5 Prozent liegt. M&G hat heute zusammen mit YouGov eine neue Umfrage zu den Inflationserwartungen gestartet. Die August-Ergebnisse sollten uns in Kürze vorliegen, aber in unserem letzten Bericht haben wir bereits festgestellt, dass die britischen Verbraucher über ein Jahr eine Inflation von 2,7 Prozent erwarteten (gegenüber 3 Prozent im vorherigen Quartal). Die Erwartungen auf 5-Jahressicht lagen bei 3 Prozent. Das sind zwar mehr als das Ziel von 2,5 Prozent, aber die Erwartungen der Verbraucher sind oft höher als die des Marktes, und das Niveau von 3 Prozent war stabil (gut „verankert“).

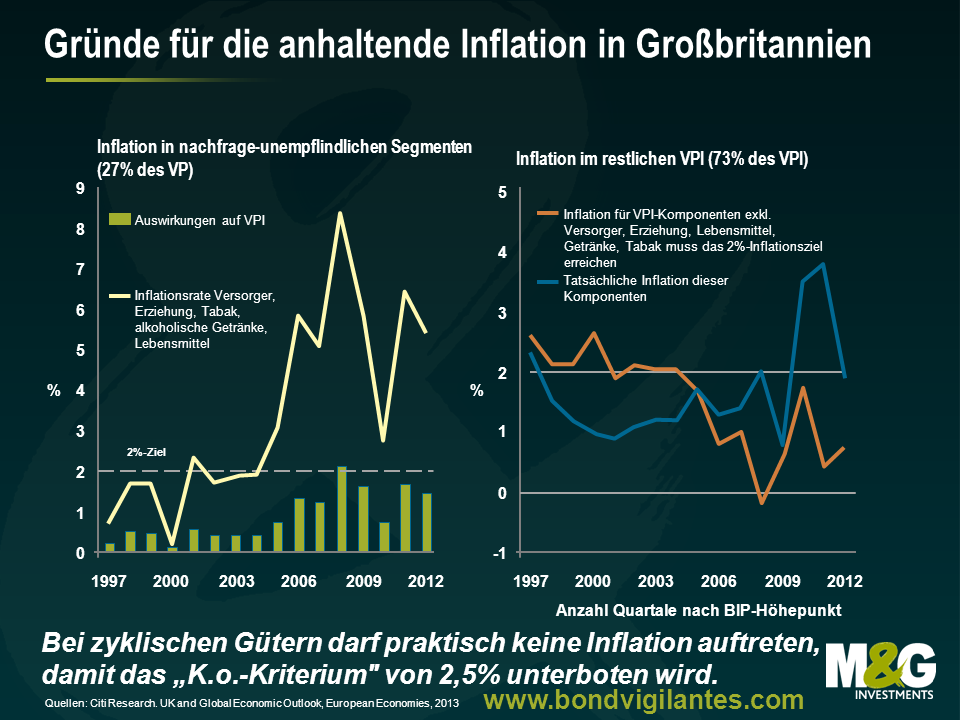

Allerdings erwies sich die britische Inflation bisher als notorisch hartnäckig. Und zwar nicht deshalb, weil die Verbraucher mehr Güter nachfragen, als die Läden anbieten können (auch wenn der Einzelhandelssektor kürzlich die sehnlich erwartete gute Nachricht verkündete, dass die Umsätze gestiegen sind). Tatsächlich sind die Realeinkommen in der Regel gesunken und die zyklischen Verbraucherausgaben wurden gedrosselt. Die Inflation ist deshalb so hartnäckig, weil Basisgüter wie Lebensmittel und Energie deutlich teurer waren als die Inflationsraten der Konsumgüter. Berücksichtigt man außerdem noch die gelenkten Preise für den öffentlichen Transport und die Studiengebühren, dann wird deutlich, dass das britische „Inflationsproblem“ möglicherweise nur dann durch die Geldpolitik beeinflusst werden kann, wenn nicht-zyklische Ausgaben in eine Deflationstendenz gezwungen werden. Die Grafik unten zeigt: Solange der Korb der Basisgüter im Jahr um etwa 5 Prozent teurer wird, dürfen nicht-zyklische Güter praktisch gar keine Inflationsrate aufweisen, wenn Carneys „K.o.-Kriterium“ von 2,5 Prozent wirklich unterboten werden soll.

Kein Wunder also, dass der Markt ein Eintreten dieses K.o.-Kriteriums“ für sehr wahrscheinlich hält, und zwar noch lange bevor die Arbeitslosigkeit auf unter 7 Prozent sinken wird. Nach meinem Dafürhalten hat Carney gestern eine Chance verpasst, sich von den „K.o.-Kriterien“ zu distanzieren – jedenfalls hat er den Begriff kein weiteres Mal verwendet und angedeutet, dass der Rückgang an den britischen Staatsanleihenmärkten auf internationale Entwicklungen und übermäßig optimistische Erwartungen in Bezug auf eine schnell sinkende Arbeitslosigkeit in Großbritannien zurückzuführen ist. Allerdings wurden die drei „K.o.-Kriterien“ mit dem Satz „sofern weder die Preis- noch Finanzstabilität wesentlich bedroht werden“ praktisch vom Tisch gefegt, anstatt ihnen die Bedeutung beizumessen, die sie im Inflationsbericht hatten. Vermutlich aber brauchen der britische Staatsanleihen- und Währungsmarkt stärkere Geschütze, wenn sie die quantitative Lockerung umsetzen wollen, die sie nach Carneys pessimistischer Analyse der britischen Wirtschaft weiterhin benötigen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden