Wie wirken sich die Häuserpreise auf die weltweiten Inflationsraten aus? Diese Frage ist für die Notenbanken ebenso entscheidend wie für Anleiheninvestoren.

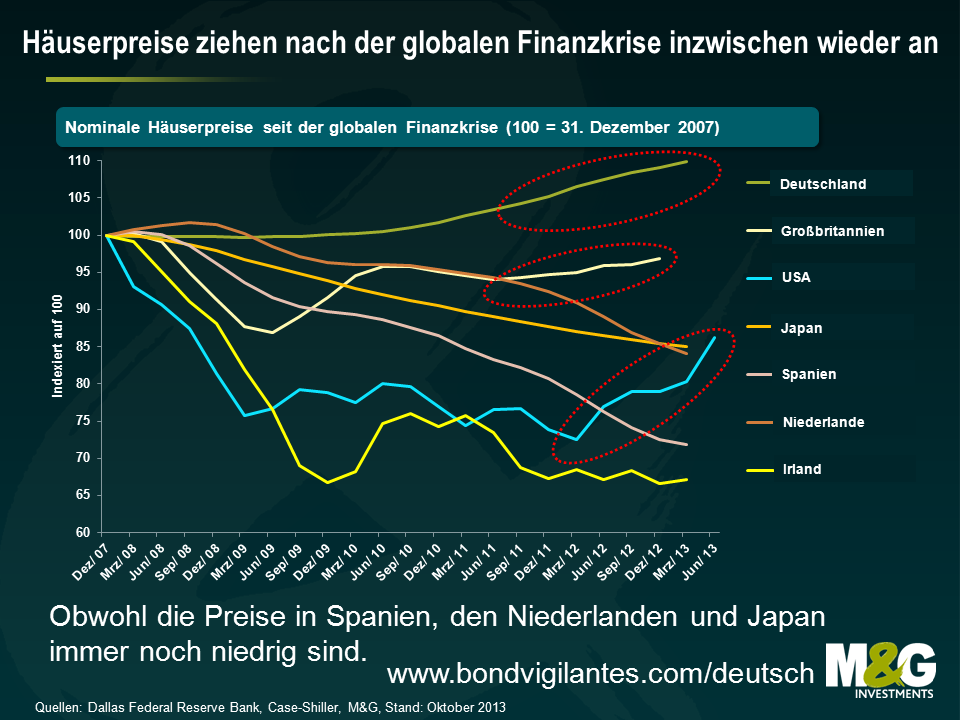

Nachdem die Immobilienpreise in vielen bedeutenden Volkswirtschaften während und nach der großen Finanzkrise eingebrochen waren, zieht die Nachfrage nach Wohnimmobilien mittlerweile wieder an. Besonders kräftig angestiegen sind die Häuserpreise zuletzt in den meisten Regionen der USA sowie in Großbritannien (vor allem in London). In Deutschland klettern die Immobilienpreise inzwischen ebenfalls nach oben, und sogar in Teilen Irlands (dem Paradebeispiel für eine geplatzte Immobilienblase) waren jüngst wieder Preisanstiege zu beobachten. Doch lassen Sie uns kurz einen Blick darauf werfen, welchen Effekt steigende Häuserpreise auf die Inflationsraten haben. Und damit meine ich nicht die mittelbaren Folgen höherer Immobilienpreise in Form steigender Lohnforderungen oder zunehmender Kosten für Klempnerarbeiten und Teppiche, sondern die wirklich unmittelbaren Auswirkungen, welche die Häuserpreise, die Hypothekenkosten und die Mieten auf die veröffentlichten Inflationszahlen haben. Ein weiteres Thema, über das man außerdem diskutieren sollte, ist die Frage, ob die Notenbanken Einfluss auf die Entwicklung der Asset-Preise nehmen sollten (eine wirklich interessante Debatte darüber finden Sie hier).

Es gibt keine einfache Antwort auf die Frage, wie sich die Häuserpreise auf die Inflationsstatistiken auswirken. Schließlich gibt es dabei nicht nur von Land zu Land Unterschiede, sondern auch hinsichtlich der diversen Inflationskennzahlen, die innerhalb einer Region genutzt werden. Doch da die Zinspolitik der Notenbanken bzw. ihre quantitative Lockerungspolitik maßgeblich durch die veröffentlichten Inflationskennzahlen bestimmt werden, muss man verstehen, inwieweit die Häuserpreise diese Kennzahlen beeinflussen könnten oder auch nicht.

USA

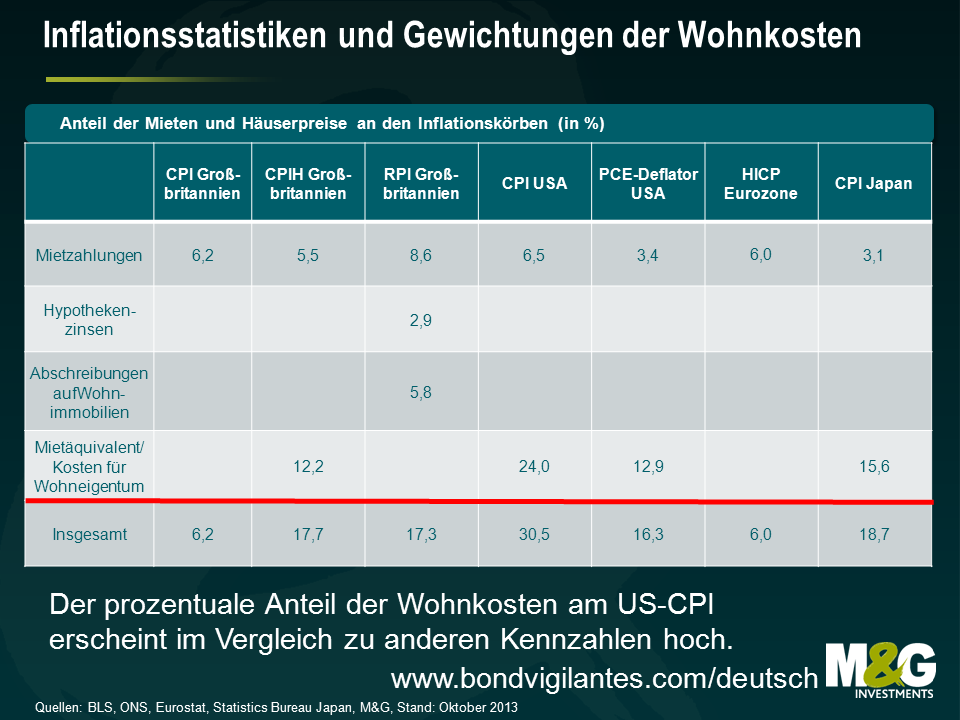

Der Anteil der Wohnkosten entspricht zwar rund 31 Prozent des Verbraucherpreisindexes (CPI), der zur Bewertung inflationsgebundener US-Anleihen (so genannter TIPS-Papiere) herangezogen wird, aber lediglich etwa 16 Prozent des Kern-PCE-Deflators (persönliche Konsumausgaben), dem Inflationsziel der US-Notenbank. Beim PCE handelt es sich um eine allgemeine Kennzahl, bei der die Segmente Finanzdienstleistungen und Gesundheitswesen wesentlich höher gewichtet sind, während der Anteil der Wohnkosten bei dieser Kennzahl entsprechend niedriger ist. Allerdings macht die Gewichtung der Lebenshaltungskosten im Verbraucherpreisindex im internationalen Vergleich einen recht hohen Eindruck. Für das Bureau of Labor Statistics (BLS) ist der Kaufpreis eines Hauses unerheblich – abgesehen von der Frage, inwieweit er die laufenden Lebenshaltungskosten der Bewohner beeinflusst. Um diese Kosten zu berechnen, nutzt das BLS das so genannte „Mietäquivalent“. Zu diesem Zweck wird zunächst das tatsächliche Mietniveau am Markt ermittelt. Anschließend werden dann ausgewählte Hauseigentümer gefragt, was es sie ihrer Einschätzung nach kosten würde, die von ihnen bewohnte Immobilie zu mieten (ohne Nebenkosten und Einrichtungsgegenstände). Eine ausführliche Erläuterung dieser Vorgehensweise finden Sie hier. Sowohl beim Verbraucherpreisindex als auch beim PCE repräsentieren die reinen Marktmieten etwa ein Viertel des Gewichts, das dem Mietäquivalent der Hauseigentümer („Owners’ Equivalent Rent”, kurz OER) zugeschrieben wird. Aber es bestehen durchaus Probleme bei dieser Methodologie, und das nicht nur hinsichtlich der Genauigkeit der Einschätzungen der Immobilienbesitzer. Denn da in den Inflationsdaten nicht die Häuserpreise, sondern die Mieten bzw. das Mietäquivalent berücksichtigt werden, ist es durchaus möglich, dass sich eine Immobilienpreis-Blase bildet, während gleichzeitig der Einfluss der Häuserpreise auf die Inflation sinkt. In der Vergangenheit gab es schon Phasen, in denen die Häuserpreise im Zuge spekulativer Euphorie angestiegen sind, und gleichzeitig hat das daraus resultierende Überangebot an Häusern (so gab es vor dem Crash des Jahres 2008 ein Überschussinventar an Wohnimmobilien von 12 Monaten, das jedoch normalerweise bei etwa fünf Monaten liegt) zu einem Rückgang der Mieten geführt. Im Rahmen der US-Konjunkturerholung geschah dann aber genau das Gegenteil. Die Häuserpreise gaben weiter nach, doch wegen des Mangels an Hypothekenfinanzierungen waren immer mehr Menschen dazu gezwungen, zur Miete zu wohnen. Dadurch wurden die für die Inflationsdaten relevanten Mieten nach oben getrieben.

Großbritannien

Wie sich die Häuserpreise auf die britischen Inflationsdaten auswirken, hängt davon ab, ob man sich auf die CPI-Inflation (die Zielvorgabe der Bank of England) oder aber die RPI-Inflation bezieht (auf welche Anleiheninvestoren achten, weil es sich dabei um die statistische Referenz für inflationsgebundene britische Anleihen handelt). So haben die Immobilienpreise zwar unmittelbaren Einfluss auf den RPI, während sie auf den CPI einen lediglich moderaten direkten Effekt haben. Deshalb wird der jüngste Aufwärtstrend bei den britischen Immobilienpreisen zur Folge haben, dass die Kluft zwischen diesen beiden Kennzahlen weiter wächst. Für Anleger, die in inflationsgebundenen Anleihen investiert sind, ist dies eine gute Nachricht! Auf den RPI schlagen sich steigende Häuserpreise gleich doppelt nieder – und zwar bei den Hypothekenzinsen sowie bei der Abnutzung bzw. Kapitalwertveränderung auf Wohnimmobilien. Die Hypothekenfinanzierungen steigen zwar an, wenn die Immobilienpreise nach oben klettern, sollten mögliche Veränderungen des Zinsniveaus aber auch am schnellsten widerspiegeln. So geht Alan Clarke von Scotia beispielsweise davon aus, dass eine Anhebung des Diskontsatzes um 150 Basispunkte praktisch umgehende Auswirkungen auf den RPI haben würde, der in der Folge um 1 Prozent p.a. zulegen würde. Und zwar trotz des Trends, wonach die Briten eine Festschreibung der Hypothekenzinsen bevorzugen. Derweil vollzieht der Wert für die Abnutzung von Wohnimmobilien die Tendenz der Häuserpreise in Großbritannien mit einer gewissen Verzögerung nach. Man versucht, mit dieser Kennzahl die Kosten für den Besitz einer Immobilie zu ermitteln (ähnlich der Intention des BLS im Zusammenhang mit dem Mietäquivalent). Kritisiert worden ist diese Methode aber dafür, dass die Eigentumskosten bei steigenden Märkten überbewertet werden, weil die Inflation der Häuserpreise fast ausschließlich durch einen Anstieg der Grundstückspreise bestimmt wird statt durch die Entwicklung der Preise für Ziegeln und Mörtel selbst. Schließlich verliert Land im Gegensatz zu anderen Sachanlagen nicht an Wert (kein Verschleiß). Mit 17,3 Prozent repräsentiert der Häusermarkt einen sehr hohen Anteil am britischen RPI-Warenkorb (8,6 Prozent entfallen auf die tatsächlichen Mieten, 2,9 Prozent auf die Hypothekenzinsen und 5,8 Prozent auf Abnutzung auf Wohnimmobilien).

Beim britischen CPI hingegen handelt es sich um eine auf europäischer Ebene harmonisierte Inflationskennzahl. Diese berücksichtigt die Wohnkosten lediglich in Form einer 6-prozentigen Gewichtung der tatsächlichen Mieten. Allerdings hat man sich auf EU-Ebene nie darüber verständigt, auf welche Art und Weise die Kosten für Wohnen denn angesetzt werden sollen! Dieser Frage stehen Staaten mit einem hohen Anteil von Eigenheimbesitzern ganz anders gegenüber als Länder, in denen ein Großteil der Bevölkerung zur Miete wohnt. Ein typischer Brite wendet etwa 18 Prozent seiner Ausgaben für Wohnen auf. Aus diesem Grund hält die Nationale Statistikbehörde die aktuelle Gewichtung im CPI für „unzureichend“ und veröffentlicht nun den so genannten CPIH, in dem die Wohnkosten auf Basis des Mietäquivalents angesetzt werden (der Berechnungsansatz der Behörde, „welchen Preis ein Immobilienbesitzer zahlen müsste, wenn er sein eigenes Haus mieten müsste“, basiert auf dem Grundgedanken, dass Wohnraum ein „Investitionsgut ist, das nicht konsumiert wird, sondern stattdessen einer regelmäßigen Dienstleistung entspricht, die dauerhaft konsumiert wird“). Im CPIH repräsentieren die Ausgaben für Wohnen einen Anteil von 17,7 Prozent. Allerdings handelt es sich dabei nach wie vor lediglich um ein Experiment, das bei den offiziellen monetären Zielvorgaben keine Rolle spielt.

Eurozone

Die Europäische Zentralbank strebt eine CPI-Inflation an, die entweder bei oder etwas unter 2 Prozent liegt. Wie bereits erwähnt, handelt es sich dabei um eine harmonisierte Kennzahl, die von Eurostat ermittelt wird und abgesehen von den tatsächlichen Mieten (mit einer Gewichtung von 6 Prozent) keine weiteren Wohnkosten berücksichtigt. Falls Sie die Auffassung vertreten, dass die Inflation (oder Deflation) der Häuserpreise für die politischen Entscheidungsträger von Bedeutung ist, hat diese niedrige Gewichtung seit der Gründung der Eurozone vermutlich niemals eine wirklich große Rolle gespielt. Denn während die Inflation der Häuserpreise in einigen Ländern zwischenzeitlich sehr hoch war (Spanien, Irland, die Niederlande), veränderten sich die Immobilienpreise in den drei großen Volkswirtschaften Deutschland, Frankreich und Italien kaum. Deshalb bezweifle ich, dass eine Kennzahl wie der CPIH grundlegend von der CPI-Inflation abweichen würde. Inzwischen ist bei den Preisen am deutschen Markt für Wohnimmobilien aber ein gewisser Aufwärtstrend zu beobachten – allen voran in „bevorzugten Lagen“ – während sich die Häuserpreise in Spanien und den Niederlanden gleichzeitig weiter im freien Fall befinden. Ich möchte außerdem darauf hinweisen, dass den Mieten in den CPI-Zahlen der einzelnen Staaten eine ganz unterschiedliche Bedeutung beigemessen wird. So repräsentieren sie in Slowenien lediglich 0,7 Prozent des Inflationskorbs, während es in Deutschland 10,2 Prozent sind.

Japan

Hier repräsentiert der Häusermarkt 21 Prozent des allgemeinen CPI. Ebenso wie in den USA nutzen auch die japanischen Statistikbehörden beim CPI neben den tatsächlichen Mieten auch eine Kennzahl für die „kalkulatorische Miete für ein vom Eigentümer bewohntes Haus“. Auch hier stellt der Anteil der fiktiven Mieten von Hauseigentümern für ihre eigenen Immobilien (15,6 Prozent) den der tatsächlichen Mieten (5,4 Prozent) deutlich in den Schatten. Doch sind diese hohen Gewichtungen bei den kalkulatorischen Mieten hier ebenso wie in anderen Regionen nicht ein bisschen beunruhigend? Und wie würden Sie als Hauseigentümer auf dieser Grundlage zukünftig eine angemessene Miete für Ihre Immobilie schätzen? Ich würde versuchen, einen möglichst genauen Wert zu ermitteln, indem ich mir aus dem Internet die Preise von Objekten in meiner Nähe heraussuchen würde, die mit meinem Haus vergleichbar sind. Das ist doch kein Betrug, oder?

Warum ist das also so wichtig? Nun, falls es keine Korrelation zwischen der Inflation der Häuserpreise und der Verbraucherpreis-Inflation geben sollte, ist es das vermutlich auch überhaupt nicht. Aus dem Bauch heraus würde ich jedoch sagen, dass ein Anstieg der Häuserpreise sowohl spürbare unmittelbare Auswirkungen auf die Lohnforderungen von Arbeitnehmern als auch einen deutlichen Vermögenseffekt auf das Konsumverhalten von denjenigen Verbrauchern hätte, deren größter Vermögenswert plötzlich an Wert gewinnt. Und diese Aspekte lassen die Notenbanken derzeit schlichtweg außer Acht, wenn sie Kennzahlen heranziehen, welche die Wechselwirkungen zwischen den Häuserpreisen einerseits und deren Auswirkungen auf diese Kennzahlen andererseits nur unzureichend berücksichtigen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden