Auf der Suche nach dem relativen Bewertungsniveau von Unternehmensanleihen auf US-Dollar-, Euro- und Pfund-Basis

Was Unternehmensanleihen mit Investmentstatus betrifft, so hat sich unter global ausgerichteten Anleiheninvestoren die allgemeine Auffassung durchgesetzt, dass in Euro denominierte Papiere im Vergleich zu auf US-Dollar lautenden Anleihen teuer sind. Im Gegensatz dazu halten viele Anleger in Pfund Sterling denominierte Unternehmensanleihen für vergleichsweise preiswert. Aber ist das alles wirklich so simpel und eindeutig? Um diese Frage zu beantworten, habe ich die Asset Swap Spreads von in diesen drei Währungen denominierten Unternehmensanleihen einmal auf Monatsbasis miteinander verglichen. Dabei habe ich sowohl die absoluten Spreads als auch die relativen Zinsdifferenzen (also EUR-Papiere vs. USD-Anleihen sowie GBP-Papiere vs. USD-Anleihen) berücksichtigt.

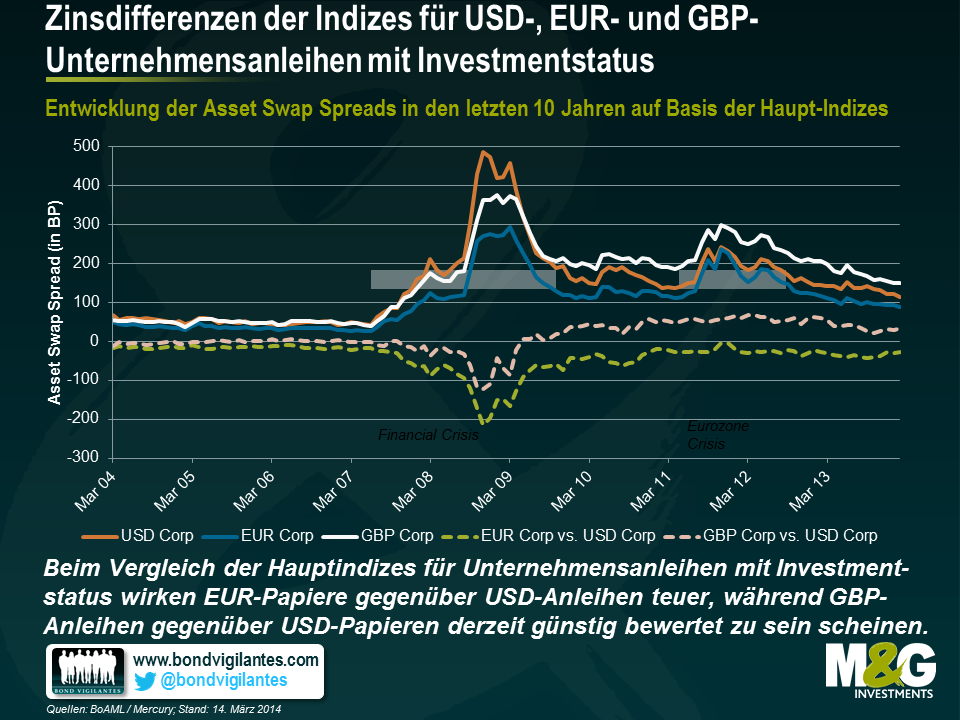

Zunächst einmal habe ich mir die drei Hauptindizes angeschaut, die BoAML für auf US-Dollar, Euro und Pfund lautende, öffentlich gehandelte Unternehmensanleihen mit Investmentstatus herausgibt. Wie die nachfolgende Grafik zeigt, lagen die Zinsdifferenzen von in US-Dollar denominierten Unternehmenspapieren mit Investmentstatus bis zum Ausbruch der Finanzkrise Mitte 2007 bei etwa 50 Basispunkten, was ziemlich genau dem Bewertungsniveau ihrer auf Pfund Sterling lautenden Pendants entsprach. Gleichzeitig waren die Spreads damit insgesamt nur 15 Basispunkte höher als die der entsprechenden EUR-Papiere. Während der Finanzkrise weiteten sich die Zinsdifferenz von auf US-Dollar lautenden Unternehmensanleihen mit Investmentstatus dann aber stärker aus als die von in Euro bzw. Pfund Sterling denominierten Papieren. So kletterten die USD-Spreads im November 2008 sogar auf einen Höchststand von 485 Basispunkten, wohingegen die Zinsdifferenzen von EUR- und GBP-Anleihen deutlich niedriger waren (um 215 bzw. 123 Basispunkte). Im Mai 2009 übertrafen die Zinsdifferenzen von auf Pfund Sterling lautenden Anleihen die Spreads von US-Dollar-Papieren dann aber wieder und sind seitdem auch höher geblieben.

Im Gegensatz dazu waren die Zinsdifferenzen von in EUR denominierten Unternehmensanleihen mit Investmentstatus seit jeher enger als die USD-Spreads. Selbst als die Krise in der Eurozone Ende 2011 ihren Höhepunkt erreichte, war die Zinsdifferenz zwischen EUR- und USD-Anleihen negativ (wenn auch nur marginal). In den letzten drei Jahren wurden auf US-Dollar lautende Unternehmensanleihen mit Investmentstatus im Durchschnitt auf einem Spread-Niveau von166 Basispunkten gehandelt. Damit lagen sie zwar fast 30 Basispunkte über dem durchschnittlichen EUR-Spread (von 137 Basispunkten), aber rund 50 Basispunkte unter dem durchschnittlichen GBP-Spread (215 Basispunkte). Betrachtet man also ausschließlich die Hauptindizes für Unternehmensanleihen mit Investmentstatus, kann man durchaus sagen, dass in Euro denominierte Unternehmensanleihen seit der Finanzkrise einen vergleichsweise teuren Eindruck machen, während auf Pfund Sterling lautende Anleihen gegenüber US-Dollar-Papieren eher preiswert wirken.

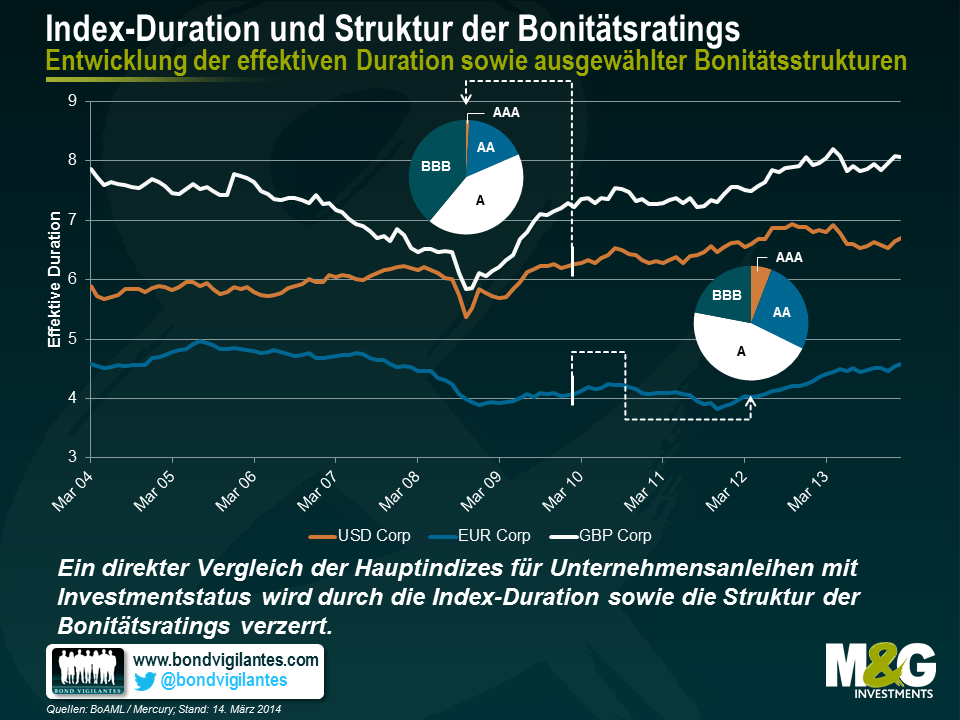

Die alleinige Berücksichtigung der allgemeinen Index-Spreads ist jedoch eine viel zu stark vereinfachte Vorgehensweise. Denn der direkte Vergleich der Hauptindizes für in US-Dollar, Euro und Pfund Sterling denominierte Unternehmensanleihen wird vor allem durch zwei Faktoren verzerrt: die Index-Duration sowie die Struktur der Bonitätsratings. Wie die nachfolgende Grafik illustriert, bestehen bei der effektiven Index-Duration zwischen den drei Hauptindizes beträchtliche Unterschiede. So lag die effektive Duration des USD-Index in den letzten 10 Jahren im Durchschnitt bei 6,2, während sie für den EUR-Index 4,4 und den GBP-Index 7,3 betrug. Aktuell liegen die Differenzen bei der Index-Duration bei -2,1 (EUR vs. USD) bzw. 1,4 (GBP vs. USD).

Diese deutlichen Abweichungen bei der Duration (und damit auch bei der Sensitivität der Anleihenkurse im Hinblick auf Zinsveränderungen) machen einen direkten Indexvergleich problematisch. Dies gilt auch für die Unterschiede bei der Struktur der Bonitätsratings. Nehmen wir beispielsweise die Ratingstrukturen der USD- und EUR-Hauptindizes per März 2010. Während im USD-Index mit weniger als 1 Prozent kaum mit AAA eingestufte Papiere und lediglich etwa 18 Prozent mit AA geratete Anleihen vertreten waren, enthielt der EUR-Index fast 6 Prozent mit AAA bewertete Anleihen sowie rund 26 Prozent mit AA eingestufte Papiere. Im Gegensatz dazu war der Anteil von mit BBB gerateten Anleihen im USD-Index mit fast 40 Prozent wesentlich höher als beim EUR-Index (ungefähr 22 Prozent). Seinerzeit war die Bonitätsqualität des EUR-Index also deutlich besser als die des USD-Index. Ein direkter Vergleich dieser beiden Indizes wäre in etwa so, also würde man Äpfel… nun ja, nicht unbedingt mit Orangen, aber – in Ermangelung einer noch fantasievolleren Metapher – vielleicht mit überreifen Äpfeln vergleichen.

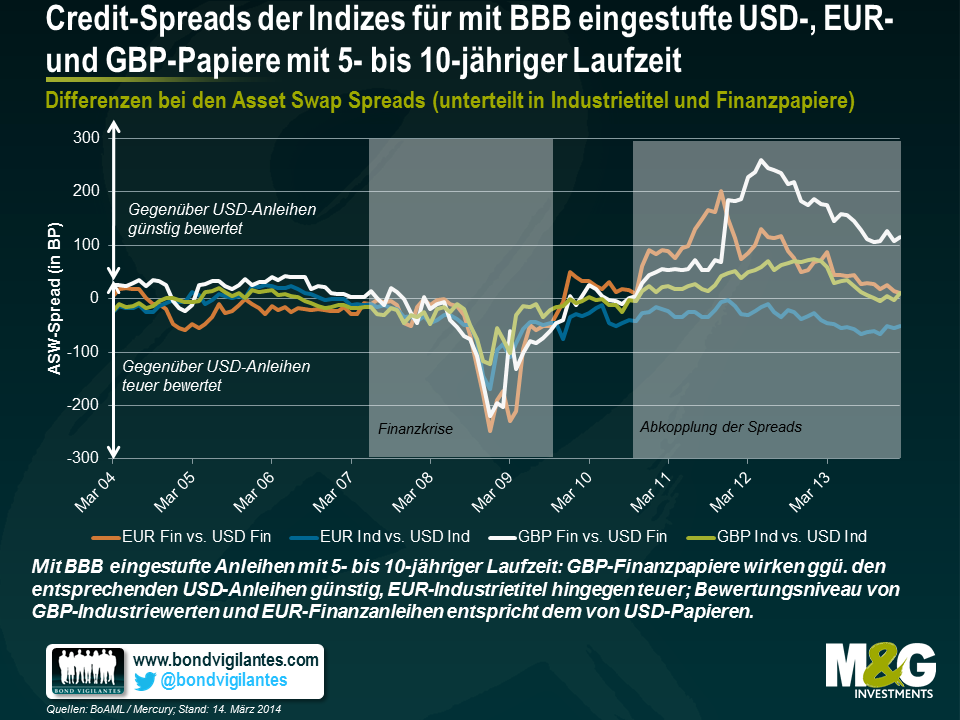

Allerdings können die Auswirkungen der Duration und der Bonitätsqualität aus dieser Analyse herausgenommen – oder zumindest deutlich reduziert – werden, indem man Anleihenindizes zugrunde legt, deren Streubreite hinsichtlich der Laufzeiten ebenso eng ist wie in Bezug auf die Bonitätsratings. So habe ich nachfolgend beispielsweise die relativen Zinsdifferenzen (d.h. EUR vs. USD und GBP vs. USD) der letzten 10 Jahre auf Basis der entsprechenden BoAML-Indizes für mit BBB eingestufte Unternehmensanleihen mit Laufzeiten von 5 bis 10 Jahren zusammengestellt. Und um das Ganze noch komplexer zu gestalten, habe ich diesmal nicht die allgemeinen Index-Spreads untersucht, sondern dabei zwischen Finanzwerten und Industrietiteln unterschieden. Da in der nachfolgenden Grafik lediglich die relativen Zinsdifferenzen aufgeführt werden, sprechen positive Werte für eine im Vergleich zu den entsprechenden US-Dollar-Papieren günstig bewertete Anleihe, während negative Werte auf eine vergleichsweise teure Anleihe hindeuten.

Bis Oktober 2010 entwickelten sich die einzelnen Kurven noch sehr einheitlich, denn bis zum Ausbruch der Finanzkrise entsprach die Tendenz der Zinsdifferenzen von in Euro und Pfund denominierten Anleihen in etwa der Spread-Entwicklung von auf US-Dollar lautenden Papieren. Dann aber begannen sich die USD-Spreads wesentlich stärker auszuweiten als die von EUR- und GBP-Anleihen. Dadurch wurden die Zinsdifferenzen vorübergehend sogar deutlich in negatives Terrain getrieben (bei Finanzwerten sogar auf unter -220 Basispunkte). In der Folge wurde die Sache dann jedoch wieder interessanter, weil sich die Zinsdifferenzen in ihrer Entwicklung ab Oktober 2010 offenbar in gewissem Maße voneinander abkoppelten. Bei einer derart detailgenauen Analyse wird also deutlich, dass es sich um eine nicht zutreffende Verallgemeinerung handelt, wenn man davon spricht, dass in Euro sowie in Pfund Sterling denominierte Unternehmensanleihen gegenüber auf US-Dollar lautenden Papieren grundsätzlich günstig bewertet sind.

Im Segment der mit BBB eingestuften Papiere mit 5- bis 10-jähriger Laufzeit werden in Euro denominierte Finanzpapiere sogar zu wesentlich weiteren Spreads gehandelt als ihre auf US-Dollar lautenden Pendants, obwohl diese Zinsdifferenz von den 201 Basispunkten, die sie während der „heißen Phase“ der Eurokrise im November 2011 erreicht hatte, inzwischen wieder deutlich auf nur noch 10 Basispunkte gesunken ist. Gleichzeitig machen in Euro denominierte Industriepapiere seit Anfang 2007 einen teureren Eindruck als die entsprechenden US-Dollar-Papiere (so waren die Spreads in den letzten drei Jahren um Durchschnitt etwa 35 Basispunkte enger). Derweil entspricht die Tendenz der Zinsdifferenzen bei auf Pfund Sterling lautenden Finanzwerten in etwa dem holprigen Verlauf, den die Spreads von EUR-Finanzanleihen seit Ende 2010 genommen haben. So sind die Zinsdifferenzen zunächst kräftig angestiegen, bis sie im Mai 2012 dann einen Höchststand von 259 Basispunkten erreicht hatten, bevor sie anschließend auf ihr derzeitiges Niveau von etwa 115 Basispunkten zurückgegangen sind. Gleichzeitig wirken in Pfund Sterling denominierte Industriepapiere gegenüber den entsprechenden USD-Anleihen seit Ende 2010 zwar recht günstig (so waren die durchschnittliche Zinsdifferenzen in den letzten drei Jahren um ungefähr 37 Basispunkte höher), diese Differenz ist zuletzt allerdings geschrumpft. Betrachtet man also mit BBB eingestufte Anleihen mit 5- bis 10-jähriger Laufzeit, machen derzeit lediglich in Pfund Sterling denominierte Finanzanleihen einen günstig bewerteten Eindruck, während nur auf Euro lautende Industrietitel teuer erscheinen (jeweils gegenüber den entsprechenden USD-Papieren). Im Gegenzug entsprechen die Zinsdifferenzen von Industriewerten in Pfund Sterling sowie von auf Euro lautenden Finanzanleihen in etwa denen der entsprechenden USD-Pendants.

Vergleicht man also in US-Dollar, Euro und Pfund Sterling denominierte Unternehmensanleihen mit Investmentstatus, dann dienen die allgemeinen Spreads lediglich als recht „oberflächliche“ Indikatoren. Um das tatsächliche relative Bewertungsniveau zu verstehen, lohnt sich aber eine Analyse detaillierterer Daten, um so auch die wirklich zugrunde liegenden Faktoren sowie die Entwicklung der relativen Zinsdifferenzen korrekt beurteilen zu können.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden