Die Japanisierung Europas? Lehren aus den 1990er Jahren

Mittlerweile sind seit dem Ausbruch der Finanzkrise sieben Jahre vergangen, und inzwischen kann man sich des Eindrucks kaum noch erwehren, dass Europa immer japanischer wird.

Dieser Vergleich ist allerdings keineswegs neu, und die Annahme, dass die westlichen Industriestaaten auf dem Weg seien, dem Beispiel Japans zu folgen – eine Einschätzung, die viele Beobachter seit 2008 vertreten haben – scheint sich als weit gefehlt zu erweisen. (Wir hatten unsere eigenen Auffassungen zu diesem Thema bereits hier und hier erläutert.) Der kräftige Anstieg des Wachstums, der momentan in vielen etablierten Volkswirtschaften – allen voran in den USA sowie in Großbritannien – zu beobachten ist, spricht vielmehr dafür, dass sich eine Vielzahl von Staaten mittlerweile aus der „Liquiditätsfalle“ befreit und eigene Wege findet anstatt den Japanern einfach blind auf deren Weg zu folgen. So könnte man beispielsweise anführen, dass die extrem expansive Geldpolitik größtenteils von Erfolg gekrönt war.

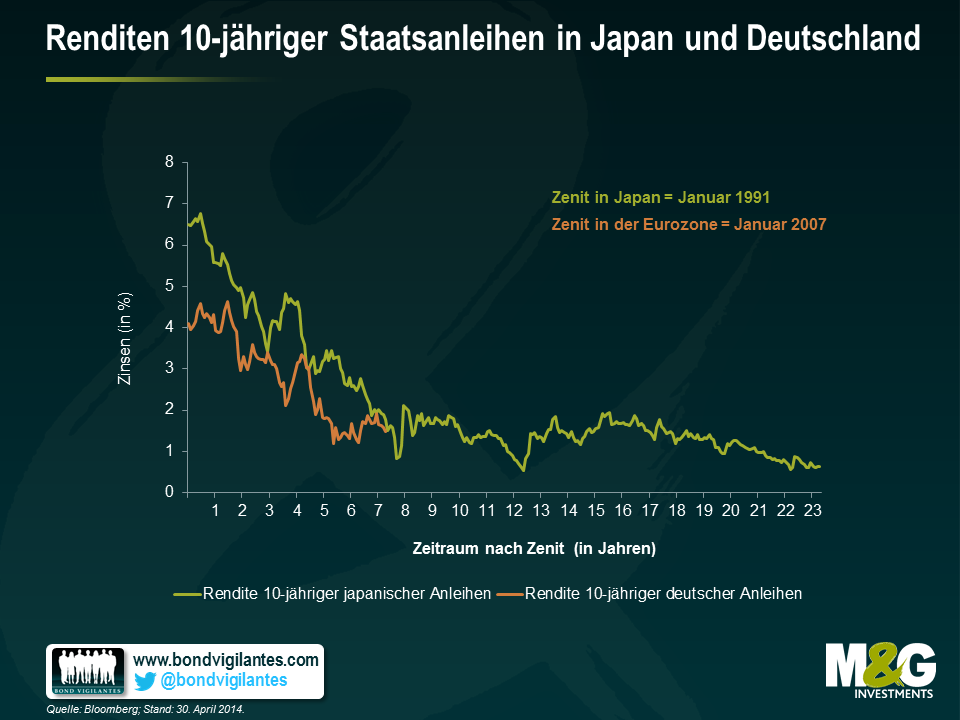

Dies gilt jedoch nicht für Kontinental-Europa, wo man aus den Erfahrungen in Japan bisher offenbar keine wirklichen Lehren gezogen hat. Die dortigen Anleihenmärkte aber nehmen die Vorstellung eines „japanischen Europas“ durchaus ernst. So sind die Renditen 10-jähriger Bundesanleihen von einem Niveau von unter 2 Prozent vom Beginn dieses Jahres zuletzt noch weiter gesunken, während der Markt für die nächsten 10 Jahre eine Inflationsrate von lediglich 1,4 Prozent erwartet. Damit liegt die Teuerungsrate deutlich unter der Vorgabe der EZB für den Faktor Preisstabilität.

Aber wie angemessen ist denn nun der Vergleich mit Japan, und was könnte auf Anleiheninvestoren zukommen, falls sich die Geschichte doch wiederholen sollte?

Die Auslöser für die jüngsten Entwicklungen in Europa unterschieden sich nicht wesentlich von jenen Faktoren, die Ende der 1980er Jahre den Auftakt für die entsprechende Tendenz in Japan gegeben hatten. Ein übertrieben lockeres Finanzierungsumfeld führte zu einem Boom am Immobilienmarkt sowie zu einem kräftigen Anstieg der Aktienkurse, auf den dann der so typische Absturz folgte. Ebenso wie momentan in Europa hatte auch Japan seinerzeit mit einem übertrieben großen und gleichzeitig geschwächten Bankensystem sowie mit einer sehr hoch verschuldeten und immer älter werdenden Bevölkerung zu kämpfen. Und ebenso wie Europa war man damals auch in Japan nicht in der Lage (oder nicht bereit) gewesen, antizyklische politische Maßnahmen umzusetzen, so dass dadurch der monetäre Wirkungsmechanismus beeinträchtigt wurde. In beiden Fällen traten diese Entwicklungen in Phasen einer starken Währungsaufwertung – obwohl diese in Japan noch wesentlich ausgeprägter verlief – sowie eines konstanten Schuldenabbaus seitens der Privathaushalte und des Bankensektors auf. Da es in der Eurozone (im Gegensatz etwa zu den USA) nicht gelungen ist, die Probleme im Bankensektor umgehend und entschlossen zu lösen, werden dort nach wie vor in lediglich begrenztem Maße Kredite vergeben – ebenso, wie es in den 1990er Jahren und in der Folge auch in Japan zu beobachten war. Und obwohl die demografische Entwicklung in Japan heutzutage vermutlich wesentlich ungünstiger ist als in Europa, war die Situation in den 1990er Jahren sehr gut mit der aktuellen Lage in Europa vergleichbar.

Der wohl eklatanteste Unterschied zwischen diesen beiden Entwicklungen besteht in der Reaktion der jeweiligen Arbeitsmärkte. Während die Arbeitslosigkeit in der Eurozone nach der Krise deutlich angestiegen ist, gerieten in Japan die Löhne unter einen Abwärtsdruck, so dass dort vergleichsweise weniger Arbeitsplätze abgebaut wurden. Im Gegenzug sind in Japan die Preise wesentlich deutlicher gesunken als in der Eurozone.

Angesichts solch offensichtlicher Parallelen zwischen diesen beiden Wirtschaftsregionen und auch unter Berücksichtigung aller eindeutigen Unterschiede, lohnt sich ein Blick auf die damalige Reaktion des japanischen Anleihenmarktes aber mit Sicherheit.

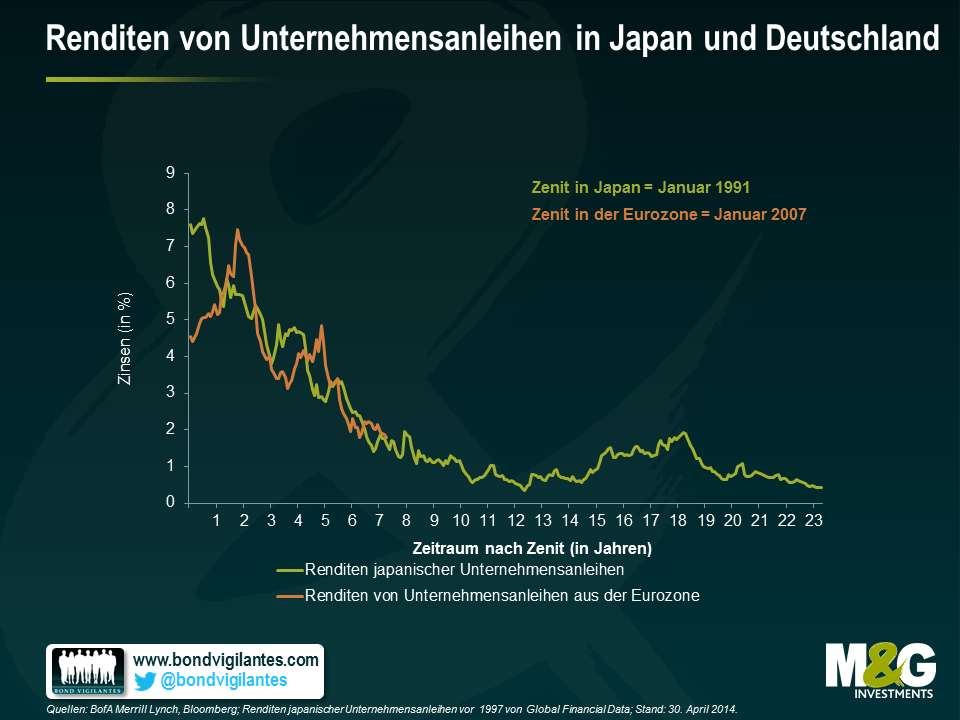

Wie bei einer Volkswirtschaft, die in einer deflationären Phase steckt, wohl nicht anders zu erwarten, waren die Anleihenrenditen in Japan in den letzten zwei Jahrzehnten extrem niedrig (siehe Grafik 1). Diese niedrigen Renditen von Staatsanleihen dürften die Anleger dazu veranlasst haben, auf ihrer Jagd nach Erträgen in Unternehmensanleihen zu investieren. Dadurch sind jedoch die Zinsdifferenzen gesunken (siehe Grafik 2), was dann niedrige Ausfallraten und niedrige Anleihenrenditen zur Folge hatte – ein Szenario, das rund 23 Jahre später immer noch vorherrscht.

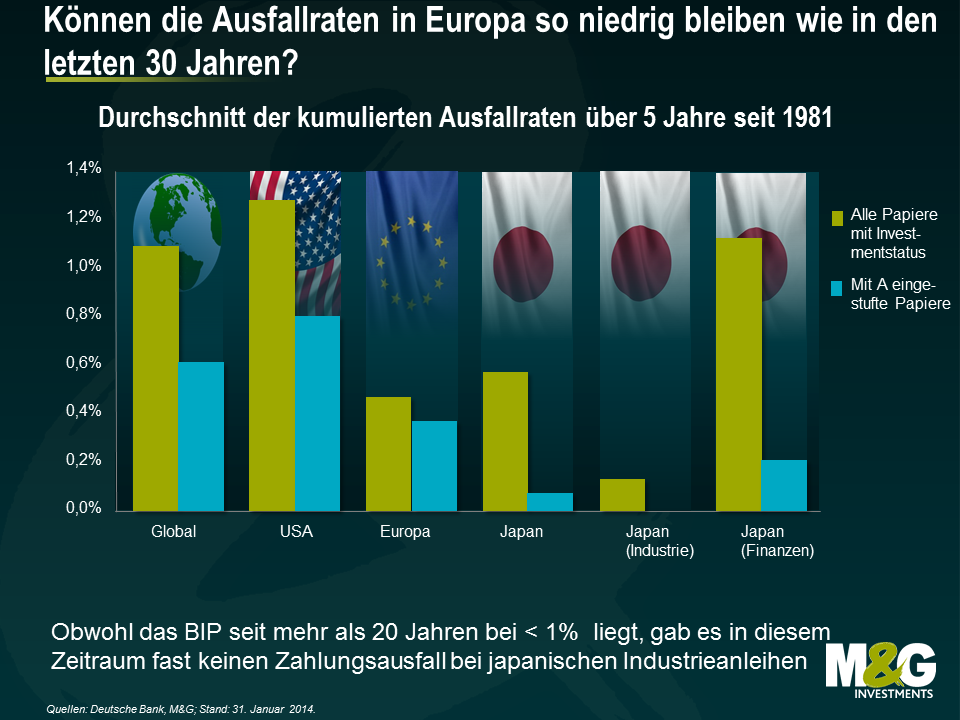

Nebenbei sei angemerkt, dass die Ausfallraten in Japan außergewöhnlich niedrig geblieben sind, obwohl die japanische Wirtschaft bereits seit zwei Jahrzehnten stagniert. Die niedrigen Zinsen, die hohe Liquidität sowie die klare Absage an Nichtbedienungen oder Restrukturierungen haben ein Land geschaffen, in dem es von „Zombie“-Banken und -Unternehmen nur so wimmelt. In der Folge ist die Produktivität ebenso zurückgegangen wie das langfristige Wachstumspotenzial. Für in Unternehmensanleihen investierte Anleger sind dies zwar keineswegs ideale Verhältnisse, aber auf kurze bis mittlere Sicht auch nicht wirklich schlecht. Vor diesem Hintergrund sind die historisch engen Zinsdifferenzen, denen sich europäische Unternehmensanleihen momentan annähern, wohl durchaus zu rechtfertigen.

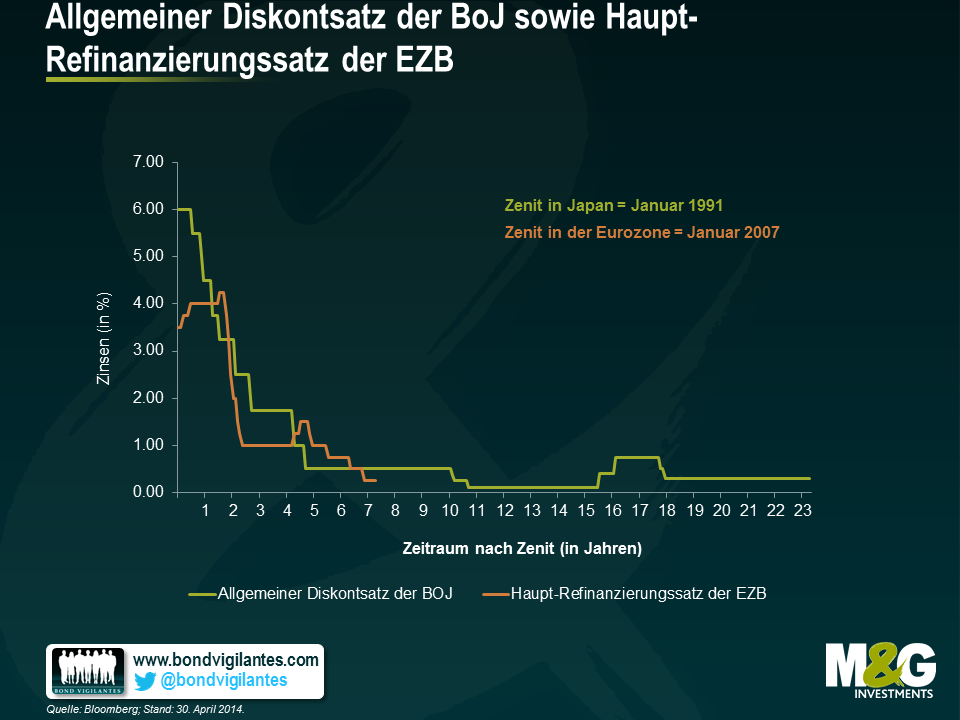

Europa befindet sich derzeit also in einer ähnlichen Lage wie Japan nach einigen Krisen-Jahren. Von einer handfesten Deflation scheint man in Europa zwar noch etwas entfernt zu sein, doch es besteht bereits durchaus die Gefahr, dass die Inflationserwartungen immer weiter sinken. Die Hinweise darauf haben sich zuletzt gehäuft. Der größte Fehler der Japaner bestand wohl darin, dass die BOJ vergleichsweise wenig getan hat, um dem entgegenzuwirken. Deshalb wird es interessant sein, ob die EZB am 5. Juni überhaupt reagieren wird, und wenn ja, welche Maßnahmen sie für die nächsten Monate für angemessen hält.

Obwohl es verfrüht sein dürfte, von einer „Japanisierung“ Europas zu sprechen, scheint dieser Vergleich angesichts einer Geldpolitik der EZB, die langfristig auf die Bereitstellung von Liquidität, niedrige Anleihenrenditen und enge Zinsdifferenzen abzielt, aber gar nicht so weit hergeholt. Die EZB hat kürzlich erklärt, sie sei bereit, weitere Maßnahmen zu ergreifen. Das sollte sie auch. Denn die Alarmsignale sind für alle offensichtlich.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden