Schuldenerlass für Griechenland: Wo ein Wille ist, da ist auch ein Weg

Der Euro-Gipfel vor zwei Wochen in Brüssel scheint die griechische Schuldenkrise wenigstens vorläufig zu einem Ende gebracht zu haben. Der befürchtete Grexit konnte vermieden werden (zumindest im Moment), und die griechische Regierung konnte ihre Zahlungsrückstände an den IWF und die EZB mithilfe des Brückendarlehns vom Europarat – 7,2 € Mrd. – begleichen. Mit Blick auf die Zukunft haben Griechenland und die Gläubiger wertvolle Zeit gewonnen. Sie können nun eine „Gemeinsame Absichtserklärung“ für ein umfangreicheres Rettungspaket entwickeln, das sich über die nächsten drei Jahre auf 85 € Mrd. belaufen sollte. Die griechische Regierung war gezwungen, Kompromisse einzugehen, die in vielen Aspekten die von Premierminister Tsipras und seiner Partei ursprünglich gezogenen Grenzlinien zu Steuererhöhungen und Sparmaßnahmen durchbrachen. Diese Maßnahmen werden wahrscheinlich für Monate und Jahre Druck auf die griechische Wirtschaft ausüben.

Die langwierigen Verhandlungen haben sich bisher vorrangig auf die von der griechischen Regierung zu implementierenden Reformen konzentriert. Ich finde es in diesem Zusammenhang sehr interessant, dass in puncto Schuldenentlastung für Griechenland und die Griechen bisher so wenig Fortschritte erzielt wurden. Obwohl die Schulden im Jahr 2012 deutlich reduziert werden konnten, machen sie im Verhältnis zum BIP mittlerweile 180% aus. In 2009 waren es noch 130%, und der IWF erwartet einen Anstieg auf 200% des BIP in den nächsten zwei Jahren. Noch alarmierender ist allerdings die Schuldendynamik. Sie ist extrem besorgniserregend, da der finanzpolitische Schlitterkurs und die enttäuschenden Wachstumszahlen (die Europäische Kommission hat kürzlich ihre 2015-Wachstumsprognose für Griechenland von 2,5% auf 0,5% reduziert) bedeuten, dass die Situation sich verschlechtert bevor sie besser wird. In jüngster Zeit wurden die Probleme des Landes zudem durch die Bankenschließung und die Einführung von Kapitalkontrollen verschärft. Eine größer als erwartete Injektion öffentlichen Kapitals in die Bankinstitute wird nun notwendig sein, um das Bankensystem zu stabilisieren.

Aufgrund der Ereignisse scheint es mittlerweile allgemein akzeptiert, dass die Schulden Griechenlands in ihrer derzeitigen Form nicht tragbar sind. Dies wurde nicht nur ausdrücklich in der aktualisierten „Schuldentragfähigkeitsanalyse“ des IWF vom 14. Juli formuliert, sondern spiegelt auch die Meinung vieler beteiligter Personen wie z.B. die des für Wirtschaft und Finanzen zuständigen Kommissionsmitglieds Pierre Moscovici. Die kritische und heiß diskutierte Frage ist nun, ob ein unmittelbarer Schuldenerlass, wie von Tsipras und der griechischen Regierung gewollt (auch „Haircut“ genannt), oder eine Schuldenumstrukturierung umgesetzt werden soll. Letztere Alternative ist die Präferenz der Eurogruppe unter Leitung von Angela Merkel und bedeutet, dass das Schuldenvolumen unverändert bleibt, die Laufzeiten aber verlängert und die Zinsen reduziert werden.

Angela Merkel und ihre Partner in der Eurozone haben von Beginn der Krise argumentiert, dass ein Schuldenerlass nicht zur Diskussion stehe. Diese Unnachgiebigkeit hat ihnen von internationalen Beobachtern und den Griechen selbst eine Menge Kritik eingebracht. Tatsächlich hat ein Schuldenerlass einige Nachteile.

- Beispielsweise könnte es einige populistische Stimmen in anderen Schuldnerländern anfeuern, insbesondere würde die spanische Podemos-Partei sich bestätigt fühlen.

- Die unmittelbaren Auswirkungen auf den griechischen Bankensektor wären ebenfalls negativ. Er hält immer noch 26 € Mrd. in griechischen Staatsanleihen (auch wenn dies lediglich 10% der gesamten griechischen Schulden sind) und wäre gezwungen, weitere Verluste hinzunehmen.

- Die EZB kaufte 2010 im Rahmen ihres Security Market Program (SMP) mehr als 20 € Mrd. in griechischen Anleihen und würde ebenfalls Verluste hinnehmen müssen. Die rechtlichen Folgen in diesem Zusammenhang sind zudem immer noch unklar.

- Letztlich würde ein Schuldenerlass – dies ist Angela Merkels Hauptargument – schlichtweg unmöglich sein, da er gegen Artikel 125 des Vertrags von Lissabon verstoßen würde. Der als No-Bailout-Klausel bekannte Artikel legt fest, dass die Union für die Verbindlichkeiten anderer Mitglieder weder haftbar ist noch deren Verpflichtungen übernehmen muss.

Ich persönlich finde es ein wenig dubios, dass dieses Argument von derselben Angela Merkel vorgebracht wird, die auf David Camerons Wunsch nach Vertragsveränderungen am 29. Mai antwortete: „Wo ein Wille ist, da ist auch ein Weg“. Als Anekdote sei hier auf den 12. Juni verwiesen, als sie dasselbe Sprichwort für Herrn Tsipras wiederholte. Sie mag es offensichtlich. Es scheint also so zu sein, dass der Vertrag von Lissabon für David Camerons europäischen Immigrations- und Pensionsreformen geändert werden kann, nicht aber um eine Schuldenentlastung für Griechenland möglich zu machen.

Dies ist schade, da trotz der Nachteile einige zwingende Argumente für einen „Haircut“ sprechen.

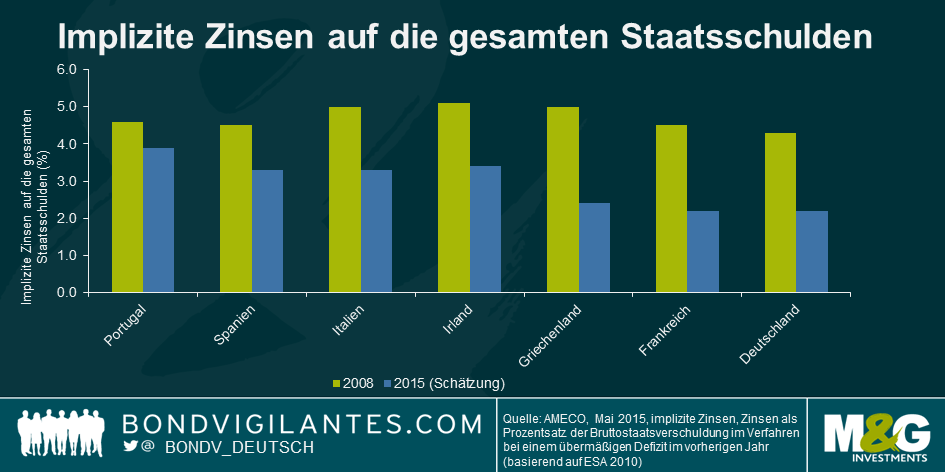

1. Nach den bereits in den Jahren 2010 und 2012 durchgeführten Umstrukturierungen der griechischen Schulden sind die durchschnittlichen Zinsen bereits recht niedrig. Laut der Europäischen Kommission belaufen sie sich auf 2,4% und liegen damit nur um 0,2% höher als die für Frankreich und Deutschland (siehe die Graphik).

Die durchschnittliche Laufzeit ist zudem bereits lang, nämlich über 20 Jahre. Vor diesem Hintergrund ist es klar, dass eine erneute Umstrukturierung nicht nur die Schuldenlast lediglich marginal reduzieren würde, sondern auch Griechenlands finanzielle Betreuung und die Notwendigkeit für Sparmaßnahmen über Jahrzehnte verlängert würden. Beispielsweise könnten die Durchschnittszinsen für griechische Schulden von 2,4% auf 1,4% reduziert und die durchschnittlichen Laufzeiten auf 30 Jahre verlängert werden (so die Empfehlung bestimmter Institutionen). Dies würde jedoch die gegenwärtige Nettoverschuldung um nur ca. 30% senken1. Sicherlich ein Schritt in die richtige Richtung, aber nicht genug Luft für die griechische Regierung.

Eine weitere Frage im Falle von Zinskürzungen und Laufzeitenverlängerung für Griechenland ist die Reaktion anderer populistischer Parteien in Europa. Ihre Forderung nach Schuldenentlastung ist sicherlich fast ebenso stark wie die Griechenlands, egal ob es sich um einen Schuldenerlass oder eine Umstrukturierung handelt.

2. Man könnte argumentieren, dass Griechenland und seine Bürger nach sieben Jahren Rezession ihre Schmerzgrenze erreicht haben und keine weiteren Sparmaßnahmen mehr verkraften können. Ein Schuldenerlass für Griechenland würde kurzfristig für dringend benötigte Ausgaben sorgen und so Investitionen fördern und die Arbeitslosigkeit reduzieren.

Deutschland und die Partner in der Eurogruppe sehen hoffentlich diese potenziellen Vorteile eines Schuldenerlasses und haben ihm bislang lediglich deshalb nicht zugestimmt, weil der Zeitpunkt nicht geeignet war. Tatsächlich ist momentan, angesichts der bevorstehenden Wahlen in Portugal, Spanien und Irland sowie den Bundestagswahlen in Deutschland in 2017, wirklich nicht der ideale Zeitpunkt, die griechischen Schulden abzuschreiben.

In diesem Sinne macht die deutsche Strategie vielleicht Sinn, und man kann nur hoffen, dass die Idee eines Schuldenerlasses – falls Griechenland seine Reformbereitschaft demonstriert und der politische Druck nachgelassen hat – in ein paar Jahren wieder auf die Tagesordnung kommt. Vielleicht hören wir dann wieder Angela Merkels Lieblingssprichwort. Wo ein Wille ist, da ist auch ein Weg, oder nicht Frau Merkel?

1 Unter Annahme eines pauschalen Abschlags von 2,4%Unter Annahme eines pauschalen Abschlags von 2,4%

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden