US-Inflationserwartungen steigen rasant, doch nicht so schnell wie die Inflation selbst

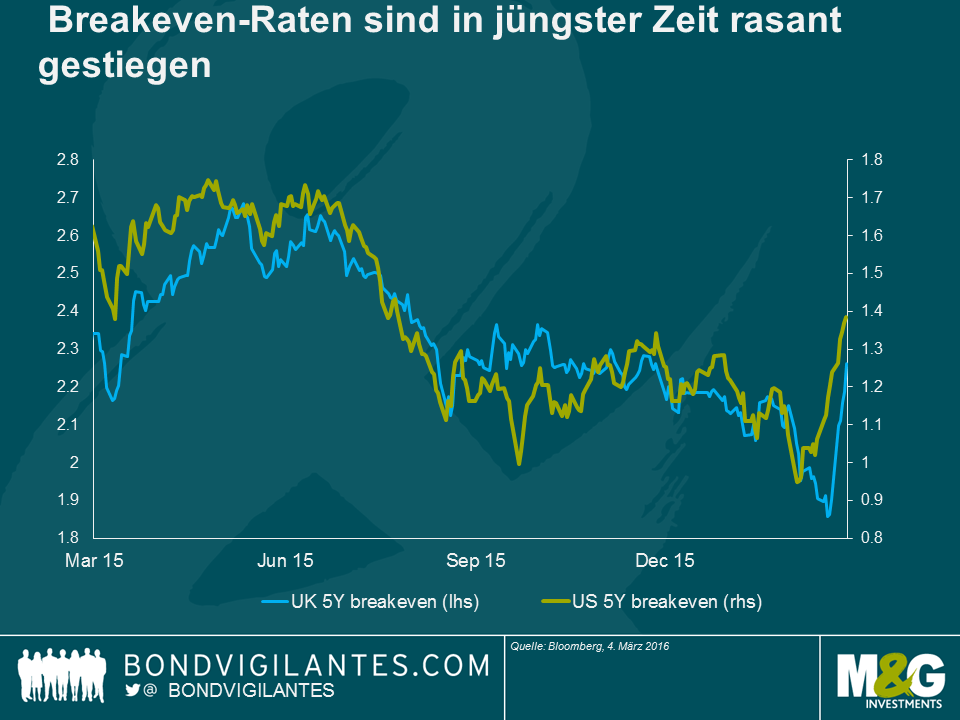

Angeführt von der entwickelten Welt sahen wir 2015 den Zusammenbruch der globalen Inflationsrisikoprämie. Die jährlichen Inflationserwartungen für die USA, Großbritannien und Europa lagen für den größten Teil des Jahres auf oder um null und tauchten wiederholt in negatives Territorium. Kurz datierte Breakeven-Raten fielen dementsprechend auf ein Niveau, das wir zum letzten Mal während der Finanzkrise gesehen haben (damals, um fair zu sein, fielen sie noch deutlich tiefer, doch sind wir immer noch auf Krisenniveau), und die Anleihenbewertungen wurden in weiten Teilen der Welt durch die „Lowflation“ und die vorherrschende langfristige Stagnation unterstützt.

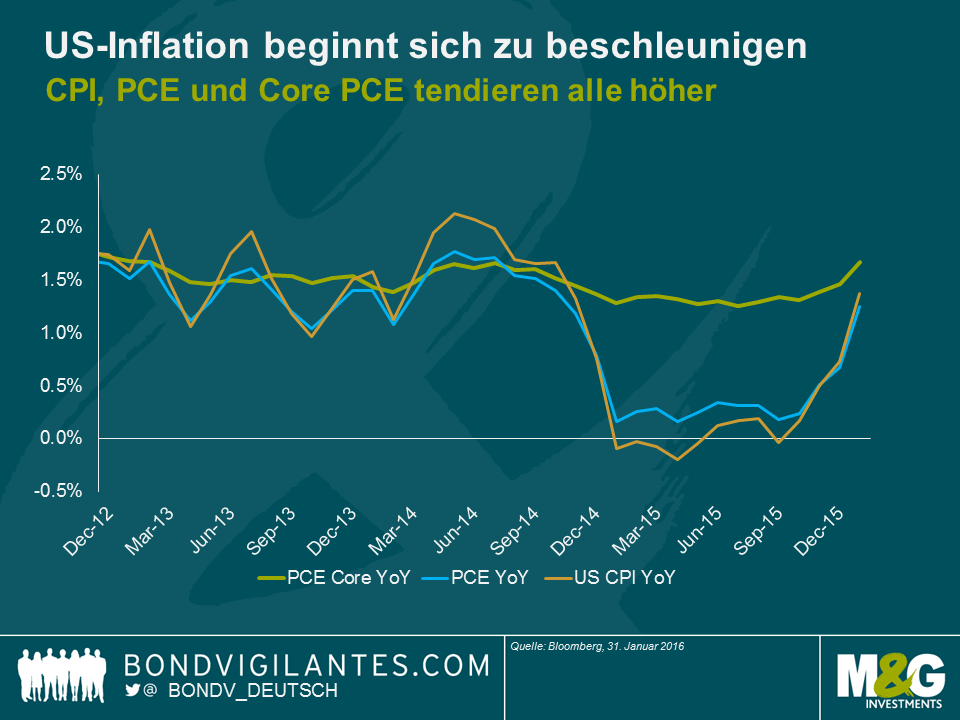

Ein Blick in die jüngste Vergangenheit der Inflationsdaten (Oktober 2015) zeigt, dass der US-amerikanische VPI über das Jahr bei 0,1% lag, der PCE-Deflator (d.h. die tatsächlich von der Fed angestrebte Zielmarke von 2% – siehe meinen kürzlichen Blog) lag bei 0,2% und die Angst vor einer Deflation wucherte vor dem Hintergrund des anhaltenden Preisverfalls im Energie-und Rohstoffsektor, den Sorgen um eine harte Landung in China, dem bevorstehende Zinszyklus und dem (damit im Zusammenhang stehenden) starken Dollar. Der Jahresanfang 2016 brachte eine Reihe neuer Deflationskräfte mit Panikpotenzial ins Spiel: ein erneuter Ölpreisverfall (auf einmal besteht eine reale und in der Vergangenheit für unmöglich gehaltene Wahrscheinlichkeit, dass wir eine Halbierung des Preises in zwei aufeinanderfolgenden Jahren erleben), Unbehagen über eine weitere Abwertung der chinesischen Währung und die wachsende Sorge, dass die USA in eine umfassende Rezession eintreten könnten. Als Folge dieses deflationären Lärms sanken die 5-jährigen Breakeven-Raten zu Anfang Februar auf den Tiefststand von vor der Finanzkrise (0,95%).

Es scheint allerdings so, als hätte sich das Inflationsszenario in den letzten Monaten geändert. Der VPI liegt nun bei 1,4%, Core PCE bei 1,7%, also nahe der gewünschten 2% und bereits über dem Niveau, das die Fed für das Ende des Jahres prognostiziert hatte.

Die inflationären Tendenzen weiten sich aus und beschleunigen sich – und zwar schnell. Die jüngsten Daten haben gezeigt, dass die Güterpreise trotz eines starken Dollars nun ansteigen. Des Weiteren gehen die Preise von „hartnäckigen“ Inflationskomponenten – der Hauptteil sind Dienstleistungen – nach oben. Zurzeit sind es 2,5%. Mietkosten sind auch weiterhin ein Grund für die steigenden Preise und interessanterweise sehen wir nach einer Periode der Stagnation im Frühstadium von Obamacare auch bei den medizinischen Kosten erneut Lebenszeichen.

Es ist natürlich wahr, dass die Kosten für Energie immer noch ein Hindernis darstellen (und Februar wird sogar noch einen größeren Negativeffekt haben als Januar), doch sollten, vorausgesetzt der Ölpreis stabilisiert sich auf dem derzeitigen Niveau, die negativen Basiseffekte in wenigen Monaten allmählich verebben. Wenn dieser Fall eintritt, wird der Anstieg der Inflation in den USA die in Europa und Großbritannien beobachteten Zunahmen übersteigen. Hinzu kommt, dass der US-amerikanische Arbeitsmarkt angespannter ist als in allen anderen Ländern und sich so zu verhalten beginnt, als sei die inflationsstabile Arbeitslosenquote (NAIRU) erreicht.

Vor drei Monaten lag die Inflation näher an null als an ihrer Zielmarke. Heute ist sie näher an der Zielmarke als an null und tendiert nach oben. Der Anleihenmarkt hat dies zweifelsohne bemerkt. Wie das obige Schaubild zeigt, sind die US-amerikanischen 5-jährigen Breakeven-Raten in den letzten drei Wochen um ca. 40 Bp gestiegen. Den britischen Pendants erging es ähnlich. Auf kurze Sicht hängt eine Menge vom Ölpreis ab, doch sollten sich die Inflationszahlen weiterhin auf ihre Zielmarke zubewegen, dann erscheint es mir wahrscheinlich, dass Breakeven-Raten noch weiter steigen. Vielleicht sogar deutlich weiter.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden