Fixed versus Floaters: Vier Gründe, die derzeit für variabel verzinsliche Hochzinsanleihen sprechen

Der Markt preist aktuell eine Wahrscheinlichkeit von 84% für eine Zinserhöhung in den USA im Dezember ein, wodurch Anleihenrenditen mittelfristig nach oben gedrückt werden dürften. Dies kommt zu der Neubewertung hinzu, die man in den vergangenen vier Monaten im Segment der risikofreien Anlagen wie US-amerikanischen Staatsanleihen beobachten konnte. Hochzinsanlagen sind nicht immun gegen die Gesetze der Anleihenmathematik, demzufolge ist das derzeitige Umfeld von steigenden Renditen für Anlagen mit längerer Laufzeit schwierig. Meiner Meinung nach gibt es vier Gründe, weshalb sich Investoren in Hochzinsanleihen dem Markt für variabel verzinsliche Wertpapiere zuwenden sollten, um ihr Zinsänderungsrisiko in der gegenwärtigen Zyklusphase zu steuern.

- Neuemissionen sorgen für Diversifizierung und Wachstum des Marktes

Derzeit kann man am Markt für variabel verzinsliche Hochzinsanleihen (High Yield FRN) eine Zunahme von Neuemissionen und Angebot beobachten. Der High Yield FRN Markt ist ein relativ kleiner Bereich des Rentenmarktes, der sich in der Entwicklung befindet. Aus diesem Grund ist dieser Wachstumstrend wichtig, bietet er Anlegern doch eine größere Auswahl und eine bessere Diversifizierung. Die unten aufgeführte Grafik zeigt einen Auszug der Neuemissionen, die wir über die vergangenen Wochen beobachten konnten.

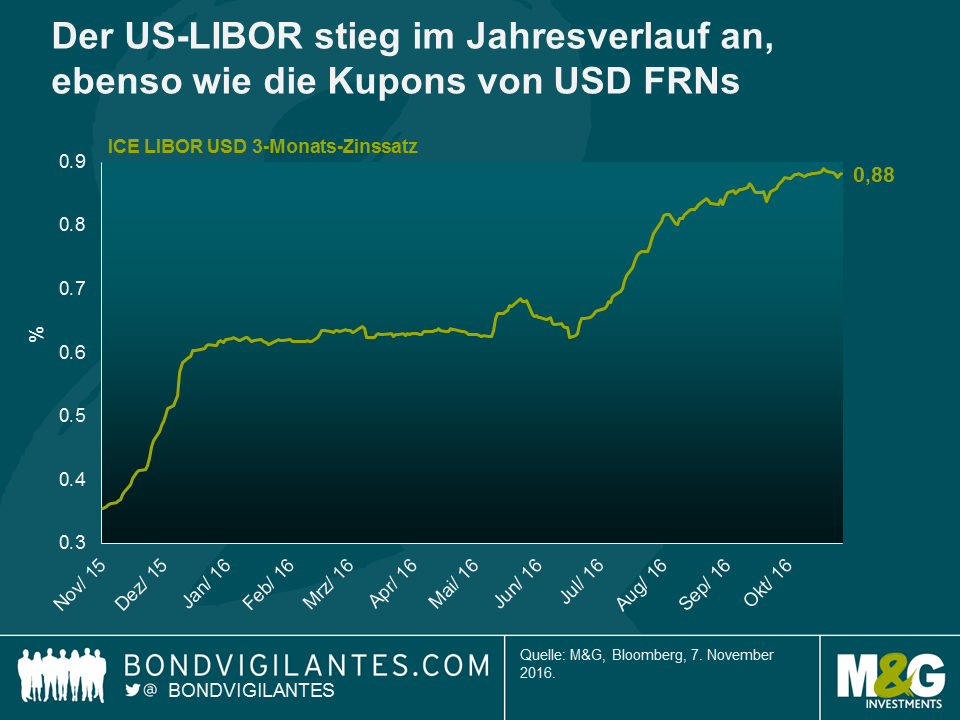

- Anleger in USD FRNs profitieren von einem steigenden USD-LIBOR-Zinssatz

Vorteilhaft für Anleger mit US-Dollar als Basiswährung ist, dass Floating Rate Notes stark von der Neubewertung des Risikos am Geldmarkt profitiert haben. Der US-LIBOR-Satz stieg im Jahresverlauf auf circa 0,90%, ebenso wie die Kupons aller USD-Floating-Rate-Portfolios, ohne negative Auswirkungen auf die Kapitalwerte. Weitere Zinserhöhungen durch die US-Notenbank Fed in den kommenden Monaten könnten den USD-LIBOR-Satz zusätzlich ansteigen lassen.

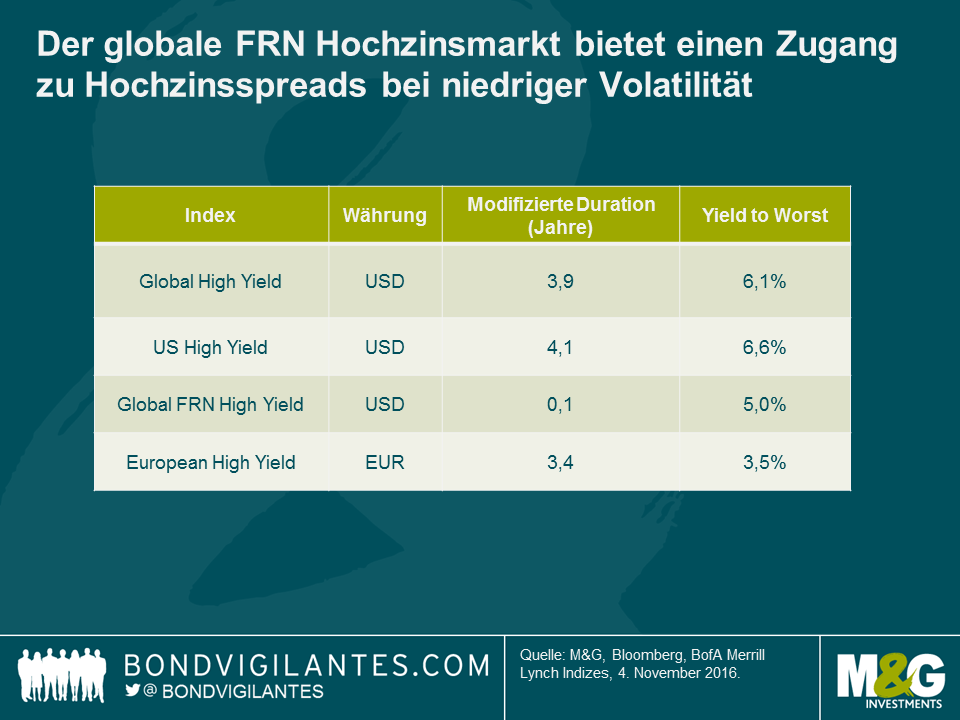

- Der risikobereinigte Wert untermauert den Vorteil von FRNs gegenüber festverzinslichen Hochzinsanleihen

Wie in der Tabelle unten ersichtlich, bietet der Markt für variabel verzinsliche Hochzinsanleihen vergleichbare Renditen wie der herkömmliche US- oder europäische Hochzinsmarkt, jedoch bei einem wesentlich geringeren Zinsänderungsrisiko (fast Null) und einer geringeren Volatilität in Phasen von Risikoaversion. Aufgrund dieser Besonderheit ist der Marktbereich auf risikobereinigter Basis unserer Auffassung nach attraktiver für Anleger, die Zugang zu den Credit Spreads am Hochzinsmarkt, jedoch bei einer geringeren Volatilität suchen.

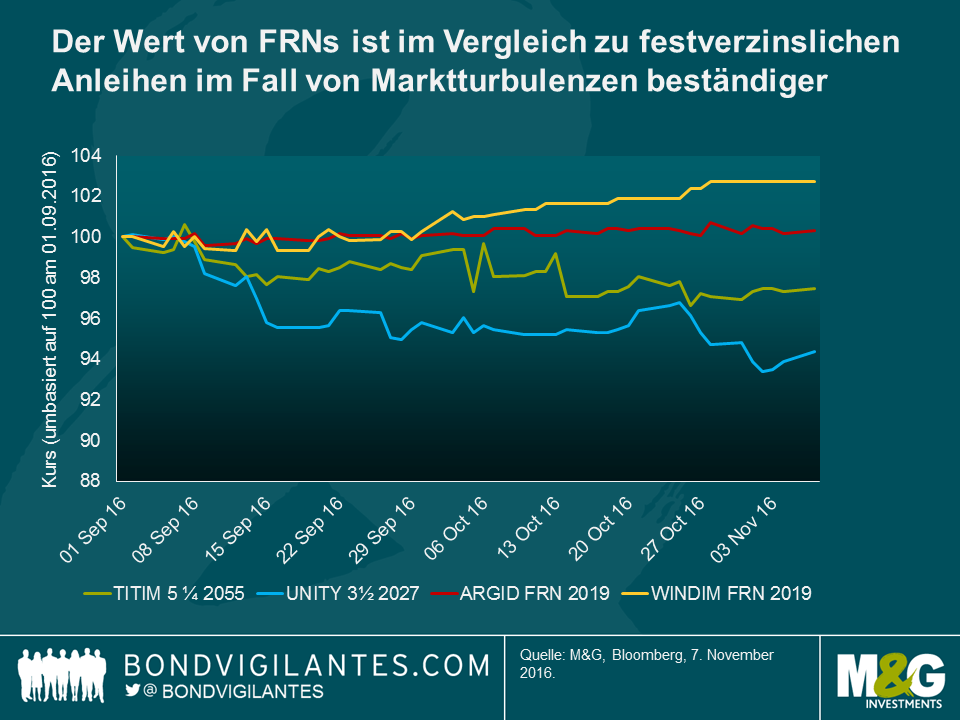

- Kapitalerhalt im Falle eines anhaltenden Ausverkaufs am Markt für Staatsanleihen

Der Wert von FRNs ist im Vergleich zu festverzinslichen Anleihen im Falle eines anhaltenden Rückgangs am Markt für Staatsanleihen beständiger. Dies hat sich in den vergangenen drei Monaten auch bei Hochzinsanleihen gezeigt. Die unten aufgeführte Grafik veranschaulicht praktisch, wie variabel verzinsliche Anleihen ihren Wert in den letzten Monaten beibehalten oder sogar leicht steigern konnten. Demgegenüber ist der Kurs von länger laufenden, konventionellen festverzinslichen Hochzinsanleihen, wie denen von Telecom Italia (TITIM) und Unity Media (UNITY), um mehrere Prozentpunkte gefallen, was hauptsächlich daran liegt, dass sie wesentlich stärker auf die Volatilität am Markt für Staatsanleihen reagieren.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden