Ein ziemlich guter Indikator für die Wechselkursentwicklung von USD/EUR

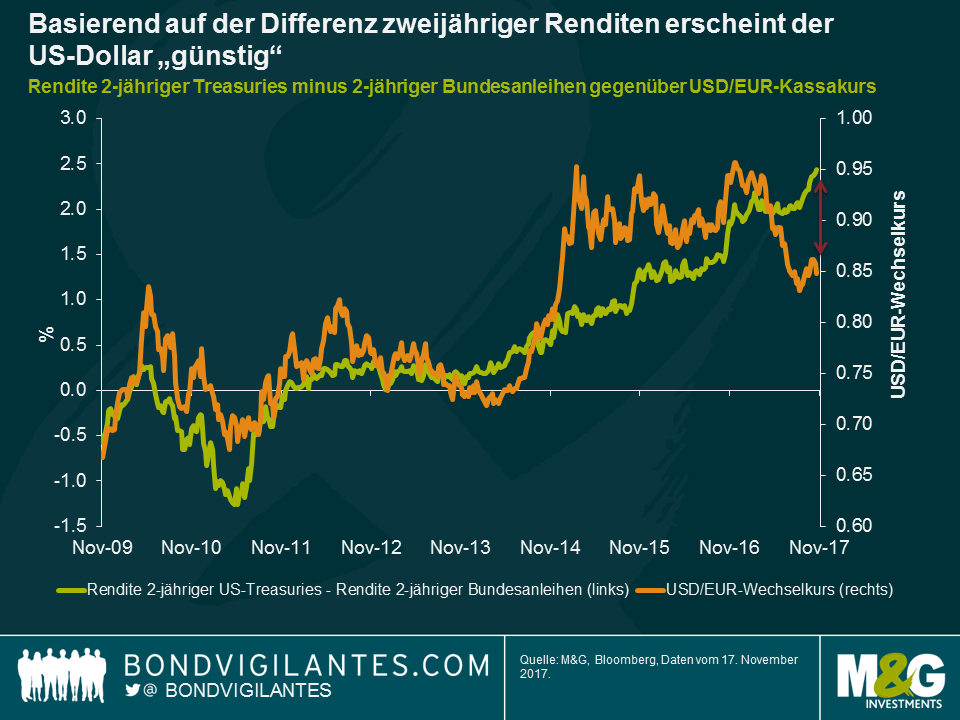

Nachdem der US-Dollar über vier Kalenderjahre stetig aufwertete, wird er das Jahr 2017 offenbar deutlich im negativen Bereich abschließen. In diesem Jahr fiel der Dollar um beinahe 12% gegenüber dem Euro und auf handelsgewichteter Basis um etwa 8%. Noch überraschender ist, dass es in einer Phase zu dieser starken Abwertung des Dollar gegenüber dem Euro kam, in der die Politik der Zentralbanken voneinander abwich. Als Konsequenz weitete sich die Renditedifferenz zwischen 2-jährigen US-Treasuries und deutschen Bundesanleihen aus und kehrte das allgemeine Verhältnis der letzten zehn Jahre ins Gegenteil um.

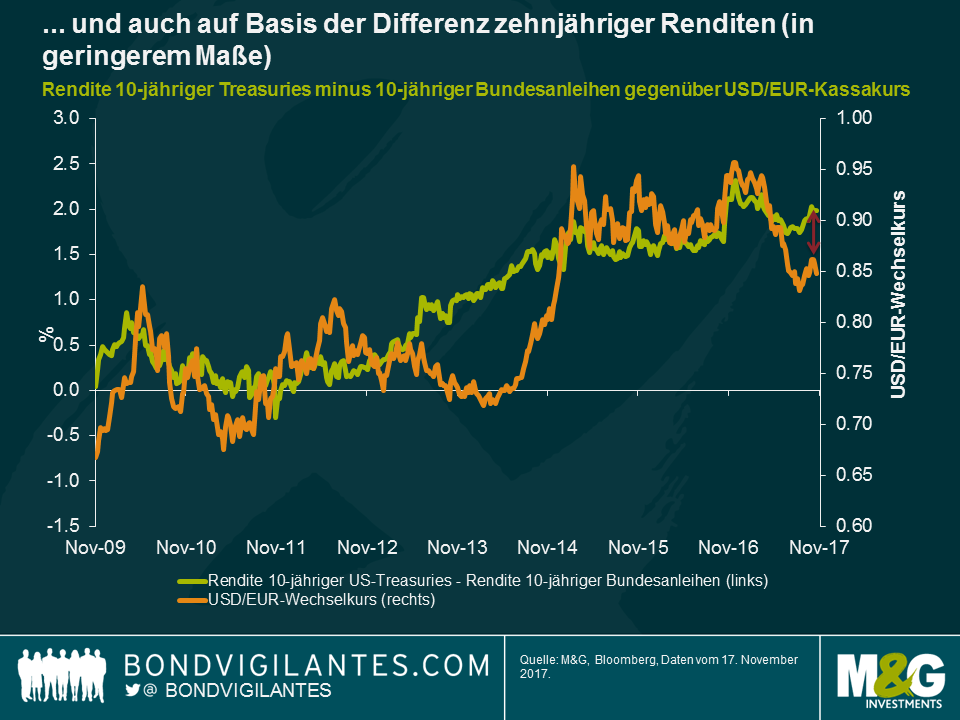

Kürzlich wiesen wir hier auf einige der Gründe für die Schwäche des US-Dollar gegenüber dem Euro, trotz steigender Renditedifferenz, hin. Darüber hinaus sollte erwähnt werden, dass die derzeitige Verschiebung mit Blick auf die Renditen amerikanischer und europäischer Staatsanleihen sowie auf die Währungen vermutlich durch zwei zusätzliche und eher technische Faktoren verschärft wird. Erstens ist die aktuelle Rendite von Bundesanleihen aufgrund der Tatsache, dass die EZB verglichen mit anderen europäischen Staatsanleihen einen unverhältnismäßig hohen Anteil an Bundesanleihen kaufte, deutlich gesunken, wodurch sich die Renditedifferenz zu US-amerikanischen Staatsanleihen ausweitete. Berechnet man die Renditedifferenz zwischen den USA und Europa anhand eines gewichteten Durchschnitts des Kapitalzeichnungsschlüssels deutscher, französischer, niederländischer, belgischer, spanischer, italienischer, portugiesischer und irischer 2-jähriger Staatsanleihen anstelle von Bundesanleihen, dann erscheint die EUR/USD-Verschiebung nicht mehr so extrem. Durch diese Berechnungsmethode wären 2-jährige europäische Renditen um ungefähr 0,2% höher, was die Renditedifferenz zu US-amerikanischen Staatsanleihen etwa um die gleiche Höhe reduzieren würde. Zweitens deutet die flache Form der US-Renditekurve darauf hin, dass der US-Dollar im Verhältnis zum Euro nicht so günstig ist, wie es die Grafik für die Differenz über zwei Jahre nahelegt. Vergleicht man die die Renditedifferenz zwischen 10-jährigen US-Staatsanleihen und Bundesanleihen, erscheint der US-Dollar zwar immer noch unterbewertet, allerdings nicht mehr so stark.

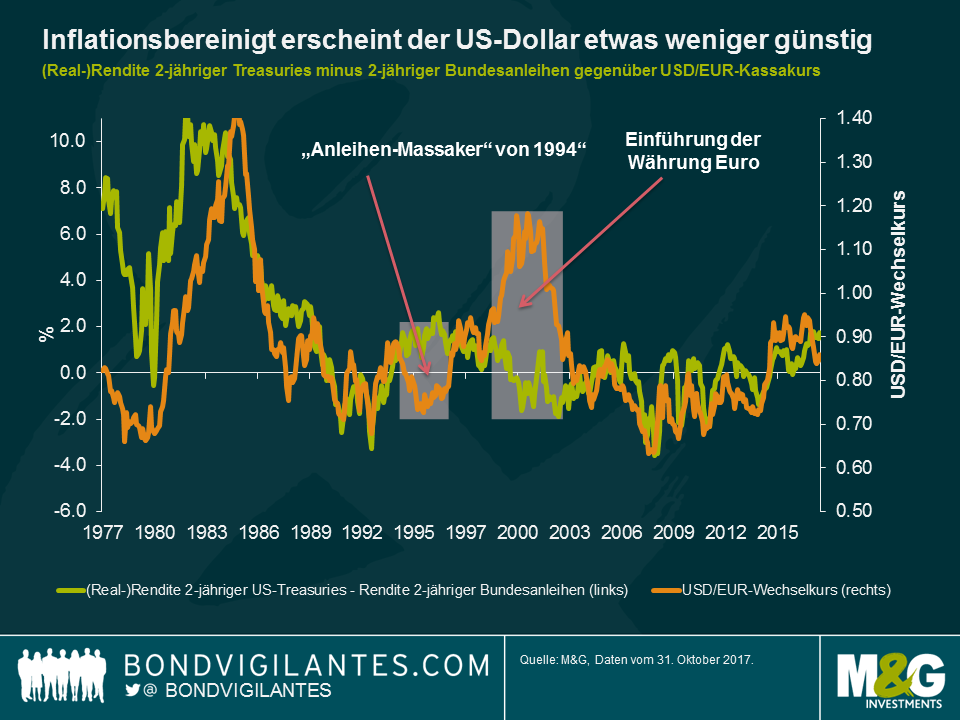

Aber selbst, wenn man die oben erwähnten leicht geänderten Methoden anwendet, erscheint der US-Dollar gegenüber dem Euro, im Verhältnis dazu, worauf die Renditedifferenz hindeutet, immer noch unterbewertet. Da der Zusammenhang seit der globalen Finanzkrise ziemlich ausgeprägt ist, war es ein interessantes Unterfangen, sich die Beziehung aus einer längerfristigen Perspektive anzuschauen, um die derzeitige Bewertungslücke mit den Entwicklungen in der Vergangenheit zu vergleichen. Die unten aufgeführte Grafik, die bis Mitte der 1970er Jahre zurückreicht, habe ich erstellt, indem ich die Bewegungen der zugrundeliegenden Euro-Währungen mit dem Euro vor dem Jahr 1999 verknüpfte und einen Vergleich zur Differenz zwischen der Rendite 2-jähriger Bundesanleihen und 2-jähriger US-Staatsanleihen anstellte.

Die längerfristige Perspektive bestätigt einen positiven Zusammenhang zwischen dem Renditeabstand und dem USD/EUR-Wechselkurs, sie zeigt aber auch, dass es in den vergangenen 40 Jahren Zeiten gab, in denen der Zusammenhang ziemlich drastisch zusammenbrach. Ein Grund dafür könnte sein, dass die Kapitalmärkte in den 1970er und 1980er Jahren noch nicht so global aufgestellt waren wie heute und Anleger dementsprechend weniger in der Lage dazu waren, Renditedifferenzen zwischen den USA und Europa auszunutzen.

Die Tatsache, dass Anleihenrenditen in dem Zeitraum dramatisch gefallen sind, macht die Interpretation der Grafik noch schwieriger, da man heute kaum noch solche Renditeabweichungen wie in der Vergangenheit beobachten kann. Eine Möglichkeit, um diesen Faktor wenigstens teilweise auszugleichen, ist, die Differenz der Realrenditen anstatt der Nominalrenditen als Grundlage heranzuziehen (die Realrenditen habe ich näherungsweise in der untenstehenden Grafik durch Subtraktion der Inflationsraten im Vorjahresvergleich von den Nominalrenditen errechnet) und diese mit dem USD/EUR-Wechselkurs der Vergangenheit zu vergleichen.

Die oben dargestellte Grafik zeigt, dass eine Bereinigung der Inflationsunterschiede zwischen den USA und Deutschland das Verhältnis signifikant verbessert, insbesondere in Phasen mit überraschender Inflation oder signifikanten Inflationsabweichungen zwischen den beiden Ländern. Ein weiteres Argument, das als Erklärung für den gegenwärtig „günstigen“ US-Dollar, betrachtet aus Sicht der Renditedifferenz, herangezogen werden kann, ist, dass die Entwicklung durch immer höhere Inflationserwartungen in der jüngeren Vergangenheit in den USA im Verhältnis zu Europa hervorgerufen wurde.

In den letzten 40 Jahren kam es zwei Mal vor, dass der Zusammenhang zwischen Renditen und Wechselkursen für einen längeren Zeitraum zusammengebrochen ist. Das erste Mal trat dies im Zeitraum zwischen Q1 1994 und Q1 1996 auf, zur gleichen Zeit wie das so genannte „Anleihen-Massaker“ (wir haben hier bereits darüber geschrieben). In dieser Zeit hob die US-Notenbank Fed die Zinsen in einem einzigen Jahr um 2,5% an und richtete damit einen verheerenden Schaden an den Anleihenmärkten an. Das zweite Mal trat es zwischen Anfang 1999 bis Ende 2002 auf, zeitgleich mit einer starken Vertrauenskrise für den neu eingeführten Euro (der Euro hatte einen schweren Start, wie man hier beispielsweise sehen kann).

Obwohl das Verhältnis erst kürzlich zusammenbrach, hat die Renditedifferenz zwischen zweijährigen US-amerikanischen Staatsanleihen und zweijährigen deutschen Staatsanleihen nach wie vor eine gute Prognosekraft für langfristige Wechselkursbewegungen. Diejenigen, die für 2018 eine weitere Schwäche des US-Dollar gegenüber dem Euro vorhersagen (der Terminmarkt geht von EUR/USD bei 1,21 in Q4 2018 aus), wären gut beraten, sich diesen Zusammenhang in Erinnerung zu rufen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden