Der Euro und der Dollar: Die Zinsen sind für die Entwicklung nicht ausschlaggebend. Was ist es dann?

Trotz Zinserhöhungen in den USA im Dezember, im März und einer weiteren letzte Woche hat sich der US-Dollar auf das Niveau von vor der Krise abgeschwächt. Die gesamte Trumpflation-Dollar-Prämie ist verschwunden. Während der Dollar-Dynamik nach der anfänglichen Trump Euphorie die Puste ausgegangen ist, ist der Euro gestiegen. Im Vorfeld des EZB-Meetings Anfang des Monats nahm der Optimismus mit Blick auf einen erneuten Wachstumsanstieg in der Eurozone zu und der Kurs von EUR/USD erreichte mit 1,13 ein Acht-Monats-Hoch, obwohl Draghi eine deutliche Aussage in Richtung weiterhin niedriger Zinsen machte (und nun allgemein der angenommene zeitliche Ablauf einer geldpolitischen Normalisierung durch eine Drosselung der Vermögenswertkäufe sowie durch potenzielle Zinserhöhungen infrage gestellt wird).

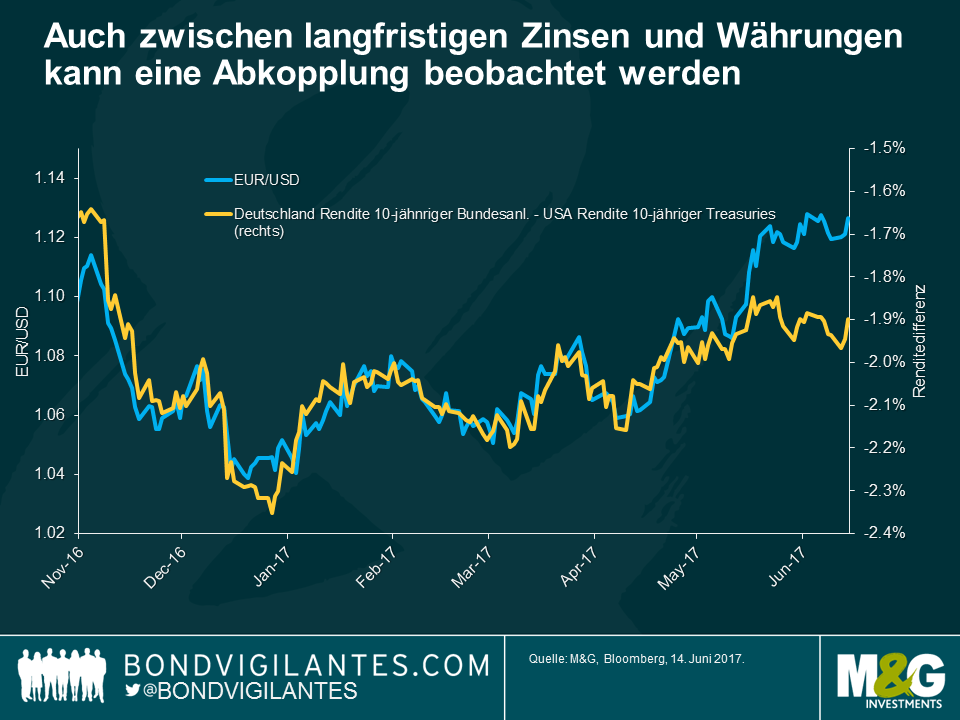

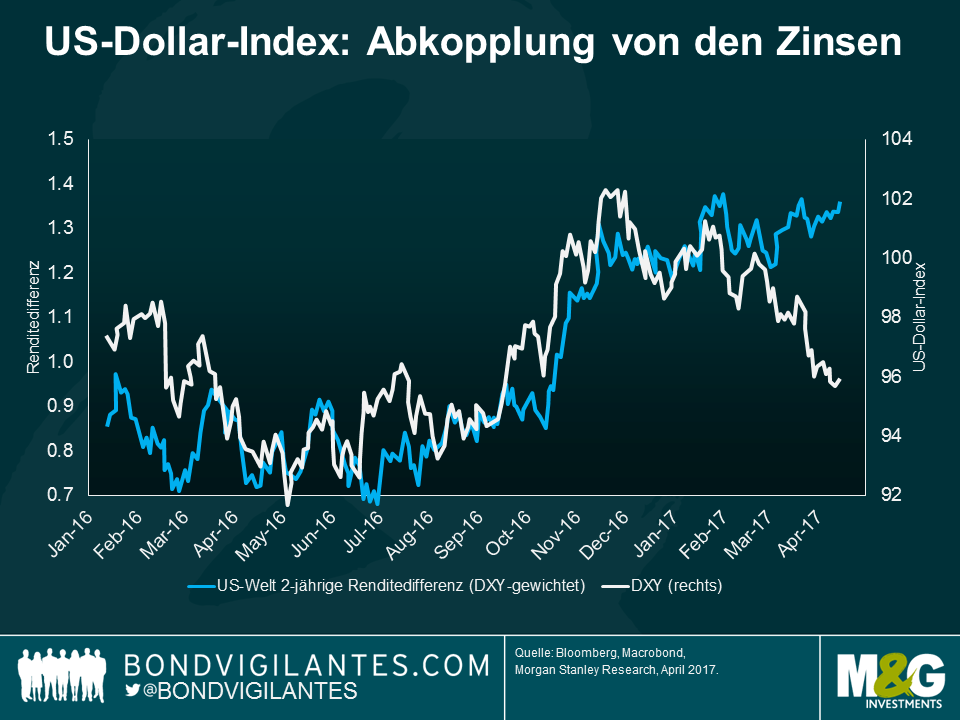

Interessant an den jüngsten Währungsbewegungen ist, dass die relative Outperformance des Euro nicht von den steigenden Zinserwartungen für die Gemeinschaftswährung der Eurozone im Verhältnis zu den Zinsen in den USA getrieben wurde. Tatsächlich war das Gegenteil der Fall. Die beiden unten aufgeführten Abbildungen machen deutlich, dass der Trend in Richtung stabiler oder steigender Zinserwartungen in den USA verglichen mit den wichtigsten Handelspartnern zeigte. Und trotz dieser Zinsunterschiede hat sich der US-Dollar im Vergleich wesentlich schlechter entwickelt.

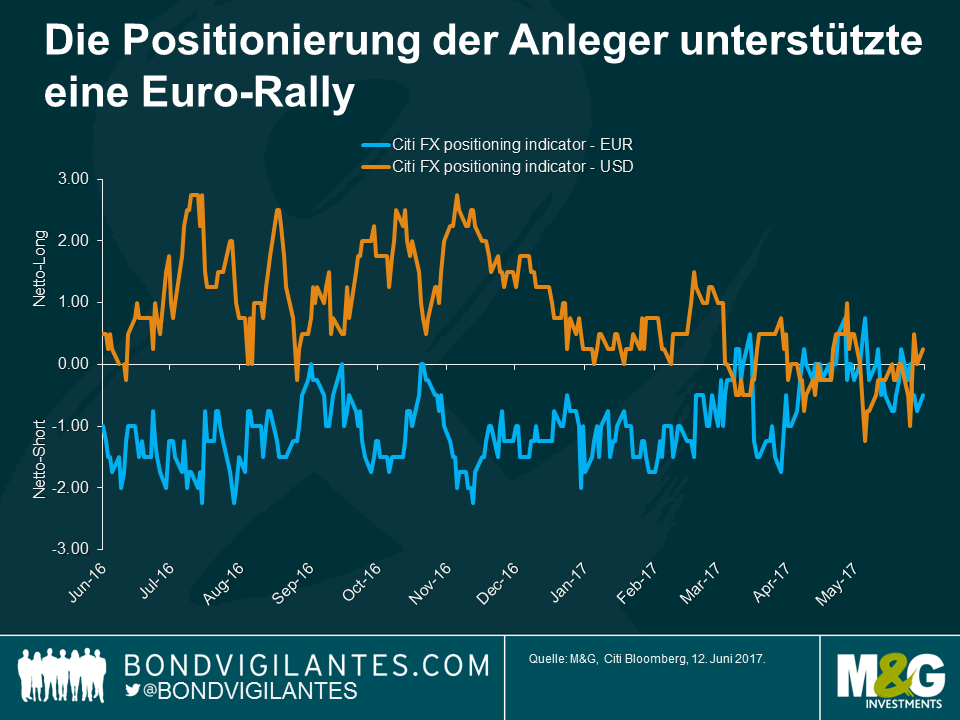

Wenn also derzeit nicht die Zinsunterschiede die Entwicklung des Dollar und des Euro antreiben, was ist es dann? Erstens deutet die Citi FX-Studie über Positionierungen darauf hin, dass, nachdem Anleger 2016 den US-Dollar stark übergewichteten und den Euro untergewichteten, eine Umkehrung dieser Positionierung stattgefunden hat. Eine umfangreiche Short-Position bei Anlegern und Spekulanten kann auch bei relativ kleinen Veränderungen des fundamentalen Ausblicks zu erheblichen Kurskorrekturen nach oben führen, wenn die Short-Positionen anschließend gedeckt werden.

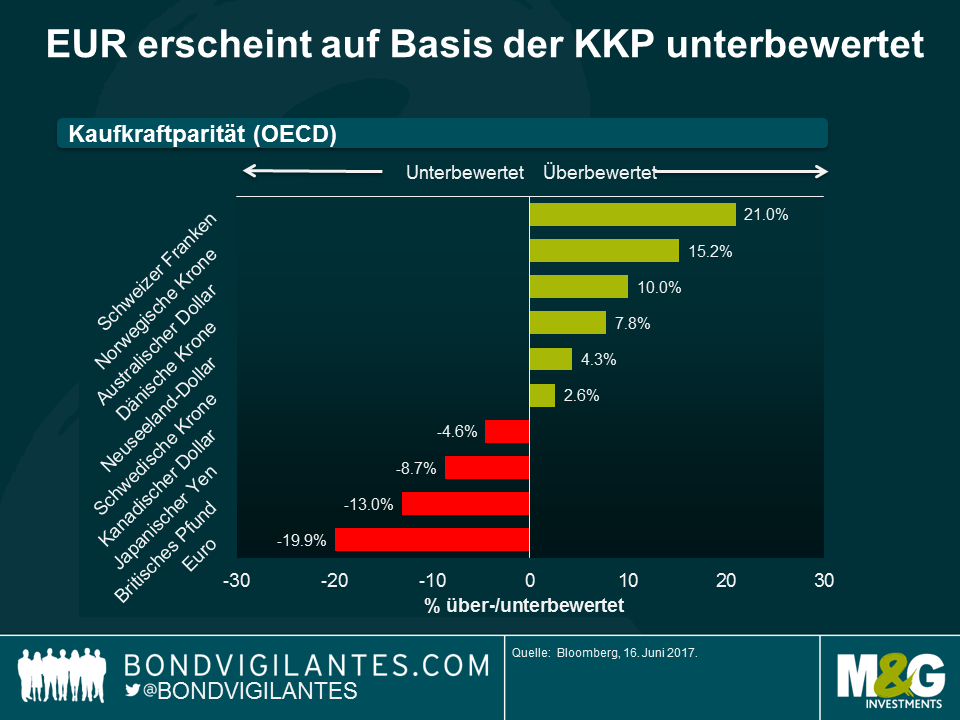

Der wichtigste Punkt ist vermutlich, dass auch die fundamentale Bewertung des Euro die Rally unterstützte. Betrachtet man die Kaufkraftparität (KKP), erscheint der Euro im Vergleich zu seinem fundamentalen Wert gegenüber dem US-Dollar um fast 20% „günstiger“. Jetzt, da die Wirtschaftsdaten allmählich besser werden und in der Eurozone besser als erwartet ausfallen und da die politischen Unsicherheiten im Hinblick auf die Wahlen in Frankreich, den Niederlanden und in anderen Ländern stark abgenommen haben, wurde diese deutliche Unterbewertung schlagartig bemerkt.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden