Sollte die Bank of England wieder anfangen, Sterling-Unternehmensanleihen zu kaufen?

Der Markt rechnet damit, dass der geldpolitische Ausschuss der Bank of England bei seiner Sitzung nächste Woche die Zinssätze senken wird. Nachdem selbst der für seine aggressive Haltung bekannte Martin Weale (der bisher an 71 Sitzungen beteiligt war und 12 mal dafür stimmte, die Zinssätze anzuheben sowie 59 mal dafür, sie unverändert beizubehalten) nunmehr erklärt, dass er eine Senkung unterstützen wird, spricht jetzt alles dafür. Eine Wiederaufnahme des sogenannten „Funding for Lending“ (FLS)-Programms ist ebenfalls möglich (viele Ökonomen sind der Ansicht, dass dies die erfolgreichste Maßnahme zur Ankurbelung der Wirtschaft während der großen Rezession in Großbritannien war). Der Zuständigkeitsbereich der Bank gestattet ihr außerdem, das Ankaufprogramm „Asset Purchase Facility“ für Finanzpapiere, besser bekannt als quantitative Lockerung (Quantitative Easing), wieder aufzunehmen. Die BoE kaufte von 2009 bis 2012 britische Staatsanleihen im Wert von 375 Mrd. GBP. Über das „Corporate Bond Secondary Market Scheme“, das hauptsächlich zwischen März 2009 und März 2010 lief, kaufte sie außerdem auf Sterling lautende Unternehmensanleihen von Nichtfinanzunternehmen mit Investment Grade im Wert von 2,25 Mrd. GBP.

Diese Maßnahme war zwar weitaus weniger umfangreich als die Staatsanleihenkäufe, sie hatte jedoch starke Auswirkungen auf die Credit Spreads zu einem Zeitpunkt, zu dem die Anleger bereits Nachkrisenwerte identifiziert hatten. Die Kreditkosten fielen erheblich und der Neuemissionsmarkt für Unternehmen kam wieder in Fahrt. Es wird nunmehr diskutiert, dass die BoE wieder auf Sterling lautende Unternehmensanleihen kaufen könnte, insbesondere da die EZB im Rahmen ihres quantitativen Lockerungsprogramms in erheblichem Umfang auf Euro lautende Anleihen kauft. Augenscheinlich bewegen sich die Credit Spreads jedoch im Bereich ihres historischen Durchschnitts und nicht auf einem Krisenniveau wie im Jahr 2009, und auf dem Bankenmarkt sind die Verfügbarkeit von Krediten sowie die Credit Spreads für Großunternehmen – die auf den Unternehmensanleihenmärkten Kredite aufnehmen könnten – günstig, wenn nicht gar „locker“. Was würde die BoE also zur Wiederaufnahme des Kaufs von Sterling-Unternehmensanleihen veranlassen?

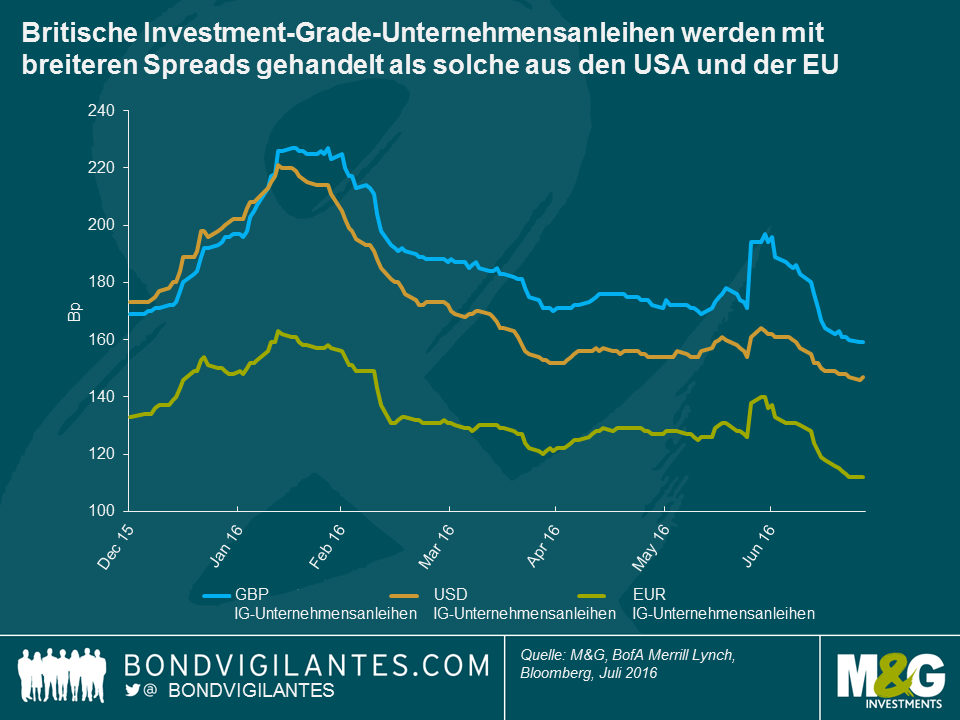

Die Credit Spreads sind zwar weltweit zurückgegangen – insbesondere nachdem Draghi im März den Kauf von Unternehmensanleihen ankündigte –, die Sterling-Unternehmensanleihen sind jedoch definitiv hinter diesem Trend zurückgeblieben. Ein Blick auf die BofA Merrill Lynch-Indizes zum Vergleich der Marktniveaus ergibt, dass der britische Markt für Investment-Grade-Unternehmensanleihen um 161 Bp über den Staatsanleihen liegt, im Vergleich zu 148 Bp in den USA und 114 Bp in Europa. Die Zusammensetzung spielt hier zwar definitiv eine Rolle – so ist der britische Unternehmensanleihenmarkt zum Beispiel länger datiert und es ist somit eine Risikoprämie zu erwarten, eine Betrachtung auf der Grundlage derselben Namen und ähnlicher Laufzeiten ergibt dennoch breite Spreads für den britischen Unternehmensanleihenmarkt. So werden zum Beispiel 2030 fällige Deutsche Telekom-Anleihen in GBP um 108 Bp über den britischen Staatsanleihen und in EUR um 90 Bp über den deutschen Staatsanleihen gehandelt. 2023 fällige Johnson & Johnson-Anleihen werden um 40 Bp über den britischen Staatsanleihen und um 19 Bp über den US-amerikanischen Staatsanleihen gehandelt. 2024 fällige Tesco-Anleihen haben einen Spread von 314 Bp gegenüber britischen Staatsanleihen im Vergleich zu einem Spread der 2023 fälligen Euro-Anleihen gegenüber deutschen Staatsanleihen von 257 Bp.

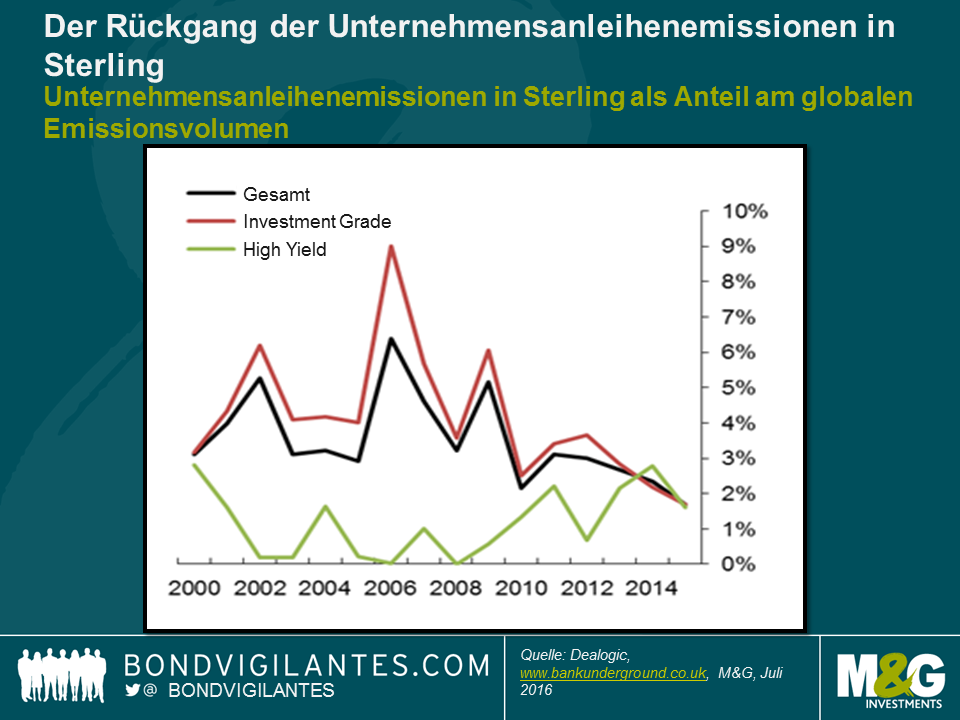

Aufgrund der breiteren Spreads auf dem britischen Unternehmensanleihenmarkt im Vergleich zu anderen bedeutenden Kapitalmärkten sind Sterling-Emissionen für Unternehmen weniger attraktiv. Sie sind teurer. Die meisten Großunternehmen haben die Wahl, wo sie Anleihen emittieren, und sie können die Währungsrisiken mit Swaps absichern, so dass nur die „reinen“ Fremdkapitalkosten eine Rolle spielen (sie müssen auch die Cross-Currency-Basis-Swap-Kosten berücksichtigen, aber das ist ein anderes Thema). Dies ist für den britischen Unternehmensanleihenmarkt zu einem Teufelskreis geworden. Wenn die Unternehmen andernorts günstigere Finanzierungsbedingungen sehen, emittieren sie in USD oder EUR, was die Liquidität auf dem Sterling-Markt reduziert. Dies führt wiederum zu breiteren Credit Spreads, die Sterling-Emissionen teurer machen, und so weiter… Die BoE befasste sich im April dieses Jahres in dem hervorragenden Bank Underground Blog mit einigen der Faktoren für den Rückgang der Sterling-Emissionen. Dort wurde aufgezeigt, dass sich die jährlichen Bruttoemissionen auf dem Sterling-Markt seit 2012 fast halbiert haben, und dass der Anteil der Sterling-Emissionen am globalen Volumen im letzten Jahr so niedrig war wie noch nie zuvor.

Die BoE-Mitarbeiter führen den Rückgang der Sterling-Emissionen auf drei Gründe zurück. Zunächst sorgten eine konzentrierte Sterling-Anlegerbasis und Fusionen in der Branche dafür, dass einige große Institutionen effektiv „genug“ von manchen Emittenten hatten, und eine geringere Anzahl von Marktteilnehmern bedeutete, dass es unter Umständen schwieriger war, Abschlüsse zu erzielen, so dass höhere Verzinsungen erforderlich waren, um Käufer anzulocken. Zweitens reduzierten Änderungen in Bezug auf die Regelung zur Rentenversicherung die Nachfrage nach lang datierten Unternehmensanleihen. Und schließlich hat das Wachstum des Marktes für auf Euro lautende Unternehmensanleihen seit 1999 dazu geführt, dass dieser für Emittenten und Käufer eine „kritische Masse“ erreicht hat.

Wenn die BoE ihr Unternehmensanleihenprogramm wieder aufnehmen würde, könnte sie die Credit Spreads durch anhaltende, nicht preisempfindliche Käufe auf das Niveau der EUR- und USD-Emissionen drücken. Niedrigere britische Credit Spreads im Vergleich zu den übrigen bedeutenden Märkten würden (inländischen und globalen) Unternehmen einen gewissen Anreiz bieten, wieder Sterling-Anleihen zu begeben.

Im Anschluss an das Brexit-Votum und angesichts der Gefahr, dass die Finanzmarktaktivitäten aus London abwandern werden, erscheint die Wiederbelebung eines rückläufigen britischen Unternehmensanleihenmarktes attraktiv. Die Reduzierung der Finanzierungskosten für in Großbritannien ansässige Unternehmen mag zwar gering sein, sie wäre jedoch ebenfalls willkommen, wenn sich herausstellen sollte, dass die schwachen Erhebungsdaten im Anschluss an das Brexit-Votum in Bezug auf die Vorhersage eines starken Rückgangs der Wirtschaftstätigkeit korrekt sind.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden