Inflation in den USA und Großbritannien: Goldlöckchen und der Bär?

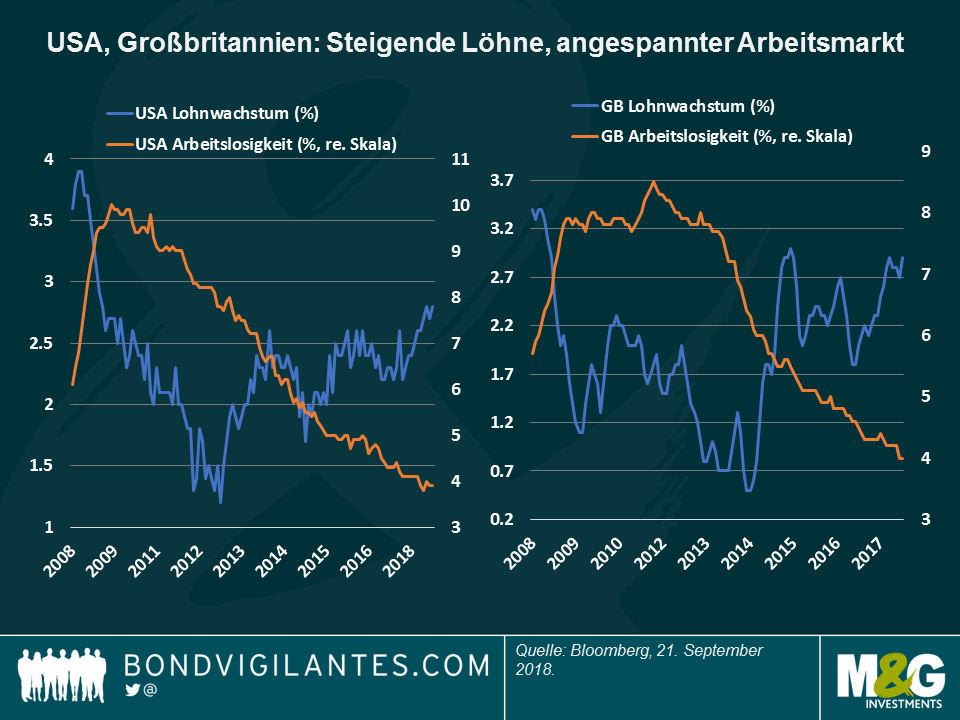

Nach einem Jahrzehnt, das von außergewöhnlichen geldpolitischen Stimulusmaßnahmen geprägt war, die die Zinsen und die Verbraucherpreise in Schach hielten, gibt der Hund, der nicht bellte, letztlich ein Lebenszeichen von sich: die Inflation. Wie die Grafik belegt, sind sowohl die US-amerikanische als auch die britische Lohninflation in einem zunehmend angespannten Arbeitsmarkt in die Höhe geschossen – ein altes Rezept aus dem Lehrbuch, nach dem es zu weiteren Preisanstiegen kommen wird. Man muss jedoch hinter die Kulissen blicken, um die wahre Geschichte abzubilden. In meiner Vorstellung heißt sie „Goldlöckchen und der Bär“.

Goldlöckchen – USA:

Die US-Wirtschaft erfreut sich weiterhin an einem Goldlöckchen-Szenario, in dem die Wirtschaft weder zu überhitzt ist, um einen starken Zinserhöhungszyklus zu erzwingen, noch zu abgekühlt, um die Unternehmensgewinne zu bremsen. Dieses Umfeld ermöglicht den Unternehmen eine Kreditaufnahme zu relativ niedrigen Zinsen, was ihnen dabei hilft, Ausfälle zu vermeiden. Gleichzeitig verlieren die Verbraucher nicht zu viel Kaufkraft aufgrund der Inflation. Das ist das Traumszenario für viele riskante Vermögenswerte, z. B. für Hochzinsanleihen, und hat den US-Aktienmarkt von einem Rekordhoch zum nächsten gejagt. Glückliche Tage.

Dieser wirtschaftliche Idealzustand könnte jedoch durch die aktuellen Handelskonflikte entgleisen, die sich durchaus noch verschlimmern könnten, bevor sich die Lage wieder entspannt. Auch wenn einige Marktbeobachter prognostizieren, dass der Handelskrieg zu einer Abkühlung und somit zu einer niedrigeren Inflation führen könnte, teile ich diese Meinung aus folgenden Gründen nicht:

- Importe werden teurer: Die Zölle könnten die Preise von chinesischen Importwaren automatisch erhöhen, da die chinesischen Hersteller die Kosten an die US-Verbraucher weitergeben, was zu höheren Preisen führt.

- Substitutionskosten: Wenn die US-Verbraucher die höheren Preise nicht aufnehmen können oder wollen, wäre ein automatisches Umschwenken auf in den USA hergestellte Ersatzprodukte möglicherweise einfacher gesagt als getan: Der Bau von Fabriken zur Steigerung der inländischen Produktionsmenge könnte sich im aktuellen Umfeld mit steigenden Zinsen als problematisch erweisen – und auch als schwierig, da die Arbeitsmarktlage in den USA bereits sehr angespannt ist. Der Versuch, bei einer Arbeitslosenquote von unter 4% weitere Arbeitskräfte einzustellen, könnte die Löhne unter Druck setzen, was die Inflation eher steigen als fallen ließe.

Deshalb gehe ich davon aus, dass die Fed die Zinsen weiter wie geplant anheben wird – trotz der jüngsten gemäßigten Ansprache von Notenbankchef Jerome Powell in Jackson Hole im August.

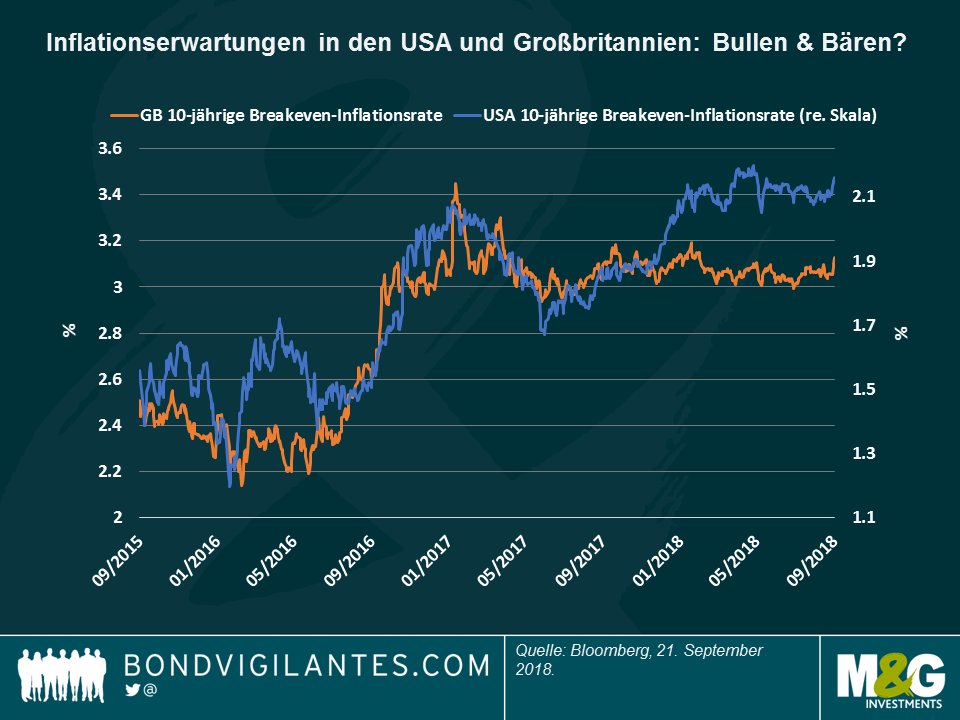

Der Bär – Großbritannien: In Großbritannien ist das Bild etwas getrübter, obwohl die Lohninflation im Juli positiv überraschte: Sie erreichte ein annualisiertes Wachstum von 2,9%, was dem Anstieg im März entsprach. Damit liegt sie auf dem höchsten Stand seit drei Jahren. Wie die Grafik illustriert, wird der Optimismus in Bezug auf die Inflation in Großbritannien in der marktimplizierten künftigen Inflationsrate, die durch die Breakeven-Rate ausgedrückt wird, nicht reflektiert.

Lassen Sie uns hinter die Kulissen schauen, um zu verstehen, warum das so ist:

- Wahre Treiber: Die Bank of England (BOE) lag mit ihrer Prognose ausnahmsweise richtig: Der Brexit wird höhere Löhne zur Folge haben, da weniger ausländische Arbeitskräfte nach Großbritannien gelockt werden. Bei nachlassendem Wettbewerb könnten die Löhne weiter steigen. Dieser Inflationsschub wäre jedoch möglicherweise nicht nachhaltig, da er nicht durch eine starke Wirtschaftsleistung hervorgerufen wird, sondern durch eine Angebots- und Nachfragedynamik.

- Im Eifer des Gefechts: Die allgemeinen Verbraucherpreise lagen im August mit einem Anstieg von annualisierten 2,7% über den Erwartungen. Sie wurden großenteils durch die Preise für Kleidung, Transport und sogar Theater vorangetrieben. Dies geschah in einem der heißesten Monate seit Beginn der Aufzeichnungen und warf die Frage auf, ob dieser Anstieg nachhaltig ist oder nicht.

- Immobilieneffekt: Die Briten nutzen das Niedrigzinsumfeld zum Immobilienkauf, doch das könnte sich bald ändern, wenn die Zinsen weiter steigen. Da die Hälfte der Immobilienkäufer einen Vertrag mit variablen Zinsen hat, könnten auch nur zwei Zinsanhebungen die monatlichen Zahlungen deutlich erhöhen, was einen konjunkturellen Rückgang zur Folge hätte und die Inflation eindämmen würde. Ich habe bereits letztes Jahr davor gewarnt, dass schlecht getimte Zinserhöhungen „viel zu kurzfristig und prozyklisch“ sein könnten und das Wachstum und die Inflation dämpfen könnten. Leider hatte ich recht: Nachdem die BOE im November die Zinsen erhöht hatte, verlangsamte sich das annualisierte Wachstum in Großbritannien im ersten Quartal dieses Jahres auf 1,2%, das niedrigste Tempo seit 2012.

- Arbeitslosigkeit – ist sie wirklich so niedrig? Obwohl die Arbeitslosenquote auf ihrem niedrigsten Stand seit 1975 liegt, könnte diese Zahl die Tatsache verschleiern, dass viele Briten gerne mehr arbeiten würden, sie es aber nicht tun, weil sie es nicht können. Der Autohersteller Jaguar Land Rover hat für seine Mitarbeiter bis Weihnachten beispielsweise eine Drei-Tage-Woche eingeführt. Medienberichten zufolge könnte Großbritannien bis 2020 nicht weniger als eine Million Leiharbeiter haben – kaum eine Position für Gehaltsforderungen.

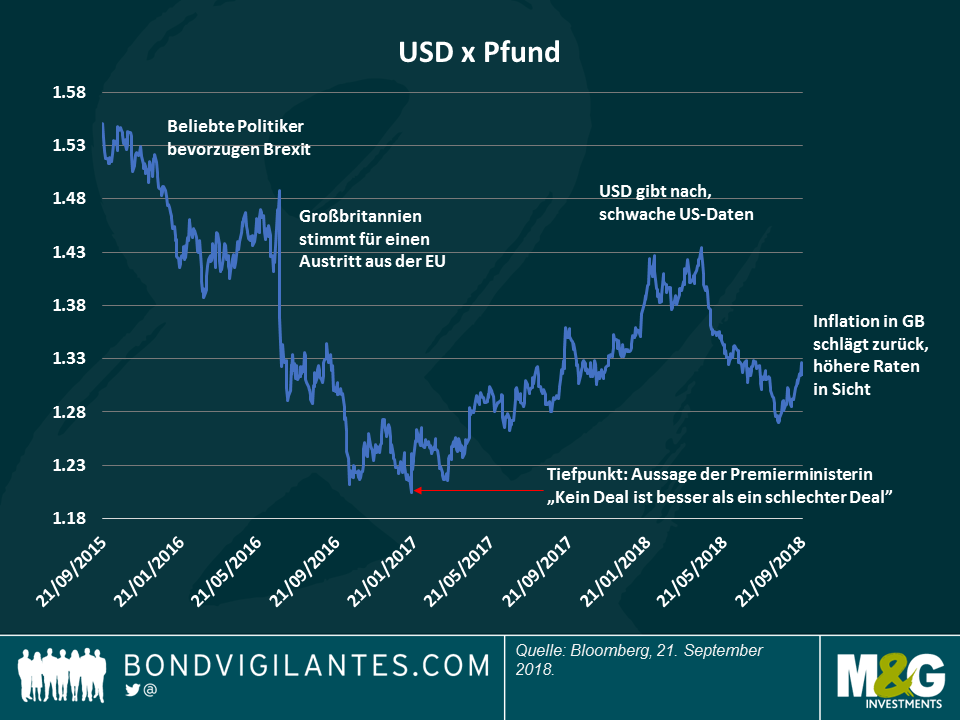

- Währungseffekt: Die Brexit-Unsicherheit hat das Pfund Sterling dieses Jahr weiter belastet. Seit 1. Januar ist es gegenüber dem US-Dollar 2,6% im Rückstand. Das erhöht die Preise für in US-Dollar denominierte Importwaren und wirft erneut Fragen über die Nachhaltigkeit des Inflationsanstiegs auf, da die Teuerung nachlassen könnte, sobald der Basiseffekt verschwindet.

All dies führt mich zu dem Gedanken, dass trotz der jüngsten Preisanstiege die Inflation zum Jahresende am unteren Ende von 2% liegen könnte – ein Niveau, das den wahren – und mäßigeren – wirtschaftlichen Herzschlag Großbritanniens besser reflektiert. Was könnte meine Ansicht potenziell in Frage stellen? Der Brexit natürlich, dessen Inflationsergebnisse so binär erscheinen wie die Meinungen, die das Thema aufwirft. Ich stelle mir zwei Szenarien vor:

- Keine Inflation bitte, wir sind britisch: Ein Kompromiss in letzter Minute zwischen Großbritannien und der EU könnte den Wechselkurs von aktuell 1,31 auf 1,40 USD pro Pfund festigen. Das würde den Anstieg der Importpreise zügeln und Lohnforderungen aufgrund der stärkeren Integration mit der EU eindämmen.

- Kaltes Großbritannien: Ein harter Austritt ohne Vertrag könnte den Wechselkurs auf 1,20 USD pro Pfund drücken, einen so tiefen Stand wie im Januar 2017, als Premierministerin Theresa May verkündete, dass ein Brexit ohne Vertrag eine Möglichkeit wäre. Das würde einen Inflationsanstieg und Lohnforderungen hervorrufen.

Welches dieser Ergebnisse wahrscheinlicher ist, hängt davon ab, wie wir den Brexit betrachten. Doch die einzige Sache, die – was die Inflation betrifft – sicher scheint, ist, dass während in den USA die Teuerung durch Wirtschaftswachstum hervorgerufen wird, sie in Großbritannien hauptsächlich vom Ergebnis des Brexit abhängt – in welchem Falle sie durchaus als Bär enden könnte. Ich hoffe, dass ich erneut falsch liege.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden