Die Umkehrung der „Operation Twist“ und die Auswirkungen auf die Zinsstrukturkurve

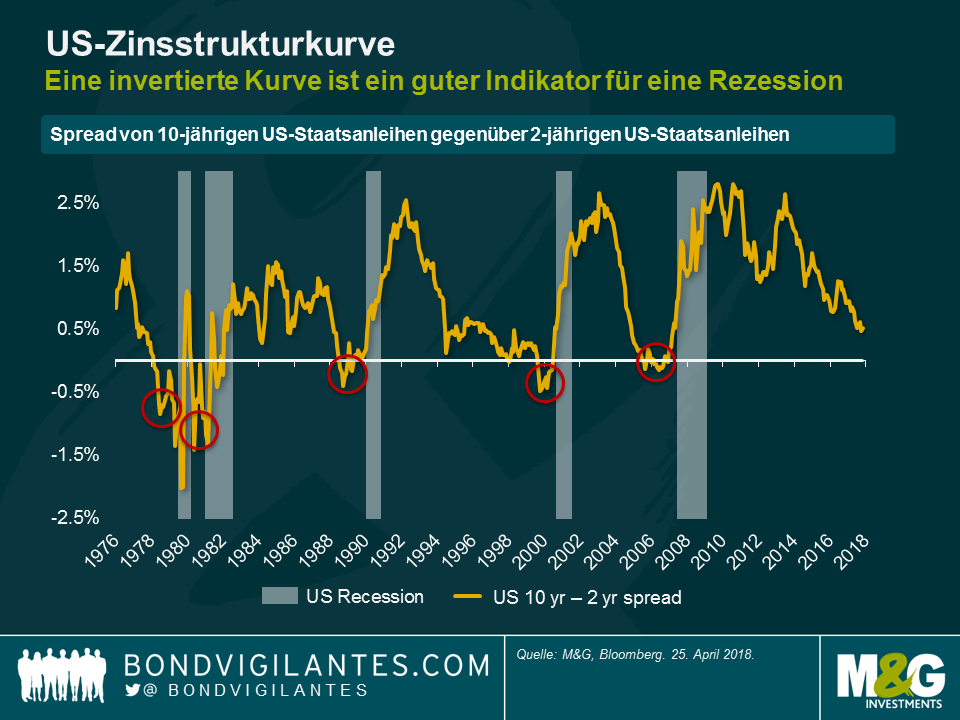

Die Abflachung der Zinsstrukturkurve wird von Anlegern genau beobachtet, da sie traditionell ein zuverlässiger Indikator für eine Konjunkturabkühlung ist. Aber wir müssen die konventionelle Sichtweise immer wieder hinterfragen, und eine Sache, die wir über die Finanzkrise und die anschließende Erholung an den Märkten sagen können, ist, dass die von den Zentralbanken ergriffenen Maßnahmen zur Erfüllung ihrer Aufgaben diesmal ganz andere waren.

Die Fed führte die finanzpolitische Reaktion auf die Krise seitens der Zentralbanken durch aggressive Zinssenkungen, Einführung der quantitativen Lockerung und die Operation Twist an. Operation Twist war der Prozess, bei dem die Fed gleichzeitig kurzlaufende Anleihen verkaufte und langlaufende Anleihen kaufte, um die Finanzierungskosten zu reduzieren und das Wirtschaftswachstum anzukurbeln. Diese politischen Maßnahmen zeigten Wirkung. Die Arbeitslosigkeit sank auf ein niedriges Niveau und die Kapazitätsgrenzen wurden oder werden in Kürze erreicht. In einem solchen Umfeld müssen diese Maßnahmen – sowohl die konventionellen als auch die unkonventionellen – nun aufgehoben werden.

In einem ersten Schritt entschieden die Zentralbanken, die konventionelle geldpolitische Lockerung durch die Erhöhung der kurzlaufenden Zinsen auf ein „normaleres“ Niveau umzukehren, nachdem die Zinsen seit Beginn der Finanzkrise bei fast Null belassen wurden. Die Fed ist auf einem guten Weg, dieses Niveau zu erreichen. Sobald dieser konventionelle Zinssatz das gewünschte Niveau erreicht hat, sollte sich der politische Fokus auf die Umkehrung der unkonventionellen Maßnahmen der US-Notenbank verlagern. Um einer Überhitzung der Wirtschaft vorzubeugen, setzte die Fed aus diesem Grund auf langsamere, schrittweise Zinsanhebungen, und der daraus resultierende Anstieg der kurzfristigen Zinssätze führte zu einer Abflachung der Renditekurve.

In einem normalen Konjunkturzyklus impliziert diese Abflachung eine höhere Wahrscheinlichkeit dafür, dass sich die Zinsstrukturkurve dreht, was in der Vergangenheit signifikante Auswirkungen hatte. Im ersten Schritt der Normalisierung hob die Fed die Zinsen stetig und auf transparente Weise an und reduzierte dabei die Bilanz nur geringfügig. Weitere Reduzierungen der Bilanzbestände der Fed sind im Rahmen von fällig werdenden US-Staatsanleihen im Bestand außerdem mit dem geldpolitischen Programm eng verbunden. Was die Fed allerdings nicht getan hat, ist, die durch die Operation Twist in der Renditekurve verursachten Verzerrungen zu korrigieren.

Meiner Einschätzung nach wird die nächste Phase der Fed-Politik weniger von Zinserhöhungen geprägt sein. Es wird ein aggressiveres Vorgehen in der Abwicklung der quantitativen Lockerungen geben sowie eine Umkehrung der Operation Twist. Die Abwicklung kann durch eine Neuordnung der Fed-Bilanz erfolgen, indem kürzer laufende Wertpapiere gekauft und länger laufende Wertpapiere verkauft werden. Dies hätte den Vorteil, dass dadurch das Durationsrisiko in der Bilanz der Fed sinken und die Renditekurve steiler verlaufen würde.

Der Markt ist über die flache Zinsstrukturkurve und die damit einhergehenden Auswirkungen sehr besorgt, und in Anbetracht der historisch voraussagenden Eigenschaft der Kurve ist auch die Fed selbst in Sorge. Es wird erwartet, dass die US-Notenbank ihre Geldpolitik straffen, das Wachstum aufrechterhalten, die unkonventionellen geldpolitischen Impulse beseitigen sowie das Bilanzrisiko reduzieren wird. Durch den Kauf kurzlaufender Papiere und den Verkauf langlaufender Papiere wird sie dazu beitragen, dass sie ihre politischen Ziele erreicht und die Kurve wieder steiler verläuft. Dies sollte zu einer geringeren Notwendigkeit für das Erhöhen der kurzfristigen Zinsen führen, um den noch vorhandenen unkonventionellen geldpolitischen Maßnahmen entgegenzuwirken, die an den Märkten noch im Gang sind.

Operation Twist wurde von der Fed erstmals Anfang der 60er Jahre eingesetzt, um die Zinskurve aktiv zu verzerren. Diesmal hoffen wir auf die Operation „Perfekt“, dass die Fed ihre wichtigsten geldpolitischen Ziele in Form einer Maximierung der Beschäftigung, stabiler Preise und moderater langfristiger Zinssätze erreicht. Ich denke, das kann sie schaffen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden