Ausblick Die Aussichten für die globalen Anleihenmärkte 2016

Divergenz wird uns erhalten bleiben

Auf den ersten Blick sah es vielleicht nicht so aus, aber 2015 war für US-amerikanische und britische Staatsanleihen ein Baissemarkt mit Renditen, die über fast das gesamte Laufzeitspektrum um ca. 20 bis 30 Basispunkte (BP) nach oben gegangen sind. Europäische Anleihen haben im krassen Gegensatz dazu neue Rekordtiefen erreicht – zunächst als die Europäische Zentralbank (EZB) quantitative Lockerungsmaßnahmen bekannt gab und die Zinsen in negatives Territorium drückte und dann erneut im Vorfeld der Dezembersitzung in Erwartung weiterer Stimuli. Deutsche Staatsanleihen haben mittlerweile für Laufzeiten bis zu sechs Jahren negative Renditen und selbst spanische und italienische Schuldtitel, die bis 2012 noch hohe Ausfallwahrscheinlichkeiten eingepreist hatten, handeln am kurzen Ende der Kurve mit negativen Renditen.

Andernorts im Anleihensegment sahen wir vorwiegend stabile Spreads bei Unternehmensanleihen mit Investment Grade (IG) in Großbritannien und Europa, auch wenn erneut einige Eventrisiken Aufmerksamkeit verlangten. Beispielsweise litten die Spreads von VW-Anleihen stark unter den Folgen des Abgasskandals. US-amerikanische IG-Anleihen haben in diesem Jahr eine Underperformance verzeichnet. Die Unternehmen haben ein enormes Schuldenvolumen begeben, was vielleicht in der Erwartung geschah, dass die Renditen in Tandem mit der Zinserhöhung der Notenbank (Fed) nach oben gehen werden. Der US-Markt zeichnete sich außerdem durch eine fundamentale Verschlechterung der Kreditqualität aus: Der Verschuldungsgrad ist angestiegen, was sich teilweise aus Aktienrückkäufen sowie Fusionen & Akquisitionen erklärt, die über Schulden finanziert wurden. Die größte Underperformance kam 2015 von US-amerikanischen Hochzinsanleihen. Sie setzten damit eine Tendenz fort, die gegen Ende 2014 ihren Anfang nahm, als Anleihen aus energienahen Bereichen (Bohrinseln, Pipelines, Exploration und Raffination) einen längeren Ölpreisverfall einzupreisen begannen. Anleihen aus den Segmenten Metall und Bergbau wurden ebenfalls abgestoßen, nachdem andere Rohstoffpreise wie für Kupfer und Eisenerz ihren tiefsten Stand seit vielen Jahren erreichten. Abgesehen von Rohstoffnamen und Energiewerten werden keine nennenswerten Ausfälle erwartet.

Für US-amerikanische und britische Staatsanleihen mag es ein Baissemarkt gewesen sein, für die Schwellenmärkte (EM) kam es im Vergleich dazu noch härter. Schwellenmarktanleihen in lokalen Währungen hatten ein furchtbares Jahr. Die Konjunkturabkühlung in China gab den Ängsten um das weltweite Wachstum Nahrung und hatte negative Auswirkungen auf rohstoffexportierende Schwellenländer. Mit diesen zunehmenden Sorgen nahmen auch die „Renditetouristen“ aus den Industriestaaten zu, was die EM-Anleihenpreise weiter nach unten drückte. Viele EM-Anleihen in lokalen Währungen rentieren nun mit mehr als 7% (brasilianische Renditen liegen über 15%). Sehen wir dies in Kombination mit einem Wertverlust der Währungen um 20-30% gegenüber dem US-Dollar, so ergeben sich für den Beginn des nächsten Jahres deutlich verbesserte Bewertungen von EM-Schuldtiteln.

Bleiben wir beim US-Dollar: Vor dem Hintergrund der wachsenden Erwartung auf eine Zinserhöhung der Fed konnte die US-Währung erneut sehr starke 12 Monate verzeichnen. Nach zwei Jahren als Position mit starker Überzeugungskraft stellt sich die Frage, ob die Bewertung des Dollars bereits eine Zukunft mit höheren Zinsen reflektiert und das Wachstum in anderen Teilen der Welt verlangsamt. Seit Mitte 2014 ist der US-Dollar-Index um fast 25% nach oben gegangen. Teilweise lässt sich dieser Wertzuwachs dadurch erklären, dass der US-Dollar zum einen in Zeiten neu entfachter geopolitischer Spannungen (Ukraine, Syrien) seine Position als sicherer Hafen gefestigt und zum anderen die wirtschaftliche Schwäche Chinas andere Länder in der Region angesteckt hat. Ein anderer wichtiger Grund ist jedoch das „Finanzwort“ des Jahres für 2016: Divergenz. Nicht nur steigen wahrscheinlich die Zinsen im nächsten Jahr, in der Eurozone, Japan und besagten Schwellenländern sind weitere konjunkturelle Stimuli eher wahrscheinlich als unwahrscheinlich.

Die Positionierungen für 2016

Ein Zentralbankvertreter mit geldpolitischer Entscheidungskraft hat mir kürzlich gesagt, dass „die am wenigsten offensichtlichste Richtung der Geldpolitik diejenige ist, die von den Anleihenmärkten eingepreist ist“. Der US-Zins-Futures-Markt geht von einer schrittweisen Zinserhöhung aus, d.h. auf 2% in den nächsten beiden Jahren. Laut meinem Gesprächspartner sind die Aussichten für Wachstum und Inflation zweigleisig. Entweder ist die schwache Inflation symptomatisch für tiefer liegende Probleme der globalen Wirtschaft. In diesem Fall sind weitere geldpolitische Maßnahmen und unkonventionelle Vorgehensweisen notwendig. Oder aber die jüngste Lohnkostenentwicklung setzt sich fort und die Inflation kommt schnell wieder auf Zielkurs. In diesem Szenario müssten die Inflationsraten deutlich zügiger steigen, als das der Markt derzeit erwartet. In unseren Augen haben wir vermutlich in vielen Bereichen des Arbeitsmarktes in den USA und Großbritannien die volle Kapazität erreicht und sehen wenig Wert in Staatsanleihen.

Wenn wir Recht behalten und sich die jüngste Lohninflation als nachhaltig erweist, dann sollte die Inflation in den entwickelten Ländern wieder auf über 1% klettern. Eine Rückkehr des Verbraucherpreisindex auf über 2%, die Zielmarke der Zentralbank, wird länger dauern, doch haben inflationsgebundene Anleihen eine hartnäckige Deflation eingepreist und es lohnt sich, hier einzusteigen. Versicherungen sind besser, wenn sie günstig sind. Dasselbe gilt für Inflationsschutz.

Das Wertpotenzial in Unternehmensanleihen

Im Bereich der Unternehmensanleihen ist es schwer vorstellbar, warum die Ausfallraten von ihrem derzeitigen Niveau deutlich steigen sollten. Die Fundamentaldaten verschlechtern sich langsam, doch scheinen die Spreads außerhalb des Energie- bzw. Rohstoffsektors die Investoren für ihr Kreditrisiko mehr als zu kompensieren. Die Liquiditätsrisiken sind allerdings weiterhin hoch, was daran liegt, dass die wachsenden Volumina an den Märkten für Unternehmensanleihen von einer weniger ausgeprägten Fähigkeit und Bereitschaft der Investmentbanken begleitet wurden, Anleihen in ihrer Bilanz zu halten. Wir sind der Meinung, dass Investoren sowohl für ihr Kredit- als auch für ihr Liquiditätsrisiko kompensiert werden müssen und aus einer reinen Investmentperspektive mehr als gewünscht in Kassageschäfte und liquide Anleiheninstrumente investieren sollten.

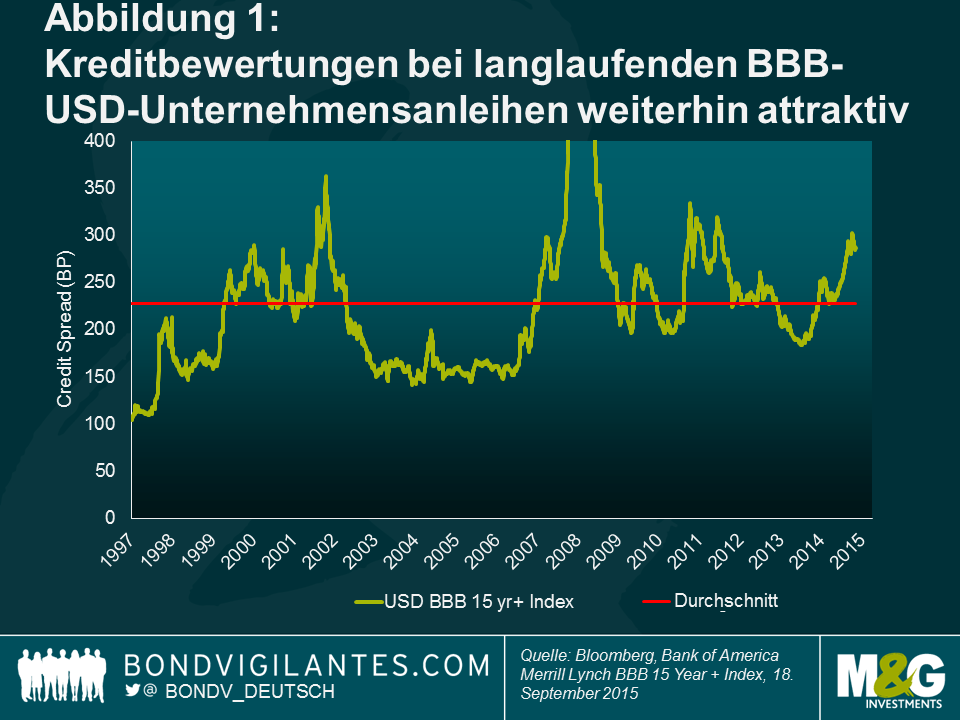

Mit Blick auf 2016 kommen zwei wichtige Faktoren ins Spiel, die Rückendeckung geben. Erstens werden die Credit Spreads von IG-Unternehmensanleihen und Hochzinspapieren (HY) für die erwarteten Ausfallraten wahrscheinlich mehr als entschädigen. Investoren, die Unternehmensanleihen bis zur Endfälligkeit halten, sollten Investments in Staatsanleihen gegenüber eine Outperformance verzeichnen. Zweitens leben wir in einer Welt mit negativen Renditen auf Staatsanleihen und die Nachfrage von Anlegerseite nach Unternehmenskrediten ist solide. Wir sehen ein exzellentes fundamentales Wertpotenzial insbesondere bei langlaufenden US-Anleihen mit BBB-Rating. Hier finden sich bei für uns attraktiven Unternehmen Spreads zwischen 250 und 350 Bp über US-Staatsanleihen (siehe Abbildung 1).

Abbildung 1: Kreditbewertungen bei langlaufenden BBB-USD-Unternehmensanleihen weiterhin attraktiv

Quelle: Bloomberg, Bank of America Merrill Lynch BBB 15 Year + Index, September 2015

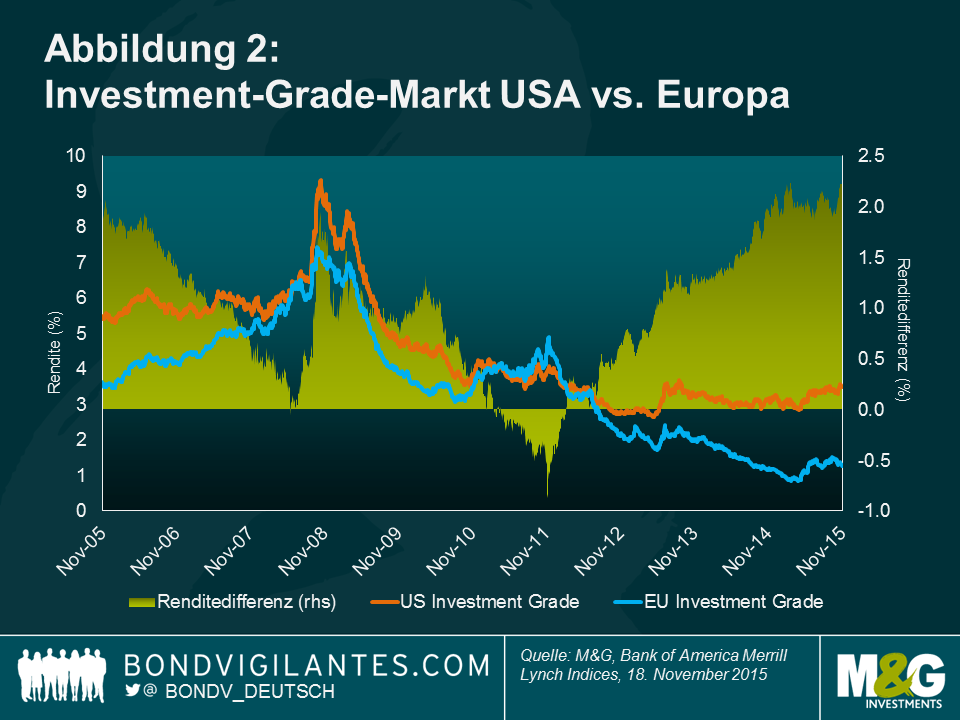

US-Investment-Grade mussten 2015 eine Underperformance hinnehmen, da sie durch das schiere Emissionsvolumen in Erwartung eines Zinserhöhungszyklus durch die Fed belastet wurden. In der Folge liegen die Renditen auf Indexebene nun um mehr als 2% über denen europäischer IG-Anleihen (siehe Abbildung 2).

Abbildung 2: Investment Grade Spreads USA vs. Europa

Quelle: M&G, Bank of America Merrill Lynch Indices, 18. November 2015

Es wird zwar allgemein die Auffassung vertreten, dass Unternehmensanleihen teuer sind, doch sollte dabei bedacht werden, dass die Spreads globaler Unternehmensanleihen im Laufe der letzten 20 Jahre zu 73% der Zeit enger waren, als sie jetzt sind. Nach der Ausweitung der Spreads im August und September bestand meine globale Anleihenstrategie darin, das Kreditrisiko im Segment Investment Grade und bei Hochzinsanleihen zu erhöhen.

Dies bedeutet aber nicht, dass wir uns nicht mit Herausforderungen konfrontiert sehen. Wir denken, dass es bei einem erheblichen Teil der „Überkompensation“ für Kreditinvestoren in dieser Anlageklasse nicht so sehr um das Kreditrisiko, sondern vielmehr um das Liquiditätsrisiko geht. In 2015 gab es ein paar Tage, als der Risikoappetit sich in Luft auflöste und die Märkte für Unternehmensanleihen fast dichtmachten. Das Management des Liquiditätsrisikos in einem Portfolio ist ebenso wichtig wie die Auswahl der Unternehmen. Dies kann bedeuten, dass Ihr Portfolio mehr Barwerte oder Staatsanleihen enthält, als es Ihren Idealvorstellungen entspricht oder bestimmte, komplexere Anleihen gemieden werden. Gleichfalls ist die Verwendung von CDS-Indizes von daher wichtig, weil es sich um eine extrem liquide Methode handelt, das Kreditrisiko eines Fonds zu erhöhen oder zu reduzieren.

Andere Herausforderungen gehen auf das Verhalten der Emittenten von Unternehmensanleihen zurück, das zunehmend zu wünschen übrig lässt. Beispielsweise sind Anleiheninvestoren von fremdfinanzierten Fusionen & Akquisitionen nicht sonderlich angetan, wenn sie zu einer Herabstufung des Ratings führen oder wenn sie mit der Absicht begeben werden, Aktienrückkäufe zu finanzieren (oder dem Geschäftsinhaber seine dritte Jacht). Diese Art Emission kommt an die Märkte zurück und der Verschuldungsgrad von Unternehmen nimmt zu. Die Zeiten mit positiven Effekten durch verbesserte unternehmerische Fundamentaldaten sind also vorbei, während gleichzeitig die idiosynkratischen Risikofaktoren zugenommen haben (der VW-Abgasskandal führte z.B. dazu, dass die 10-jährigen Anleihen des Unternehmens um ca. 10% nachgaben) und wir außerdem sektorspezifische Einbrüche sahen: Hochzinsanleihen aus dem Energiesektor haben parallel zum Preisverfall für Öl eine ernste Underperformance verzeichnet. Viele Anleihen handeln nun zu Preisen, wie sie für notleidende Titel typisch sind (Rohstoffnamen wie Glencore litten ebenfalls). Die Ausfallraten für globale Hochzinsanleihen liegen bei 2,5% p.a. und werden zunehmen, doch besteht angesichts der um 6% höheren Spreads gegenüber Staatsanleihen noch ausreichend Spielraum für eine Outperformance.

Abgesehen davon bieten sich die besten bewertungsbedingten Investmentchancen an den globalen Anleihenmärkten aufgrund des Ausverkaufs bei Schwellenmarktanleihen und Währungen. Die erheblichen Risiken bleiben allerdings bestehen, d.h. sowohl durch den anhaltenden Rückgang des Welthandels als auch durch innenpolitische Ereignisse und eine Verschlechterung der Finanzsituation. Wir haben unsere EM-Short-Position geschlossen, zögern aber noch, der Anlageklasse ein durchweg positives Zeugnis auszustellen.

Letztlich sei noch darauf verwiesen, dass sich der Dollar normalerweise im Vorfeld einer Zinserhöhung durch die Fed gut entwickelt. Die Stärkung der US-Währung mag zwar im Vergleich zu früheren Haussezyklen relativ bescheiden sein, doch gehen wir von einer Outperformance aus, die sich im Fahrwasser der anhaltenden, großen „Divergenz“ und auf Basis einiger fundamentaler Bewertungen in das neue Jahr strecken sollte. Unter Berücksichtigung der umfangreichen Positionierungen von Investoren ist das Gewinnpotenzial jedoch wie gesagt nicht so hoch wie in der Vergangenheit.

Die ungekürzte Version von Jim Leaviss’ „Panoramic Outlook 2016″ für die globalen Anleihenmärkte findet sich unter:

In der Schweiz wurde diese Finanzwerbung erstellt von M&G Securities Limited. Eingetragener Sitz: Laurence Pountney Hill, London EC4R 0HH, von der Financial Conduct Authority in Großbritannien autorisiert und beaufsichtigt. Herausgeber Carnegie Fund Services S.A., 11, rue du Général-Dufour, 1204 Genf, beaufsichtigt durch die Eidgenössische Finanzmarktaufsicht. In Deutschland, Österreich und Luxemburg wird diese Finanzwerbung herausgegeben von M&G International Investments Ltd. Eingetragener Sitz: Laurence Pountney Hill, London EC4R 0HH, von der Financial Conduct Authority in Großbritannien autorisiert und beaufsichtigt.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden