¿Quién gana más si el BCE compra deuda corporativa? Los franceses

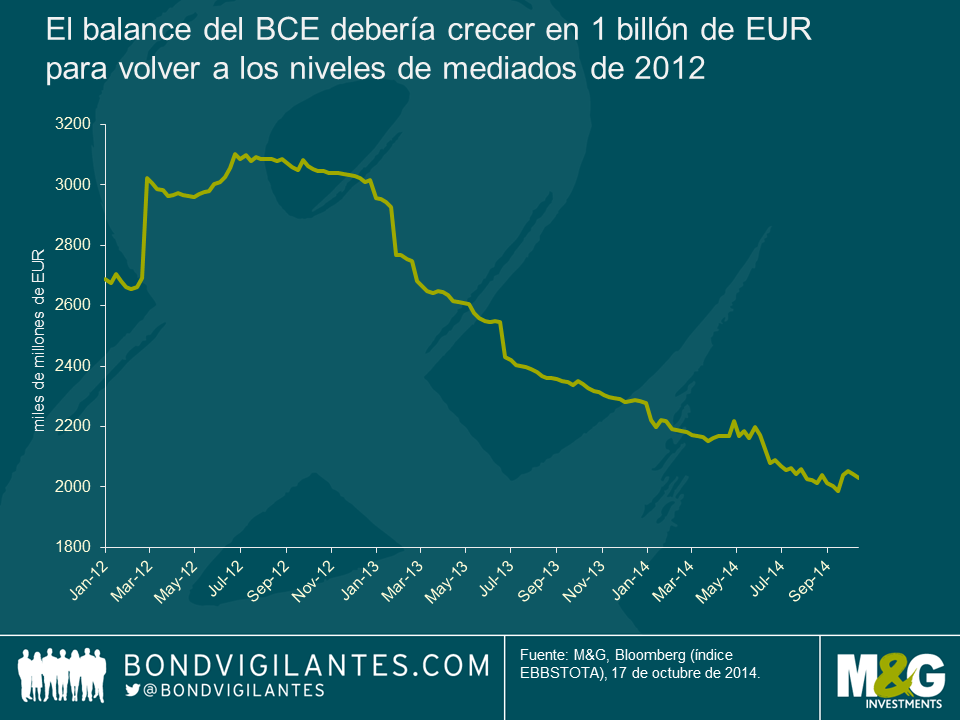

La compra de 1.700 millones de euros en deuda garantizada realizada la semana pasada por el Banco Central Europeo (BCE) marcó el comienzo definitivo del programa «QE light» de la eurozona. Hasta la fecha, la entidad se ha concentrado en cédulas hipotecarias y titulizaciones de activos (ABS), pero un artículo de Reuters publicado hace unos días causó expectación entre los inversores, al especular que el BCE podría no tardar en considerar la compra de bonos corporativos en el mercado secundario en el marco de su programa de QE. Aunque sus oficiales desmintieron rápidamente estos rumores, el BCE ya había manifestado su intención de devolver su balance al nivel de 2012 para impulsar la demanda; ello equivaldría a la compra de 1 billón de euros en activos, con lo que muchos disputan que esto pueda lograrse únicamente mediante compras de cédulas y ABS. Teniendo en cuenta que un QE con deuda soberana supondría básicamente la financiación de gobiernos por parte del BCE, la mejor alternativa sería la deuda corporativa, o «QE plus».

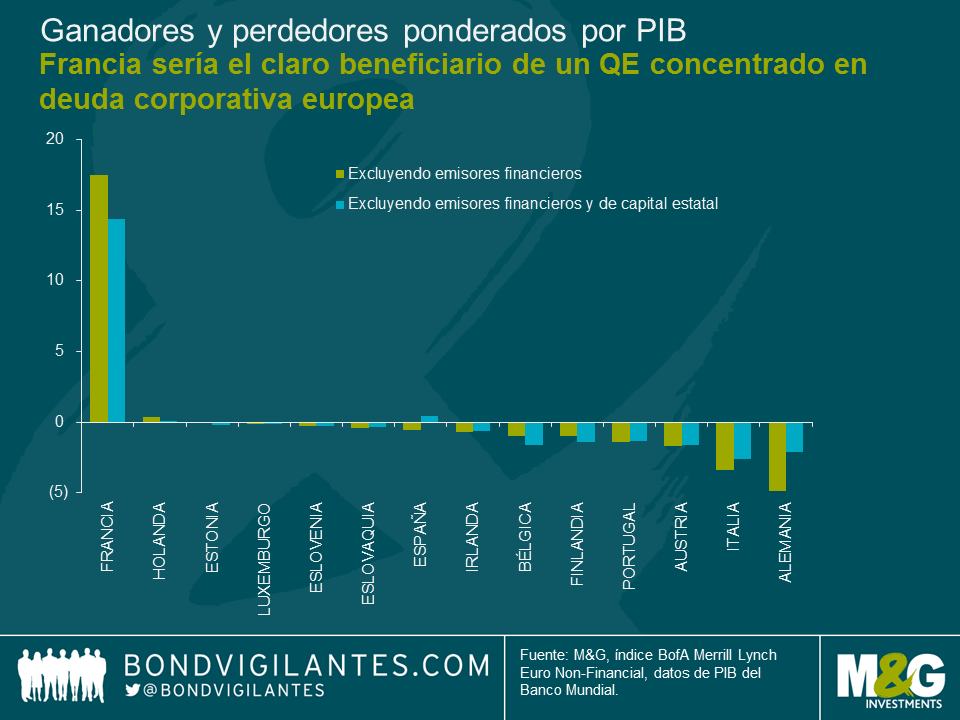

¿De implementarse el «QE plus», qué países europeos saldrían más beneficiados? Asumiendo que el BCE tratará de comprar bonos denominados en euros emitidos por un amplio abanico de compañías europeas, he filtrado el índice Merrill Lynch Euro Non-Financial y lo he reponderado para obtener un indicador representativo de un universo teórico de emisores corporativos elegibles. A continuación, he calculado la contribución de cada país individual al PIB de la eurozona (excluyendo, eso sí, a Chipre, Grecia, Letonia y Malta del análisis, al no estar incluidos en el índice original). Acto seguido, he medido la diferencia entre ambas variables para determinar quiénes podrían ser los principales ganadores y perdedores en un mundo «QE plus» en términos de demanda. Pese a tratarse de un enfoque altamente hipotético, los resultados son interesantes. El claro ganador es Francia, con un diferencial del 17,5%: el país representa un 21,7% del PIB de la eurozona, pero potencialmente podría ser escenario de un 39% de todas las compras de bonos corporativos del BCE. Holanda es el único otro país susceptible de experimentar una demanda de deuda superior a su contribución al PIB de la zona euro. El resto de países miembros parecen sufrir, especialmente Alemania: el motor de la eurozona genera una cuarta parte del PIB de la región, pero es el último de la lista. En el caso de Estonia y Luxemburgo, ambas variables parecen equilibradas. Todos los países periféricos registran diferenciales de demanda negativos, pero Italia y Portugal parecen ser los más perjudicados.

Añadiendo un filtro adicional y asumiendo que el BCE descartaría la compra de entidades con capital gubernamental –por ejemplo compañías industriales y de servicios públicos– en línea con su renuencia a financiar gobiernos, obtenemos un universo más refinado. La mayoría de los países continúan beneficiándose menos de lo que les correspondería (debido a la ganancia de Francia), pero en menor medida. Las dos excepciones son Bélgica y Finlandia, que salen perdiendo. En cambio, España se une a Francia y a Holanda como beneficiaria neta de las compras de deuda corporativa del BCE. El otro país destacado al aplicarse este criterio es Estonia, que se une a las filas de los perdedores al no tener bonos elegibles en el nuevo universo de deuda (su contribución previa al indicador era a través de una compañía de servicios públicos propiedad del estado).

Quiero advertir nuevamente de que este enfoque es muy teórico, pero vale la pena reflexionar sobre los resultados que arroja. Aunque el BCE podría optar por un enfoque uniforme y descentralizado, no cabe duda de que habrá ganadores y perdedores políticos (y este no es un debate claramente definido de tipo núcleo/periferia). Esto es especialmente cierto si el BCE continúa estableciendo excepciones en su programa de flexibilización cuantitativa, lo cual no hace más que reducir su universo de inversión potencial. Si el BCE desea seriamente superar la perspectiva de años de deflación, debería dejarse de «QE light» o incluso de «QE plus», y concentrarse en el mercado de deuda más grande y más líquido a través de una QE de deuda soberana en toda regla.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes