Panorama hebdomadaire : La plaie d’octobre

Comme d’accoutumé en octobre, les marchés actions et obligataires ont connu des difficultés, les investisseurs se montrant inquiets quant à l’impact de la hausse des taux et des guerres commerciales sur la croissance économique et la rentabilité des entreprises. Plusieurs signes apparus durant le mois attestent d’un ralentissement, en particulier en Europe et en Asie. En effet, la croissance du PIB de la zone euro au troisième trimestre est inférieure aux anticipations, notamment en raison du « surplace » économique de l’Italie. En Asie, la production industrielle a reculé de 1,1 % en septembre au Japon tandis qu’elle enregistre sa chute la plus importante de ces dix dernières années en Corée du Sud. L’indice PMI manufacturier chinois est également ressorti inférieur aux attentes en octobre, ce qui amène le renminbi à 6,97 face au dollar, son plus bas niveau depuis dix ans. À Wall Street, les bénéfices des entreprises ont déçu : les principaux indices actions sont en baisse de 8 % par rapport au mois précédent. Outre Atlantique, après douze années à la tête du gouvernement, la Chancelière allemande Angela Merkel se retirera à l’issue de son mandat. La Banque du Canada a relevé ses taux, faisant chuter le prix du baril de pétrole à 66 dollars, contre 76 dollars plus tôt dans le mois. Les spreads des obligations d’entreprises mondiales se sont écartés. Pour une expérience vraiment terrifiante, ne ratez pas les graphiques annuels de M&G – ce qu’ils révèlent pourraient bien donner des sueurs froides aux investisseurs pour cet Halloween.

Si les valeurs refuges traditionnelles telles que le Bund allemand, le dollar américain et le yen japonais ont progressé en octobre, d’autres actifs insoupçonnés ont tiré leur épingle du jeu, profitant des récentes turbulences : le peso argentin, le réal brésilien et la lire turque ont bondi parallèlement à la hausse du dollar. En effet, ces trois pays ont tenu leurs engagements visant à relever l’économie : le FMI a validé le renforcement du plan de sauvetage de l’Argentine, lequel passe donc à 56 milliards de dollars, et la Turquie a maintenu ses taux d’intérêt à 24 %, permettant ainsi à la lire de récupérer près de la moitié des pertes engendrées durant l’été. Au Brésil, le réal a atteint 3,7 unités pour 1 dollar, contre 4,2 en septembre, après la victoire du candidat d’extrême droite Jair Bolsonaro aux élections générales dimanche dernier. Les devises du Chili, de la Colombie et du Mexique ont en revanche dégringolé durant le mois, tout comme les cours du pétrole et des principales matières premières telles que le cuivre, qui peinent à progresser dans un tel environnement. Après des passages difficiles, le Royaume-Uni ressort lui aussi gagnant.

En hausse :

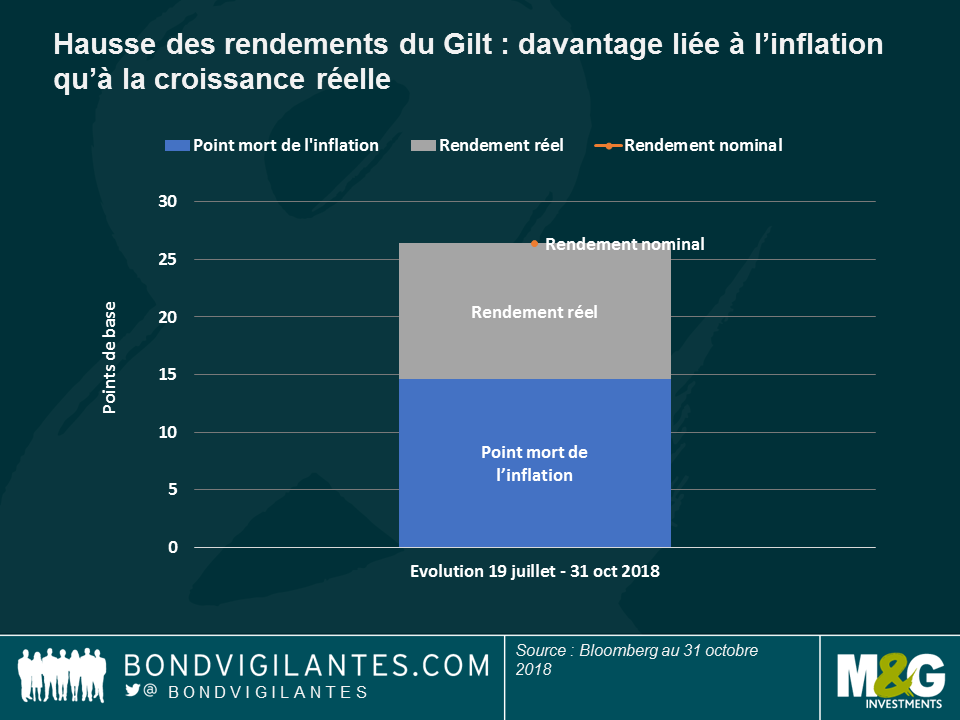

Royaume-Uni : la fin de l’austérité ? Le Gilt et les obligations indexées sur l’inflation du Royaume-Uni ont généré parmi les meilleures performances des cinq dernières séances, avec une hausse de 0,8 % et 2,3 % respectivement, profitant de la fin de l’austérité telle qu’annoncée lundi dans le discours sur le budget du chancelier Philip Hammond. Cette nouvelle fait suite à une hausse des anticipations en matière de recettes fiscales et à la baisse des besoins d’emprunt (après 10 années de taux historiquement bas). Les rendements du Gilt ont progressé (toutefois pas suffisamment pour compenser le creux du mois d’octobre de manière générale), et les anticipations d’inflation ont été largement revues à la hausse. Dans ce contexte, les obligations indexées sur l’inflation (appelées « linkers ») enregistrent les meilleures performances parmi les 100 classes d’actifs suivies par notre étude Panoramic Weekly, avec +2,3 % au cours des cinq dernières séances, et 3,7 % sur la totalité du mois d’octobre. Les prévisions de croissance de P. Hammond pour l’année prochaine, elles aussi révisées à la hausse, et les obstacles liés au Brexit, devraient générer de l’inflation, ce qui constitue le principal moteur derrière la hausse des rendements nominaux britanniques (c.f. graphique). Depuis la mi-juillet, les rendements du Gilt ont augmenté de 26 points de base (pb), tirés davantage par la hausse des anticipations inflationnistes (14 pb) que par celle des taux réels (11 pb), qui dépendent généralement des taux de croissance réels. Pour connaitre l’état réel du budget britannique, consultez l’article d’Anjulie Rusius : « Le Royaume-Uni en a-t-il terminé avec l’austérité ? D’où le budget de l’automne. »

Obligations émergentes indexées sur l’inflation – les grands gagnants du mois : Les obligations indexées sur l’inflation des marchés émergents ont généré les meilleures performances des 100 classe d’actifs de l’univers de notre PW. La dette brésilienne figure en tête du peloton. En effet, après avoir atteint 10,7 % en janvier 2016, la croissance des prix du Brésil a chuté à moins de 3 % en l’espace de seulement 16 mois, pénalisée par une importante récession et une série de relèvements de taux fin 2015. Après une année relativement stable, le pays a renoué avec la croissance et l’inflation s’est accélérée dès le mois de juin 2018. Les linkers se sont toutefois envolés à mesure que le candidat d’extrême droite favorable à la croissance J. Bolsonaro progressait dans les sondages. Si sa victoire dimanche dernier est de bon augure pour la croissance future du pays, elle laisse cependant place à d’éventuelles déceptions compte tenu des nombreuses attentes qui reposent sur ses épaules et son manque d’expérience au Parlement.

En baisse :

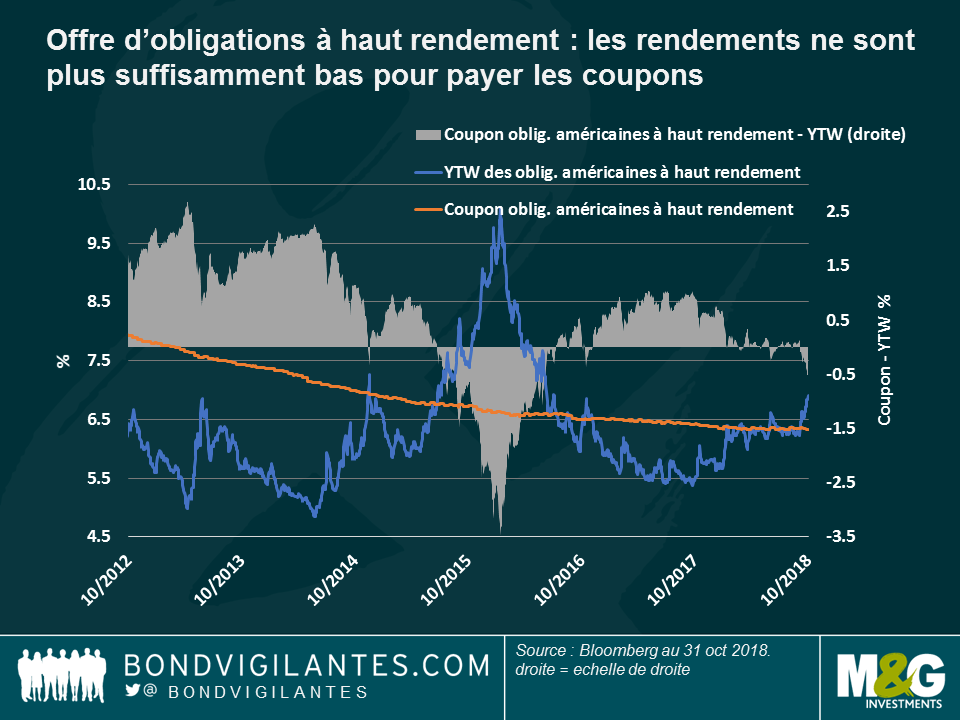

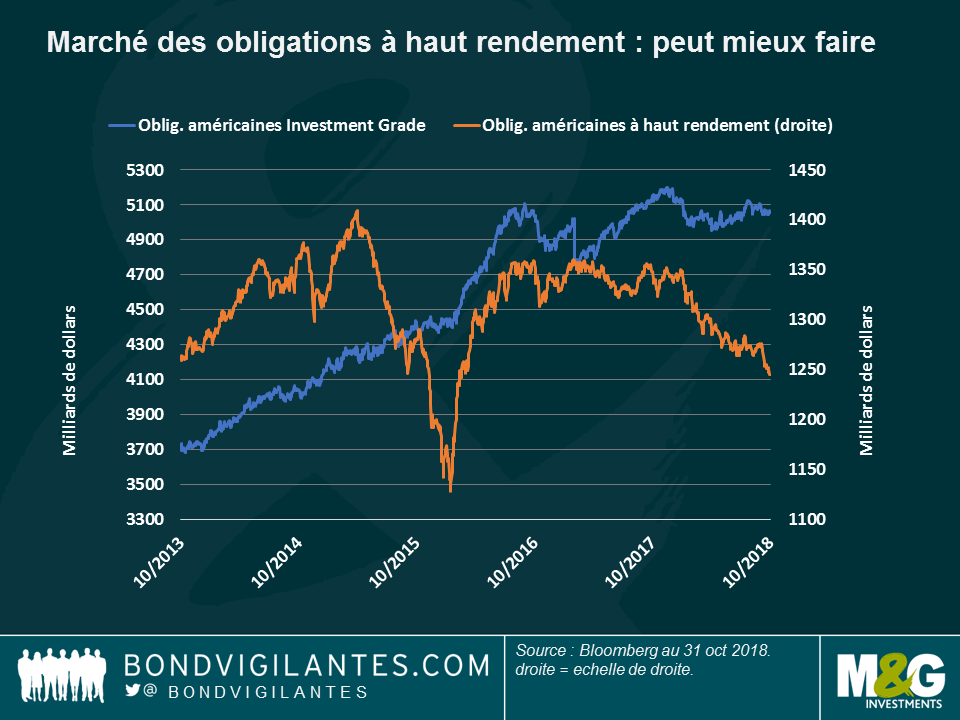

Offre d’obligations à haut rendement – trop chères : La pénurie d’obligations américaines à haut rendement cette année fait sourire les investisseurs. Ce facteur technique soutient en effet les faibles spreads et les rendements positifs de la classe d’actifs, contrairement aux autres titres de l’univers obligataire. Néanmoins, les émetteurs à haut rendement ne se montrent pas aussi enthousiastes. Selon Crédit Suisse, les rendements des obligations américaines à haut rendement (6,9 %) ont dépassé le coupon moyen versé aux investisseurs (6,3 %), ce qui rend le titre peu viable et, contrairement à avant, les coûts d’emprunt ne sont plus suffisamment bas pour permettre un paiement facilité. Le graphique montre que la situation se répète uniquement en période de difficultés, comme à la fin de l’année 2015, où le marché du crédit suivait une tendance à la baisse en raison de la faiblesse de la croissance et de l’effondrement des cours pétroliers. Comme le montre le deuxième graphique, la faible offre entraîne une réduction de la classe d’actifs, en particulier par rapport aux autres titres obligataires de qualité Investment Grade, dont les volumes ne cessent de gonfler sur les marchés depuis dix ans en raison de la faiblesse des taux. Pour en savoir plus sur l’impact des taux bas et la hausse ultérieure des obligations, consultez l’article de Lu Yu : « Méfiez-vous de la consommation excessive de dette ».

Pétrole – faire fi de D. Trump : Les cours pétroliers ont chuté de près de 10 % en octobre, pénalisés par la montée des incertitudes entourant les perspectives économiques mondiales et l’annonce selon laquelle la Chine et l’Inde, deux grands importateurs de pétrole iranien, continueront leurs achats de pétrole en dépit des sanctions à venir des États-Unis à l’encontre de l’Iran. Ces sanctions avaient entraîné un rebond des cours pétroliers en septembre, mais elles ont depuis été presqu’entièrement effacées. En outre, la volonté du nouveau président mexicain, qui souhaite que Pemex, la première compagnie pétrolière du pays, privilégie l’offre locale au détriment des importations, a également pesé sur le cours. Cette baisse est toutefois un soulagement pour beaucoup. En effet, la hausse des prix du pétrole a entraîné 11 des 12 dernières récessions aux États-Unis. Cliquez pour en savoir plus.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes