Due grandi domande: recessione e inflazione – Parte seconda

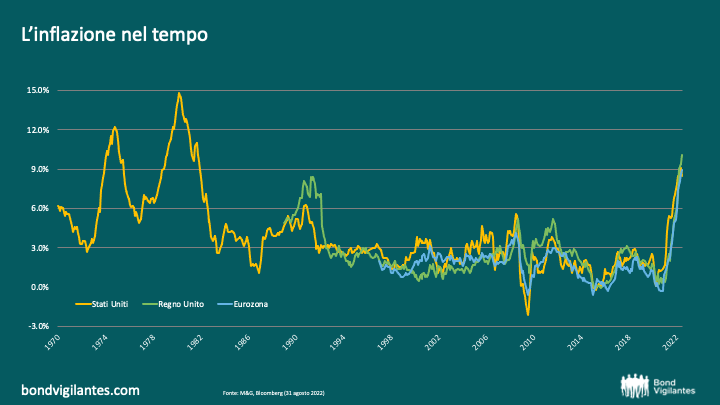

Dopo il blog sulla recessione avevamo stabilito che avremmo affrontato la tematica dell’inflazione, la vera grande differenza nel ciclo economico in quest’occasione, come illustrato nel grafico sottostante.

Stando a molti osservatori di mercato, la causa comune dell’attuale inflazione è la carenza di offerta, che si tratti di materie prime, di produzione o di manodopera. I banchieri centrali hanno spesso sottolineato questi effetti: “I vincoli dal lato dell’offerta sono peggiorati”, dichiarava il presidente della Fed Powell alla fine dello scorso anno. “I rischi sono chiaramente quelli di strozzature più lunghe e più persistenti, e quindi di un’inflazione più elevata”[1].

Questi aspetti contribuiscono al risultato inflazionistico: l’offerta e la domanda contano. L’inflazione, tuttavia, è l’equilibrio tra l’offerta relativa di denaro e ciò che questo denaro acquista. È un aspetto su cui le banche centrali non si stanno esprimendo molto. Oggi approfondiremo questo tema.

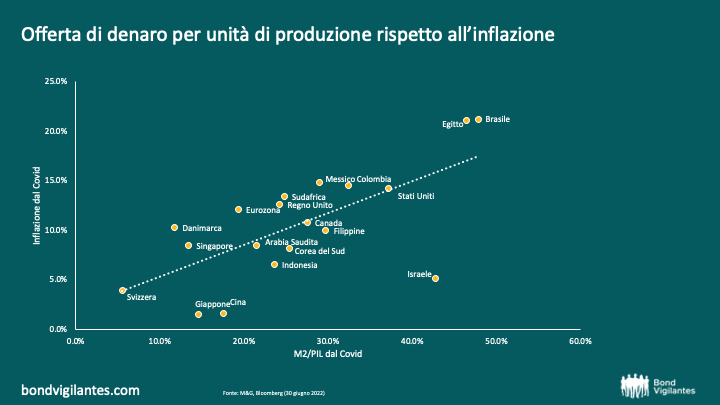

Di seguito è riportato un grafico dell’aumento dell’offerta di moneta per unità di prodotto, misurato da M2/PIL. A fronte di questo grafico sono riportati i risultati dell’inflazione nelle stesse economie. Come direbbe il manuale di economia, l’aumento dell’offerta di moneta influisce notevolmente sull’inflazione. In parole povere, la carenza di offerta di beni e servizi è stata accolta da un’ondata dell’offerta di moneta. Si potrebbe sostenere che sia l’eccessiva abbondanza di denaro a contribuire in modo decisivo all’inflazione attuale.

Abbiamo già discusso il funzionamento del cosiddetto denaro elicottero. Le banche centrali stanno ora cercando di riportare la crescita dell’offerta di moneta a livelli più normali e di far crollare il surplus monetario in essere attraverso il QT (quantitative tightening, ovvero inasprimento quantitativo). Le banche centrali disporrebbero di tre misure da attuare qualora decidessero di ripulire quest’inondazione di denaro.

In primo luogo, potrebbero semplicemente lasciarla “asciugare al sole”. Ciò comporterebbe l’accettazione dell’inflazione da loro stesse causata e la speranza che non si verifichino effetti inflazionistici secondari nell’economia, in primo luogo attraverso il cambiamento delle aspettative di inflazione. Questa politica accomodante significherebbe non alterare lo stock monetario e lasciare che l’impulso della politica precedente si spenga.

In secondo luogo, si potrebbe assorbire la liquidità con una stretta quantitativa, in modo da arginare l’inflazione futura a un ritmo più rapido.

In terzo luogo, potrebbero attuare una politica ciclonica di rapida stretta, risucchiando quanto più denaro possibile dall’economia. Ne conseguirebbe un rapido crollo dell’inflazione, ma questo approccio ciclonico rischierebbe di danneggiare l’economia in generale.

È probabile che le banche centrali seguano uno schema a metà tra la prima e la seconda opzione. Ciò significa che l’inflazione persisterà, ma poi scenderà con il consueto ritardo monetario, come del resto è salita con il consueto ritardo monetario. L’inflazione sarà quindi probabilmente temporanea, ma la definizione del periodo “temporaneo” è nelle mani dei banchieri centrali.

L’attuale conversazione sull’inflazione si basa su vincoli di offerta di beni e servizi. Forse il dibattito dovrebbe essere maggiormente incentrato sui vincoli dell’offerta di moneta da attuare per ridurre l’inflazione. Le banche centrali possono riportare l’inflazione verso l’obiettivo, ma si tratta di capire quanto velocemente decidano di farlo.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.