Ora che gli economisti predicono un rialzo dei tassi della Fed, possiamo trarre qualche insegnamento dalla “finta della Fed” del 2013?

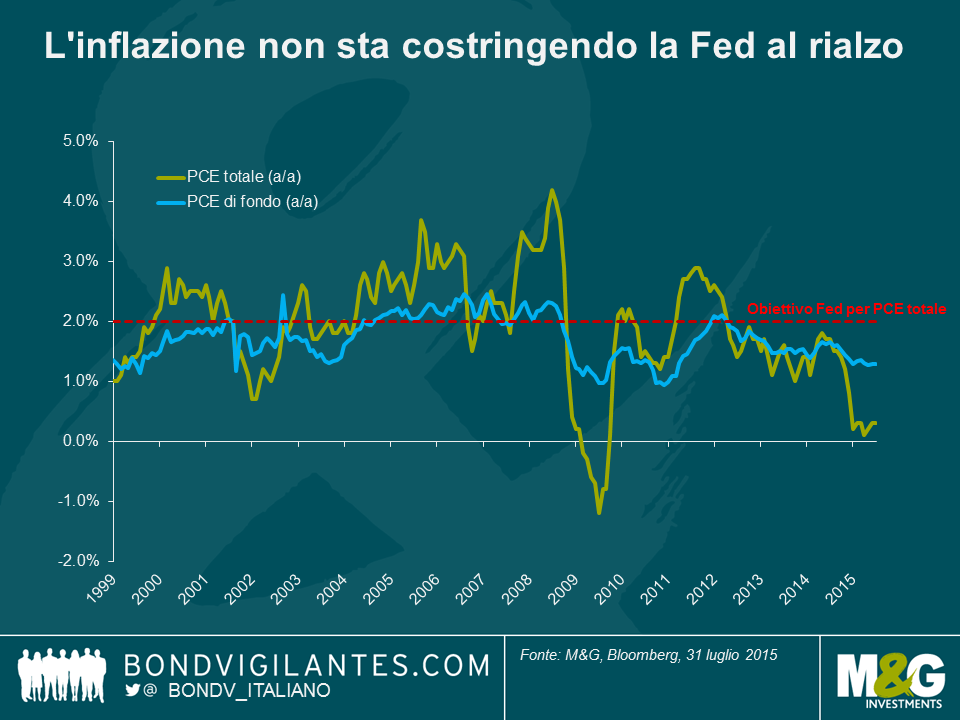

Trentacinque dei quarantuno economisti sondati da Bloomberg attualmente si aspettano che il FOMC aumenti il tasso sui fed fund il 17 settembre, avviando così un periodo di normalizzazione della politica. Quasi tutti hanno fatto riferimento alla dichiarazione di luglio del FOMC, che sottolineava i dati migliori in giugno e suggeriva un certo progresso verso le condizioni necessarie per un rialzo dei tassi. Quegli economisti che prevedono un rialzo vi diranno che l’economia statunitense si sta riprendendo dalla debolezza invernale, il mercato del lavoro continua a fare progressi e l’inflazione di fondo è relativamente vischiosa (il PCE core è all’1,3% a/a), il che consente al FOMC di iniziare il lungo processo di inversione della politica monetaria ultra-espansiva.

I mercati, dal canto loro, scontano una probabilità di rialzo dei tassi del 50%. Non è detto che succeda a settembre, soprattutto dopo la debolezza dell’indice del costo del lavoro (ECI) pubblicato venerdì scorso. L’aumento dello 0,2% dell’ECI fino a giugno ha interrotto l’accelerazione di stipendi e salari iniziata un anno fa. Per un FOMC che segue da vicino la situazione sul mercato del lavoro, il dato ECI deludente ha aperto qualche crepa nel ragionamento degli economisti.

Sono passati solo due anni da quando numerosi economisti si prendevano a schiaffi da soli per aver previsto che la Fed avrebbe ridotto il programma di QE e i relativi acquisti di asset. All’epoca c’era un consenso quasi unanime sul fatto che Ben Bernanke avesse indicato un avvio del “tapering” già a maggio del 2013 e molti avevano scontato questo sviluppo nelle previsioni. Come sappiamo la Fed non ha fece nulla, nella comunità economica e finanziaria si instaurò un clima di profonda riflessione e fu coniata un’espressione a effetto (“finta della Fed”) per sottolineare in che misura la maggior parte degli economisti si fosse sbagliata.

La Fed ci ha detto ripetutamente che la politica monetaria è legata ai dati e non predeterminata. Il rapporto sull’occupazione di questo venerdì sarà estremamente importante ai fini della decisione della Fed di innalzare effettivamente i tassi oppure no, e sembra davvero che possa essere l’ago della bilancia. Ma c’è qualche insegnamento che possiamo trarre dal modo in cui la Fed si è comportata a settembre del 2013, quando ha scelto di sorprendere i mercati e andare avanti con il QE?

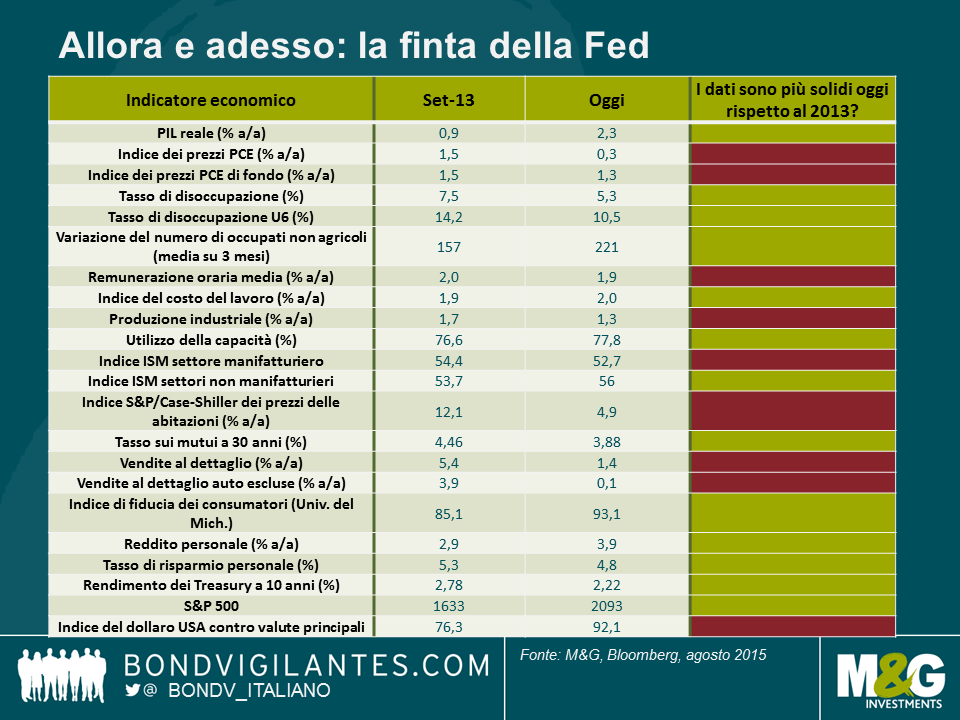

Osservando vari dati sull’economia interna, sembra che gli Stati Uniti siano in una situazione più solida rispetto a settembre 2013. La crescita è vigorosa, il tasso di disoccupazione basso, la fiducia dei consumatori è aumentata e l’indice ISM suggerisce un prosieguo dell’espansione economica. Sfortunatamente per coloro che invocano un rialzo dei tassi, l’inflazione è molto più bassa, le vendite al dettaglio di fondo sono piatte e il dollaro USA sarà un problema per le imprese statunitensi nell’immediato futuro. Inoltre, lo scenario economico globale è più debole in confronto al 2013, considerando le preoccupazioni per la crescita dell’economia cinese e la conseguente debolezza dei mercati emergenti, il rischio di contagio in Europa derivante dall’incertezza che circonda la Grecia e la possibilità di un referendum britannico sulla permanenza nell’UE nel 2016.

Questa analisi suggerisce che un ritocco al rialzo dei tassi da parte della Fed in settembre è tutt’altro che cosa fatta. Gli economisti intervistati da Bloomberg probabilmente trovano conforto nell’accodarsi al gregge. Credo che la decisione della Fed di agire oppure no sia meno importante che stabilire a che punto si trovi il tasso terminale sui Fed fund in un potenziale ciclo di rialzi. La contrazione della Fed in questo ciclo si prospetta insolitamente lenta, cauta e oggetto di un’efficace comunicazione ai mercati. Se è questo il caso, la reazione sui mercati obbligazionari dovrebbe essere relativamente positiva, in confronto agli incrementi dei tassi Fed del passato. Per vedere un ampio movimento verso l’alto dei rendimenti obbligazionari, ci vorrebbe una revisione delle aspettative di inflazione. Il dollaro in ascesa, la crescita dei salari positiva, gli alti livelli di indebitamento dei consumatori e i prezzi delle commodity in calo suggeriscono una scarsa probabilità che questo accada nel breve termine. Di conseguenza, qualsiasi reazione del mercato a un rialzo dei tassi in settembre si prospetta piuttosto contenuta, in termini storici.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes