Brasile: in una trappola distruttiva tra politica ed economia

Parte dell’ABC della serie di articoli sul debito latinoamericano

Il Brasile si trova attualmente in una trappola distruttiva tra politica ed economia.

Sul fronte politico, è impossibile investire in base al rumore quotidiano e ai rischi complessivi. Il possibile impeachment (45% delle probabilità come stima approssimativa) di Rouseff sarebbe comunque soggetto a diverse misure e difficoltà legali e potrebbe non aver luogo per almeno 6-9 mesi. Servono 342 voti e l’opposizione ne ha attualmente ottenuti soltanto 280 circa. Nel frattempo, il Congresso sarebbe finalmente distratto e l’economia continuerebbe ad arrancare fino al dissiparsi delle incertezze sui poteri al comando. Il fine ultimo dell’opposizione consiste nell’indebolire il più possibile il PT (Partito Laburista) prima delle elezioni di metà mandato del 2016 e delle presidenziali del 2018.

Allo stesso tempo, gli economisti locali credono che l’economia sia ancora a tre quarti dal toccare il fondo. Il consumo subisce le pressioni dei salari reali in caduta e della disoccupazione in aumento, e gli investimenti sono congelati fino a quando la direzione politica del Paese non avrà assunto un volto più chiaro. Il commercio netto può apportare un piccolo contributo, ma non abbastanza da risollevare la situazione, in quanto il Brasile è un’economia chiusa. Il deterioramento fiscale si è acuito in quanto i ricavi hanno un’elasticità superiore a uno e oltre il 90% delle uscite rappresenta spese non discrezionali che non possono essere tagliate facilmente senza l’approvazione del Congresso. Anche una nuova amministrazione, se debole, potrebbe non avere abbastanza supporto per disindicizzare pensioni e benefici dall’inflazione passata, azione che potrebbe permette al Brasile di uscire dalla crisi finanziaria. Non succederà mai nell’attuale contesto politico. Altre riforme strutturali, se introdotte (ad esempio, la sicurezza sociale e le pensioni dei funzionari pubblici) rappresenterebbero un segnale positivo, ma produrrebbero risultati solo nel lungo termine. La possibilità di ulteriori aumenti delle imposte per ridurre il deficit fiscale ha dato adito a una discussione inconcludente ma animata circa l’eventuale raggiungimento, da parte del Brasile, del punto ottimale della curva di Laffer (ovvero, il punto a partire dal quale ulteriori aumenti fiscali diventano controproducenti). La tassa sulle transazioni bancarie, che in teoria può raccogliere quasi l’1% del PIL, non sarà probabilmente introdotta (nonostante la promessa di eventuale condivisione parziale con governi locali a corto di liquidità) in quanto l’opposizione pone come condizione tagli alla spesa su aree politicamente sensibili (come le pensioni), che il governo non è disposto ad affrontare, per via della sua scarsa popolarità e della probabile reazione negativa degli elettori. Il Brasile, come molti altri Paesi della regione, necessita disperatamente di crescita per rafforzare i propri conti pubblici.

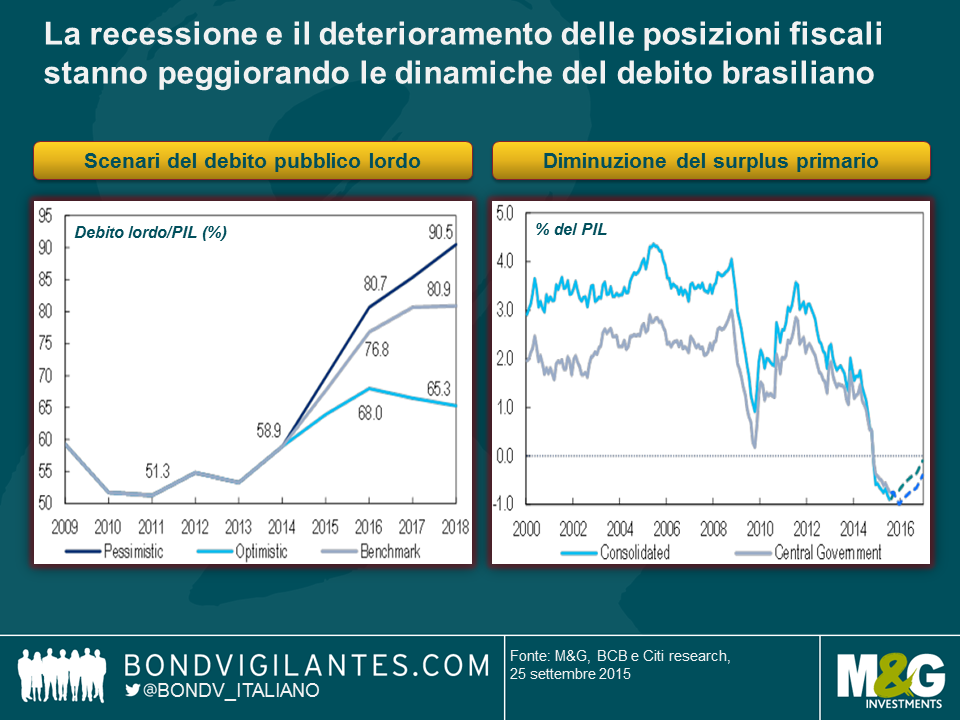

Il debito, di conseguenza, continuerà a crescere al 70-80% del PIL nell’attuale percorso di deficit primari, crescita negativa e uno dei tassi di interesse reali più elevati del mondo.

Tuttavia, la capacità di rifinanziamento del Paese non è al momento compromessa, ma la scadenza del debito interno potrebbe abbreviarsi ulteriormente (negli anni ottanta del secolo scorso, buona parte del debito veniva rifinanziata giorno per giorno). Alcuni Stati del Paese stanno facendo fatica a rimborsare il proprio debito, per non parlare dello scandalo Petrobras (si veda il blog Quasi-sovrani nei mercati emergenti, di Charles, qui).

La Banca Centrale si trova nella posizione insostenibile di dover far fronte a un’inflazione inerziale quasi a doppia cifra (alcuni degli aumenti fiscali proposti per ridurre il deficit pubblico la spingerebbero ulteriormente al rialzo) in una fase di recessione e la loro funzione di reazione sembra tollerare un’inflazione a breve termine più elevata fino a quando verrà fatta maggiore chiarezza sulla situazione politica e fiscale. Credo che i tassi rimarranno fermi per un po’, nonostante l’inflazione sia ben oltre l’obiettivo del 4,5% e del limite superiore del 6,5%. Le pressioni di politica espansiva si intensificheranno se l’inflazione inizierà a scendere.

Tra gli aspetti positivi, le partite correnti del Brasile continueranno probabilmente a migliorare con il ridursi del deficit di viaggio (si veda mio blog precedente) e con un’ulteriore compressione delle importazioni. Il real ha subito un adeguamento considerevole e non è più sopravvalutato, anche se credo potrebbe indebolirsi ulteriormente, qualora il Ministro delle Finanze Levy si dimettesse, se ci fosse un ulteriore indebolimento dei conti pubblici o se la Banca Centrale avviasse prematuramente la sua politica espansiva. Nonostante gli attuali interventi sui mercati del cambio, le riserve lorde del Brasile ($370 miliardi) restano superiori ai livelli raccomandati dal FMI, in condizioni normali. Le fughe di capitali sono state finora gestibili. Tuttavia, qualora dovessero accelerare o qualora le condizioni peggiorassero fino a spingere i mercati ad esigere dollaro a pronti come copertura e non swap della Banca centrale per coprire il rischio di controparte (nozionale di $110 di miliardi), le riserve potrebbero velocemente assottigliarsi.

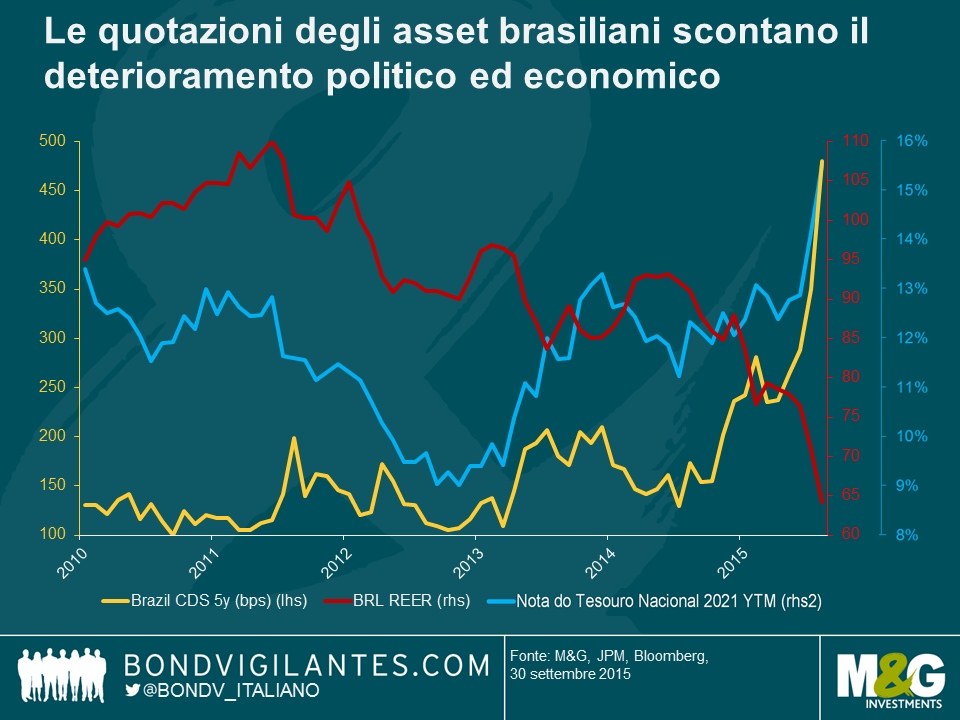

I livelli dei prezzi degli asset a fine settembre (spread, tassi locali e valuta) sembravano già scontare molte delle cattive notizie sul breve termine. La correzione improvvisa del mercato è stata vantaggiosa in quanto gli investitori erano posizionati in maniera molto difensiva. Da allora abbiamo visto una copertura a ribasso e un recupero parziale dei prezzi degli asset.

Il consenso sembra indicare che un impeachment della Presidente Dilma produrrebbe un rally di mercato. Se succedesse, sarebbe sensato arrestare il rialzo in quanto la governabilità post-impeachment sarebbe comunque difficile sotto un nuovo (e possibilmente non eletto) governo, e molte delle sfide richiederanno riforme strutturali profonde, particolarmente da un punto di vista fiscale. A mio avviso, le cose peggioreranno prima di migliorare.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes