Warum sind Anleihen abverkauft worden – und warum haben sie zunächst sogar noch zugelegt?

Ben Bernanke hat sich viel Zeit genommen, um auf seinem Blog zu erläutern, weshalb die Zinsen seiner Meinung nach so niedrig sind (ein Thema, mit dem sich Martin Wolf in seiner Kolumne bereits zu Beginn dieser Woche beschäftigt hat). Extrem kurz und knapp zusammengefasst lassen sich die niedrigen Nominalzinsen und Renditen demnach durch die moderate Inflation erklären. Weshalb die realen Zinsen aber gleichzeitig ebenfalls niedrig sind, erschließt sich aus dieser Begründung nicht. Nach Auffassung von Bernanke war es jedoch nicht das manipulative Eingreifen der US-Notenbank, das die realen Zinsen nach unten getrieben hat (hätten die Währungshüter die Zinsen bewusst zu deutlich gesenkt, wäre es zu einer dramatischen Überhitzung der Konjunktur gekommen – in Wirklichkeit war aber genau das Gegenteil der Fall) – vielmehr schreibt er die niedrigen Zinsen dem insgesamt schwachen Wachstum in der industrialisierten Welt zu. Seiner Einschätzung nach hat das allerdings vermutlich weniger mit einer organischen Stagnation als vielmehr mit den anhaltenden globalen Ungleichgewichten zu tun.

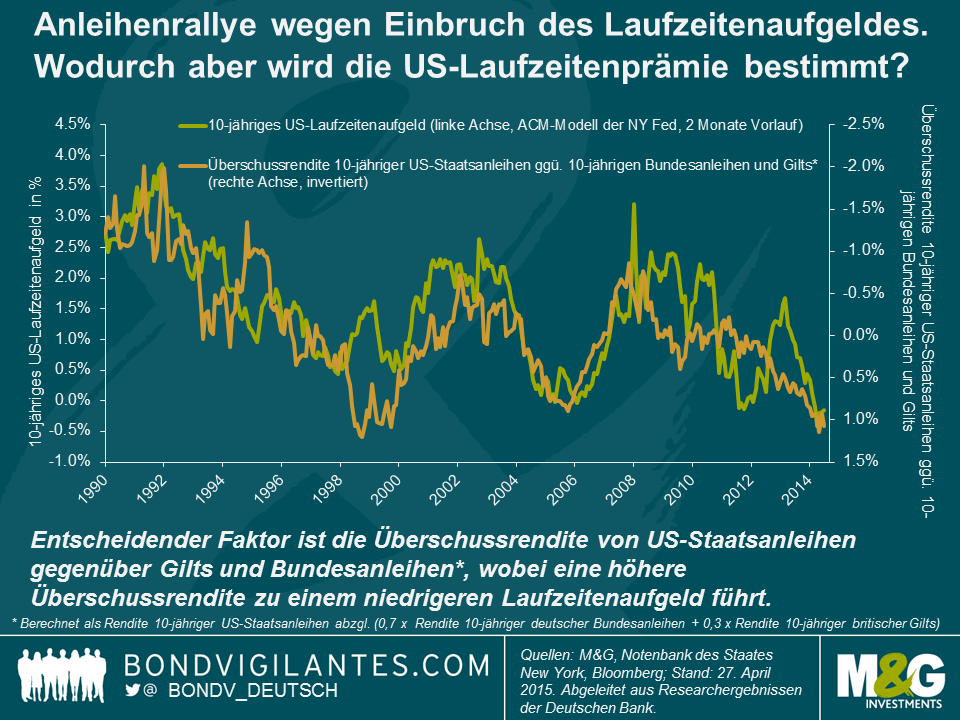

Als Rentenfondsmanager interessiert uns die Frage, wodurch die Entwicklung länger laufender Anleihen bestimmt wird, mindestens ebenso sehr wie jene Faktoren, die Einfluss auf die Zinsentscheidungen der Notenbanken und die Tendenz der kurzfristigen Renditen haben. Und in letzter Zeit haben sich die Kurzfristzinsen völlig anders entwickelt als die langfristigen Renditen: Obwohl die Erwartungen des Marktes auf die erste US-Zinsanhebung seit Anfang 2014 im Wesentlichen stabil geblieben sind, haben die Renditen 10-jähriger US-Staatsanleihen von vormals 3 Prozent aus dem Januar 2014 zu Beginn dieses Jahres auf fast 1,6 Prozent nachgegeben – bevor sie zuletzt dann wieder auf 2,2 Prozent nach oben geklettert sind. Wie Bernanke erläutert, ist dies übrigens ausschließlich auf die jüngste Entwicklung des Laufzeitenaufgeldes zurückzuführen.

Die Renditen von US-Staatsanleihen mit langen Laufzeiten lassen sich in drei Komponenten aufsplitten: die erwartete Inflation, die Erwartungen hinsichtlich der weiteren Tendenz der Kurzfristzinsen sowie das Laufzeitenaufgeld. Bei der Laufzeitenprämie handelt es sich um die Zusatzrendite, die ein Anleger verlangt, um anstatt in eine Reihe kurz laufender Anleihen in ein Papier mit einer langen Laufzeit zu investieren. Eigentlich würde man davon ausgehen, dass dieses Laufzeitenaufgeld positiv ist. Schließlich sollen die Anleger als Kompensation für die Risiken, die mit Engagements in länger laufenden Anleihen einhergehen (wie etwa eine unerwartete inflationäre Entwicklung oder eine überraschende konjunkturelle Tendenz, Unsicherheit um die zukünftige Zinsstrategie der Notenbank etc.), ja eine Extra-Rendite erhalten. Allerdings ist die Laufzeitenprämie im vergangenen Jahr eingebrochen, und diverse Kennzahlen belegen, dass sie in den ersten Monaten des Jahres 2015 sogar negativ war. Dem ACM-Modell* der Notenbank des Staates New York zufolge war die Rallye, die US-Staatsanleihen im Jahr 2014 vorgelegt haben, sogar ausschließlich auf diesen Rückgang des Laufzeitenaufgeldes zurückzuführen, denn wenn dieser nicht gewesen wäre, hätte die Rendite 10-jähriger US-Staatsanleihen im Dezember 2014 ihr höchstes Niveau seit 2008 erreicht. Und wenn die Laufzeitenprämie seit Februar dieses Jahres nicht wieder angestiegen wäre, wären die Renditen von US-Staatsanleihen in den letzten drei Monaten wohl nicht abverkauft worden, sondern hätten vielmehr sogar eine erneute Rallye verzeichnet!

Deshalb stellt sich nun also die große Frage, wodurch die Entwicklung des Laufzeitenaufgeldes bestimmt wird. In der Vergangenheit waren die Inflation sowie das vermeintliche Risiko einer unerwarteten inflationären Tendenz der für die Entwicklung der Laufzeitenprämie maßgebliche Faktor. Demnach spricht das derzeit niedrige Laufzeitenaufgeld dafür, dass die Anleger das Risiko in diesem Zusammenhang momentan für lediglich gering halten. Darüber hinaus entwickelt sich die Laufzeitenprämie tendenziell antizyklisch und ist in rezessiven Phasen sowie bei einem unsicheren volkswirtschaftlichen Umfeld grundsätzlich höher. In solchen Phasen sind die Investoren nämlich äußerst unsicher, welchen geldpolitischen Ansatz die US-Notenbank in Zukunft wohl umsetzen wird.

Was die Nachfrage betrifft, so sinkt das Laufzeitenaufgeld tendenziell immer dann, wenn es am Markt zu einer „Flucht in Qualität“ kommt. Beispiele dafür waren der Zahlungsausfall Russlands sowie die Long-Term Capital Management (LTCM)-Krise im Jahr 1998 (obwohl die Laufzeitenprämie unmittelbar nach der globalen Finanzkrise sogar kräftig angestiegen ist). Das quantitative Lockerungsprogramm der Fed hat das Laufzeitenaufgeld vermutlich ebenfalls nach unten getrieben. Gleiches gilt auch für jene aufsichtsrechtlichen Änderungen, die Banken, Wertpapierhändler, Versicherer sowie Pensionsfonds dazu ermutigt haben, mehr Anleihen zu erwerben.

Natürlich haben in diesem Zusammenhang auch angebotsspezifische Faktoren eine Rolle gespielt. So führte ein Rückgang der Laufzeitenprämie während des sogenannten „Greenspan-Mysteriums“ dazu, dass die 10-jährigen Renditen sanken, obwohl die US-Notenbank die Kurzfristzinsen gleichzeitig anhob. Diese Tendenz lässt sich zum Teil aber dadurch erklären, dass sich die Neuemissionsaktivitäten am Markt für US-Staatsanleihen zwischen 2001 und 2006 in hohem Maße auf Papiere mit kurzen Laufzeiten konzentriert haben (obwohl ein reges Kaufinteresse an US-Staatsanleihen aus dem Ausland wahrscheinlich ebenfalls zu dem niedrigeren Laufzeitenaufgeld beigetragen hat – gleiches gilt auch für die hohen Sparraten sowie natürlich den Umstand, dass die Geldpolitik der Fed seinerzeit ziemlich berechenbar war, nachdem die Währungshüter die Zinsen auf 17 aufeinanderfolgenden Sitzungen um jeweils 0,25 Prozent nach oben geschleust hatten).

Was Bernanke aber ebenso irritiert hat wie viele andere Investoren auch, war der Einbruch der Laufzeitenprämie im Verlauf des Jahres 2014 – einer Phase, in der die US-Wirtschaftsdaten robust ausfielen, die QE-Anleihenkäufe zurückgefahren wurden und sich die Unsicherheit ebenso stark verändert hatte wie die Risikoscheu. Als eine mögliche Erklärung führt er zum einen an, dass die konjunkturelle Schwäche außerhalb der USA und die daraus resultierenden Maßnahmen der entsprechenden Notenbanken auch die Märkte für US-Staatsanleihen beeinflusst haben könnten. Ein weiterer Erklärungsversuch ist der Rückgang der Ölpreise, der ungefähr zur gleichen Zeit erfolgt ist wie der Einbruch der Laufzeitenprämie. Allerdings hält er keine dieser beiden Erklärungen für „wirklich zufriedenstellend“ (was so viel heißt wie „überhaupt nicht zufriedenstellend“).

Im Gegensatz dazu vertrete ich allerdings die Auffassung, dass es letztlich doch die Entwicklungen auf internationaler Ebene waren, die das US-Laufzeitenaufgeld haben einbrechen lassen.

Zunächst einmal zeigt die nachfolgende Grafik, dass die US-Renditen, die im letzten Vierteljahrhundert höher waren als die Renditen in Deutschland und Großbritannien, offenbar einen Rückgang der US-Laufzeitenprämie ausgelöst haben – und umgekehrt. Dies ist auch darauf zurückzuführen, dass die Renditen lang laufender US-Anleihen, die (möglicherweise wegen der vergleichsweise festen konjunkturellen Tendenz in den USA) relativ hoch waren, ausländische Kapitalzuflüsse in US-Staatsanleihen angezogen haben. Und diese Mittelzuflüsse haben das US-Laufzeitenaufgeld beeinträchtigt, während niedrigere US-Renditen genau den umgekehrten Effekt haben.

Diese Erklärung erscheint umso plausibler, wenn man die seit 2009 recht enge Korrelation zwischen der US-Laufzeitenprämie einerseits und dem Wechselkurs des Euro gegenüber dem US-Dollar andererseits berücksichtigt (siehe nachfolgende Grafik). Dies bezieht sich auch auf den oben erläuterten Aspekt, dass die Renditedifferenz kurz laufender Anleihen für die Entwicklung der Wechselkurse tendenziell ein wichtiger Faktor ist. Es spricht auch dafür, dass die divergierenden konjunkturellen Entwicklungen sowie die unterschiedlichen monetären Strategien der Fed und der EZB das Laufzeitenaufgeld 10-jähriger US-Staatsanleihen maßgeblich beeinflusst haben.

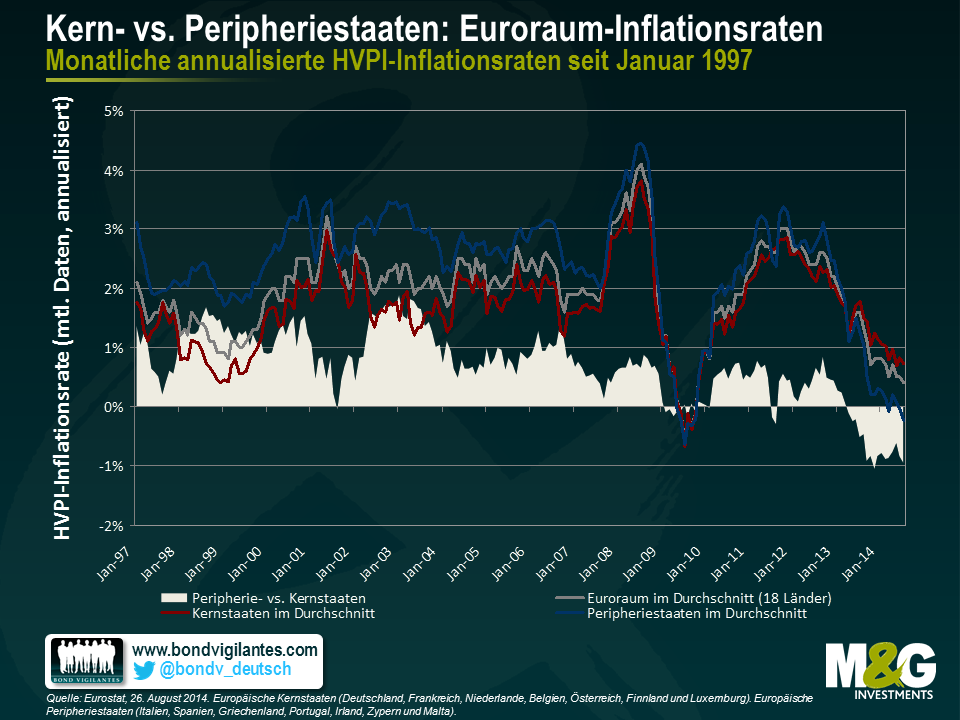

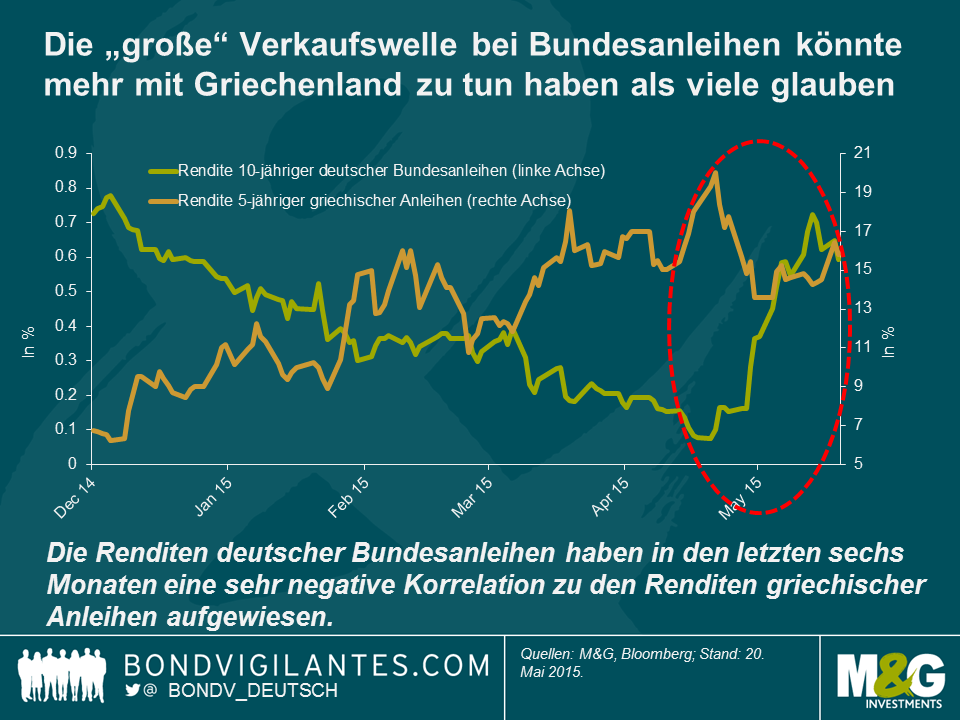

Konzentriert man sich lediglich auf die letzten Monate, so hat die Verkaufswelle an den Anleihenmärkten weltweit viele Beobachter überrascht, da die US-Wirtschaftsdaten ja eigentlich durchweg mäßig ausgefallen sind. Wie bereits erläutert, lässt sich diese Verkaufswelle aber ausschließlich auf den jüngsten Anstieg der Laufzeitenprämie zurückführen. Ich würde vermuten, dass Europa in diesem Zusammenhang eine zentrale Rolle gespielt haben könnte. Angesichts anhaltend schwacher Wirtschaftsdaten in der Eurozone sowie wegen der Erwartungen auf ein QE-Programm der EZB (die sich ja letztlich auch als zutreffend erwiesen haben), haben europäische Staatsanleihen im Jahr 2014 eine kräftige Rallye vorgelegt. Als sich die Lage in Griechenland im Oktober sowie insbesondere seit Dezember dann wieder verschärft hat, scheint die Nachfrage nach „sicheren Häfen“ und damit auch nach Staatsanleihen aus den Kernländern der Eurozone jedoch wieder deutlich angestiegen zu sein. Darauf deutet zumindest die sehr negative Korrelation zwischen den Renditen deutscher Bundesanleihen und denen griechischer Staatspapiere hin.

Welche Folgen hat das alles? Die wichtigste Schlussfolgerung ist die, dass eine Vielzahl von Faktoren das US-Laufzeitenaufgeld nach oben oder nach unten treiben kann. Darüber hinaus haben die oben dargelegten Analysen zwar die Korrelation der Laufzeitenprämien an diversen Märkten aufgezeigt, doch die Entwicklungen in Europa sowie die Strategie der EZB haben in diesem Zusammenhang offenbar ebenfalls eine entscheidende Rolle gespielt. Ebenso wie die außergewöhnliche Geldpolitik, welche die US-Währungshüter bis letztes Jahr noch betrieben haben, auch Auswirkungen auf internationaler Ebene (allen voran auf die Schwellenländer) hatte, wirkt sich die monetäre Lockerungsstrategie der EZB (sowie in geringerem Maße auch die der Bank of Japan) nun auch auf die USA aus.

Für die Anleger bedeutet dies wiederum, dass die Renditen länger laufender US-Anleihen zumindest zuletzt kaum noch durch für den US-Markt spezifische Faktoren bestimmt wurden. Gleichzeitig ist auch die Tendenz der Staatsanleihenrenditen in der Eurozone nicht nur auf die QE-Maßnahmen zurückzuführen. Vielmehr könnte auch der Umstand, dass die Anleger in diesen Papieren zuletzt extrem stark engagiert waren, die jüngste Verkaufswelle noch intensiviert haben. Allerdings hat die Lage in Griechenland in den vergangenen sechs Monaten wahrscheinlich einen wesentlich größeren Einfluss auf die weltweiten Risikoaufgelder gehabt als viele vermuten. Was die Fed betrifft, so sind die USA derzeit noch weit davon entfernt, die Geldpolitik wieder vollständig unter Kontrolle zu haben, zumal es dabei ja nicht nur um die Kurzfristzinsen (allen voran den Leitzins), sondern auch um die langfristigen Zinsen geht (Matt hat zu diesem Thema bereits 2013 einen Blog-Beitrag über einen wirklich hervorragenden BIS-Artikel verfasst). Falls die US-Langfristzinsen durch globale Faktoren übermäßig stark nach unten getrieben werden sollten, hätte dies eine exzessive Ankurbelung der Wirtschaft zur Folge (was sich wohl insbesondere auf den Immobilienmarkt niederschlagen würde). Dann aber müsste die Fed handeln. Entweder müssten die Währungshüter die Zinsen dann durch entsprechende Äußerungen wieder nach oben treiben – und genau das scheint Janet Yellen vor einigen Wochen versucht zu haben (so fand das Laufzeitenaufgeld auch im Protokoll der gestrigen Sitzung des Offenmarktausschusses Erwähnung). Falls das nicht jedoch funktionieren sollte – und diese Möglichkeit besteht, falls die Laufzeitenprämie wirklich durch globale Faktoren bestimmt wird – müssten die Kurzfristzinsen möglicherweise aggressiver angehoben werden als es ansonsten notwendig gewesen wäre. Sollten sich die US-Wirtschaftsdaten allerdings wieder verbessern und die Fed in der Folge tatsächlich einen Anstieg des Laufzeitenaufgeldes herbeiführen wollen, könnten die Währungshüter andeuten, ihren Bestand an US-Staatspapieren schrittweise wieder abbauen zu wollen. Mit diesem Gedanken hat sich Richard kürzlich auf diesem Blog beschäftigt.

*Das Laufzeitenaufgeld lässt sich nicht „direkt“ beobachten. Es gibt eine Vielzahl von Definitionen und Modellen, die das Laufzeitenaufgeld beschreiben und abbilden sollen. Das Kim-Wright-Modell des Laufzeitenaufgeldes – ein weiteres gängiges Modell – hat ähnliche Ergebnisse zur Folge wie das ACM-Modell, während BIS ein Modell verwendet, das für Anfang 2015 mit -2 Prozent ein wesentlich niedrigeres Niveau ausweist. Allerdings ist der allgemeine Trend auch bei diesem Modell derselbe.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden