Genau wie 2008? Öl wird teurer, EZB unternimmt geldpolitische Straffung – das Einzige, was noch fehlt, ist ein Kreditvorfall

Da sich der Lehman‐Ausfall zum zehnten Mal jährt und wir darüber nachdachten, was wir im Jahr 2008 machten (das verzweifelte Transferieren meiner Ersparnisse weg von bestimmten Banken stand für mich ganz oben auf der Liste, während ich MGMT und Los Campesinos hörte; Album des Jahres? TV On The Radio’s Dear Science), widmete ich mich wieder unserem Blog, um zu sehen, was die Frühwarnsignale im Sommer des Jahres waren.

Aufzeichnungen sind nützlich, um auf ein marktbewegendes Ereignis zurückblicken zu können, damit man sehen kann, was damals eigentlich das Problem war, anstatt sich nur an die Geschichte nach dem Ereignis zu erinnern. Wir hatten uns Sorgen um den Zustand des US‐Wohnungsmarktes gemacht (hier ist nur ein Beispiel aus Richard Woolnoughs Blog im Januar 2008 für unsere düstere Berichterstattung über den US-Immobilienmarkt. Aber während der Reisen in die USA im Juni des Jahres war es ein anderes Thema, das die Schlagzeilen der Nachrichtensender dominierte: Öl.

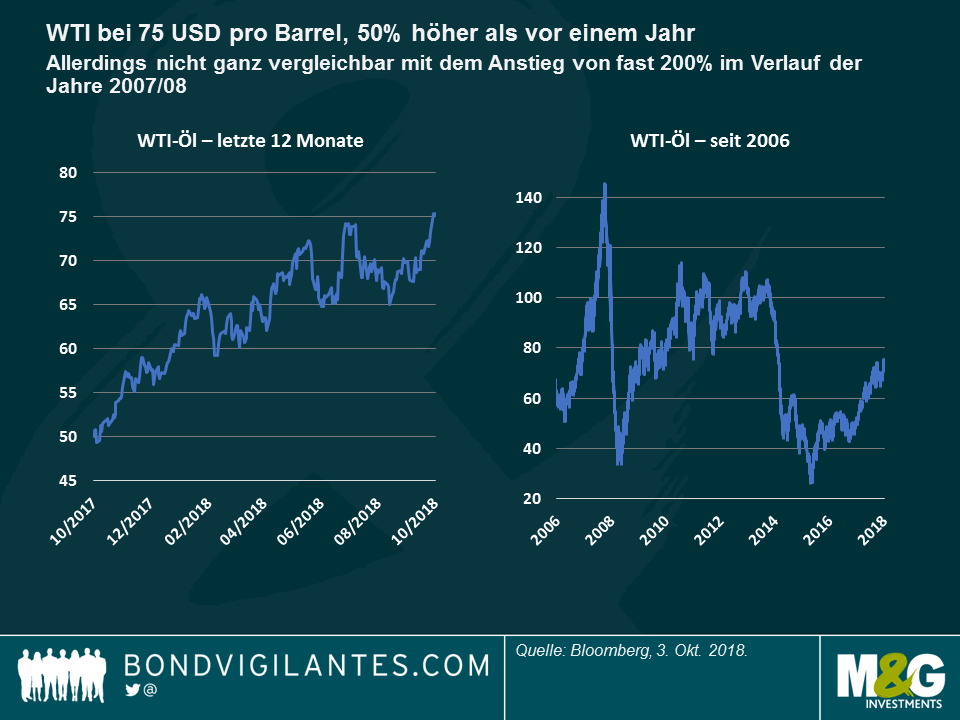

Im Blog-Eintrag vom Juni werden die Häuserpreise noch erwähnt, aber Öl stand ganz oben auf Amerikas Sorgenliste. Und das zu Recht, denn ein Anstieg des Ölpreises ging elf der letzten zwölf Rezessionen in den USA voraus. Steigende Energiepreise bremsen die Wirtschaft drastisch aus. Die Auswirkungen könnten heute geringer ausfallen, insbesondere in den entwickelten Märkten, in denen die Energieeffizienz viel höher ist als beispielsweise in den 1970er Jahren, aber höhere Ölpreise treffen sowohl Verbraucher als auch Unternehmen. Was uns in die heutige Zeit bringt. In den letzten 12 Monaten ist der Preis für WTI‐Öl in den USA von rund 50 US‐Dollar pro Barrel auf 75 US‐Dollar pro Barrel

gestiegen, ein Anstieg von 50%. Die Benzinpreise bleiben weit unter den 4 $ pro Gallone, die sie 2008 erreicht haben, sind aber mit fast 3 $ immer noch erhöht. 2019 wird das Wachstum dadurch langsamer ausfallen.

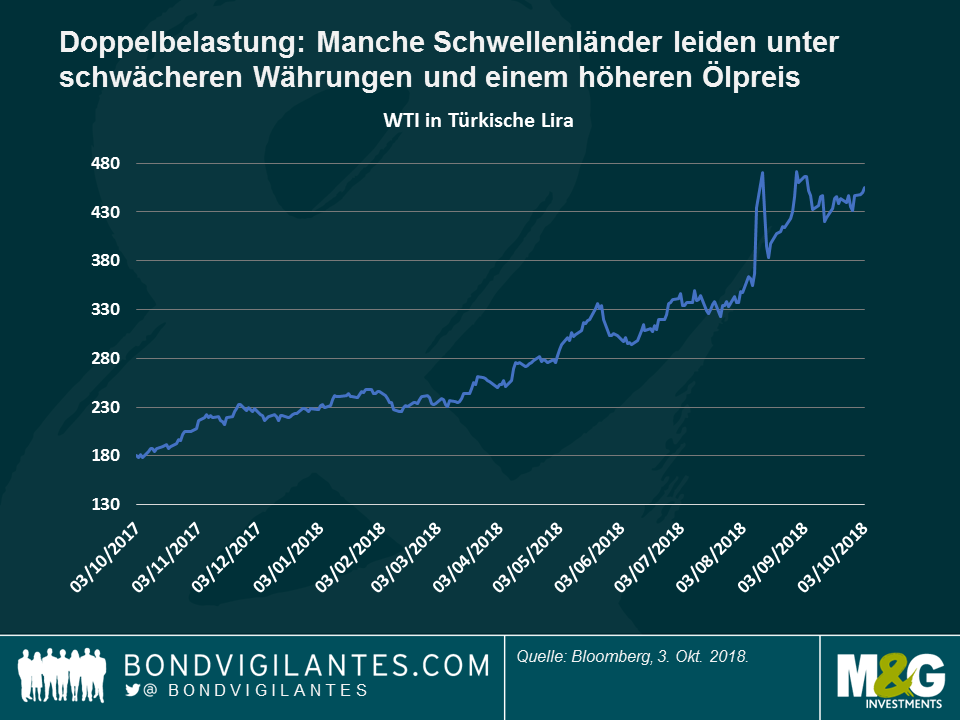

Wenn Sie nicht glauben, dass dieser 50%ige Anstieg die US‐Wirtschaft verlangsamen wird, dann vertreten Sie vielleicht eher die Ansicht, dass die Schwellenländer, deren Währungen 2018 stark gefallen sind, stärker betroffen sein werden. Die folgende Grafik zeigt, dass sich die Ölpreise für die Türkei, ein Ölimporteur, im bisherigen Jahresverlauf mehr als verdoppelt haben. Ich gehe davon aus, dass die USA 2019 die übrige Welt mit Blick auf das Wachstum übertreffen werden, obgleich das Niveau aufgrund dieses Mini‐Energie‐Schocks insgesamt niedriger ausfallen wird.

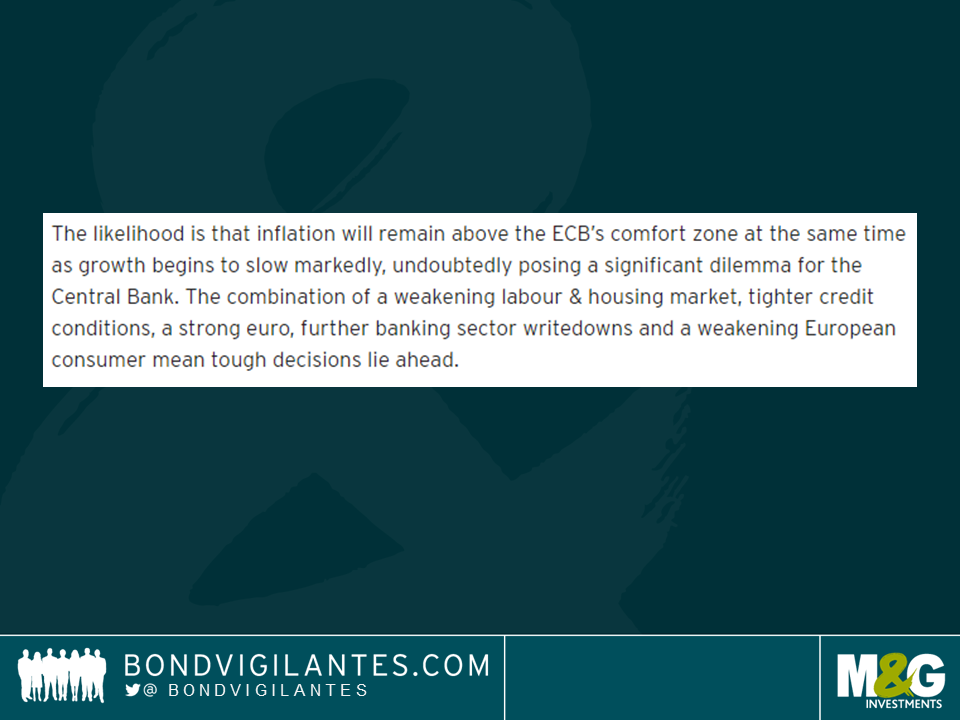

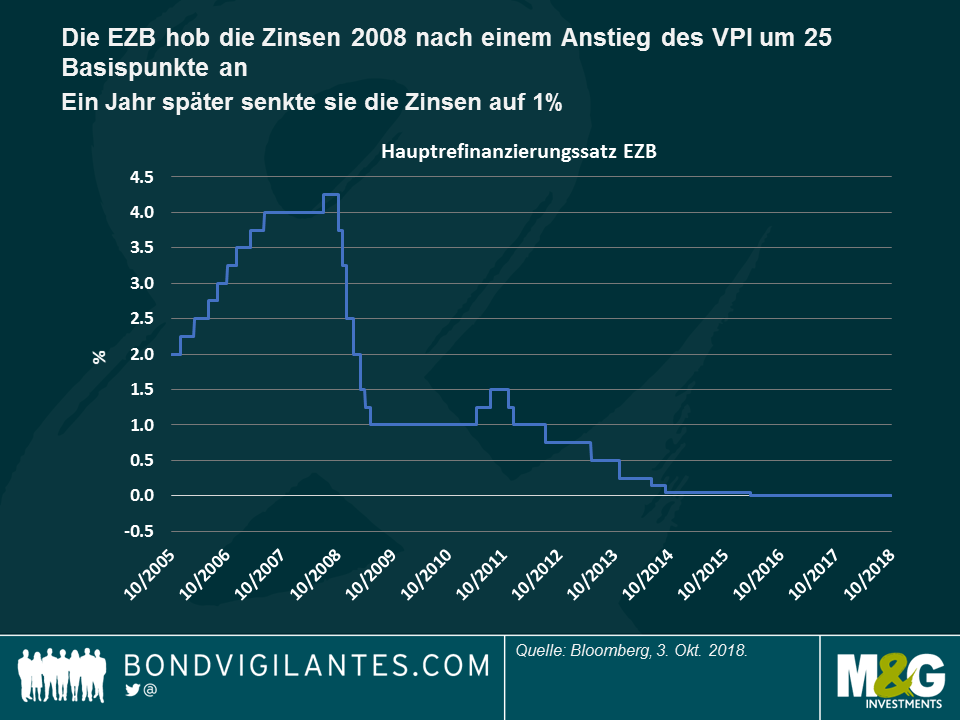

Was habe ich sonst noch in den Blog-Einträgen aus dem Sommer 2008 gefunden? Nun, viel Gerede über die geldpolitische Straffung der EZB. Der Anstieg der Energiepreise hatte im Juni 2008 zu einem Leitzins von 4% in der Eurozone geführt, was doppelt so hoch ist wie das Ziel der Zentralbank. Kurzfristige Bundesanleihen erlebten einen Ausverkauf, als Jean‐Claude Trichet erklärte, dass sich die EZB in „erhöhter Alarmbereitschaft“ befinde. Das hier haben wir damals geschrieben:

Trichet hob die Zinsen im Juli um 25 Basispunkte an, obwohl es eine inzwischen nicht mehr existierende Website http://www.stoptrichet.com gab, die Unterschriften sammelte, in dem Versuch, Zinserhöhungen abzuwehren. Der Zinssatz von 4,25% war natürlich der Höhepunkt dieses Zinserhöhungszyklus, ein Jahr später würden die Sätze bei 1% liegen.

Heute erleben wir ein Echo. Obwohl wir nicht annähernd eine Inflationsrate von 4% sehen, wie sie in der Eurozone im Jahr 2008 vorherrschte, ist der jüngste Trend fester, insbesondere in Deutschland, das gerade einen VPI von 2,3% gegenüber dem Vorjahr bekannt gab. Und wir haben eine Zentralbank, die in diesem Umfeld eine geldpolitische Straffung vornimmt. Am 1. Oktober hat die EZB ihr Asset Purchase Program (APP) von 30 Mrd. Euro pro Monat auf 15 Mrd. Euro halbiert und geht davon aus, dass das Programm im Dezember „vorbehaltlich eingehender Daten“ beendet werden wird.

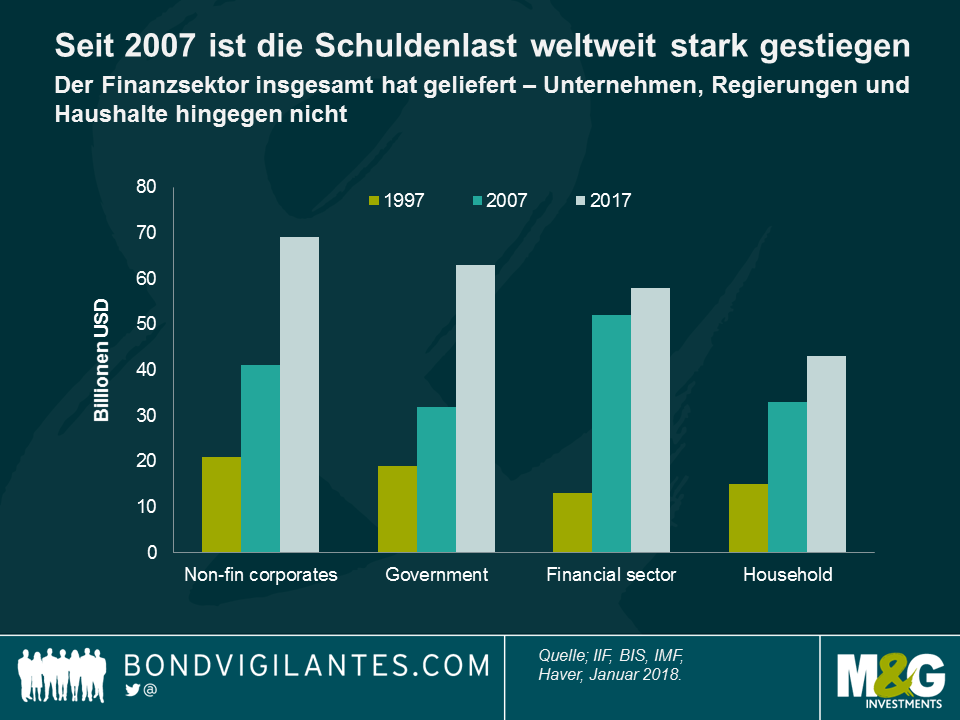

Fügt man also die Straffung der Geldpolitik der Europäischen Zentralbank (und natürlich der Fed, der Bank of England und vieler EM‐Zentralbanken) und einen Anstieg des Ölpreises um 50% zusammen, erhält man ein ähnliches Szenario wie im Sommer 2008. Aber diesmal IST es anders: Wir haben wesentlich mehr Schulden im globalen System, als es der Fall war, bevor wir in die letzte Krise gegangen sind. Schluck.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden